上一篇我們提到在營收公告期,運用數據抓到投資熱點(見此連結)的強勢股篩選方法中,可以看到目前已公布營收個股「超越預期幅度升或降」進行高低排序後,並扣掉起伏較大的生技股,洋華(3622-TW)名列前茅。

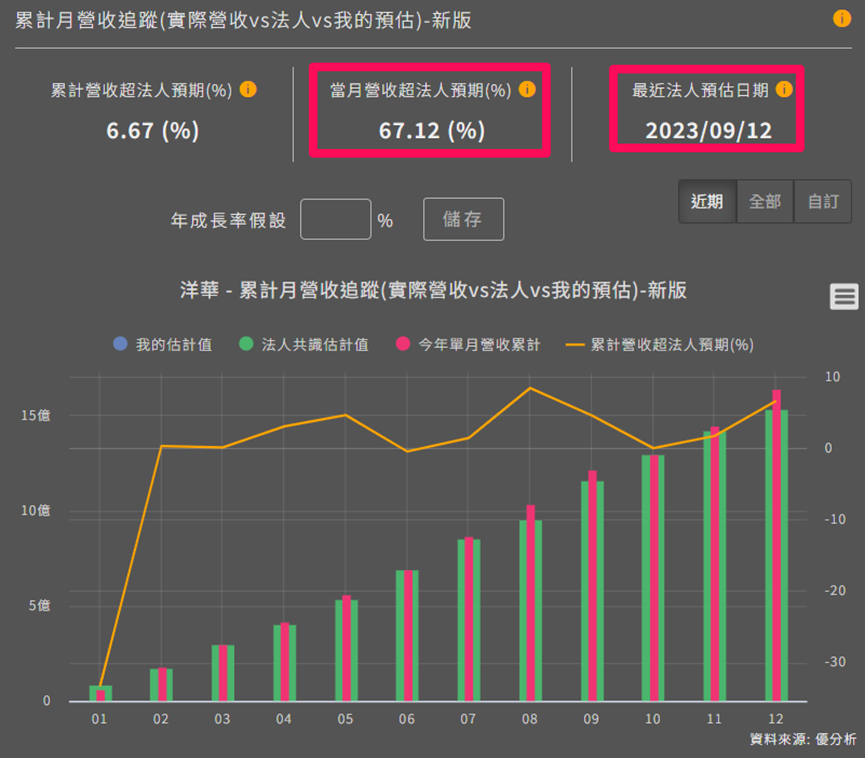

進一步來看,雖然洋華的法人預估值不多,且最新一筆是在2023/9、並沒有很新,但12月大幅超越法人預期67%,仍值得我們探究為何會有這麼突出的情況,才能進一步進行估值評價及決策。

營運重心的轉移

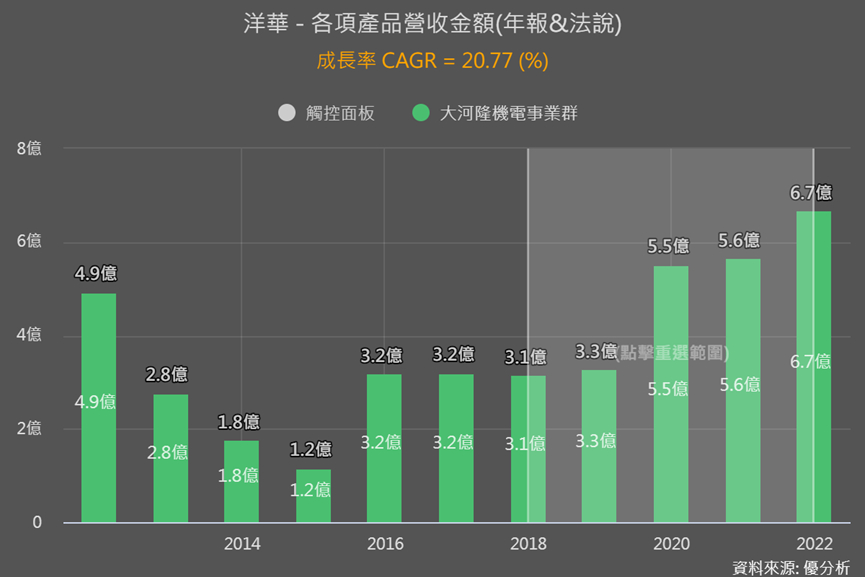

洋華業務分為光電和機電兩大事業群,簡單說就是觸控面板和電線電纜相關器材,過往比重約是在6:4。

●觸控面板:相較於同業多應用在消費性電子領域,洋華在2018年降低手機與平板觸控面板的應用比重,轉型至運動器材、工控醫療、POS機等利基市場。2022-2023年大環境經濟與終端需求疲弱下,即使是利基型市場需求也轉趨保守。2023前三季觸控面板相關營收較2022年同期下滑高達63.5%。

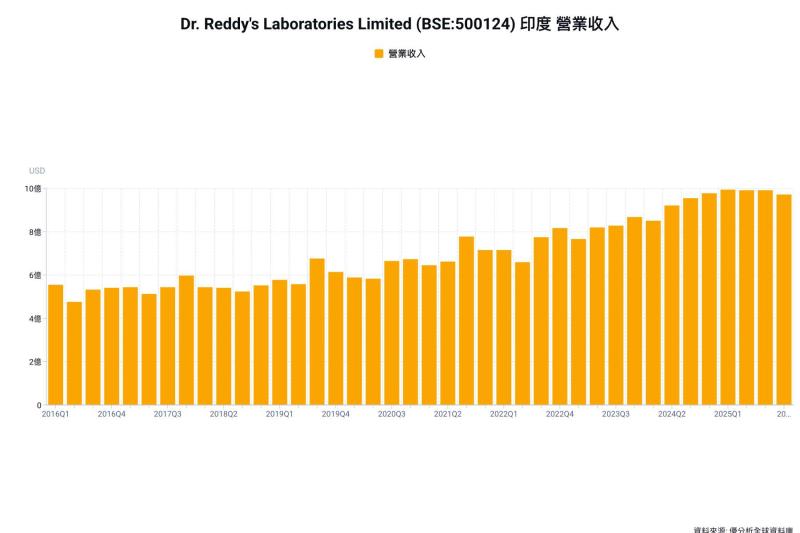

●電線電纜器材:淡出消費性電子產品後,以「大河隆機電」為營運主體的機電業務逐年穩定成長,2018-2022年複合成長率(CAGR)達20%。原本2023年營收比重上看6成,結果2023年前三季已提升到約76%,成為洋華最主要營收獲利來源。

這部分業務主要提供電線電纜接頭,客戶即為電線電纜業者、終端客戶為台電。以採取配合工程的方式,以一條龍服務策略配合電纜廠爭取台電標案。近一兩年受惠台電儲能設備需要相關饋線設備連接,在綠能趨勢的帶動下,電線電纜需求擴大;進而拉動2021年本業獲利轉虧為盈。

從短期存貨來看,2023年以來整體存貨每季都在上升,而存銷比持續下滑,且降至2018年以來近低點的位置,也顯示洋華產品客戶拉貨需求較強、有供不應求的趨勢。而從上述看下來我們可知,這是電線電纜連接器相關業務的需求強勁所致。

且台灣能源政策及台電電力設施工程增加,相關設備需求在未來3年將維持需求熱度,因此2024年持續樂觀看待。

2023Q3獲利創新高,兩大業務趨勢正向

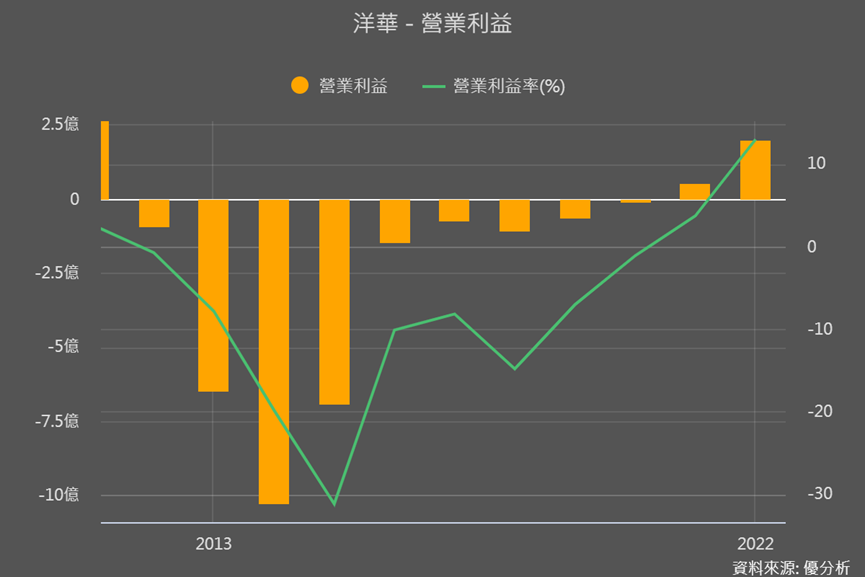

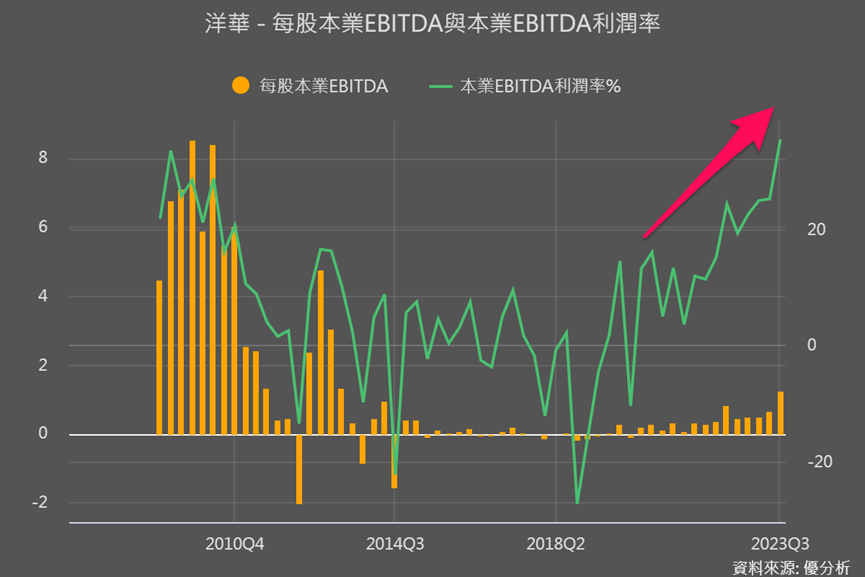

2023年第3季洋華的EPS創下2011年以來的新高,如果再從本業EBITDA利潤率(下圖綠線)來看的話,更顯示已創新高!

這意味著洋華在經過轉型與多年虧損後,隨著電線電纜相關業務的帶動,營運效率和獲利能力達到了一個新高,能夠有效控制成本,並從其營業收入中獲得較高的利潤。

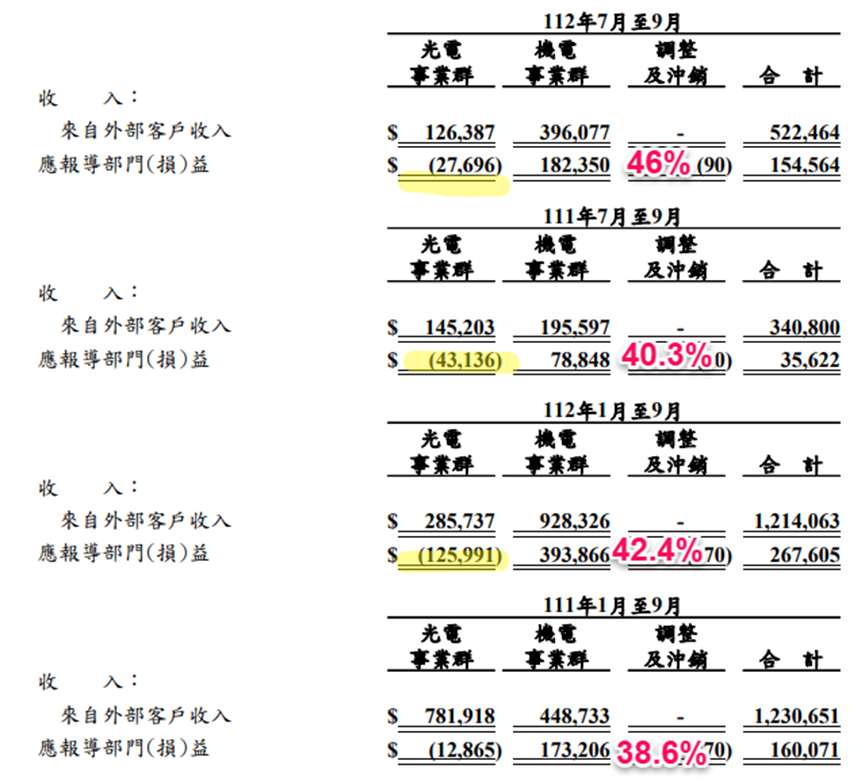

再來看兩大業務在Q3的變化。2023Q3機電的本業獲利高達48%,相比去年同期的40%再提升;而托後腿的光電事業,也能看到虧損幅度在Q3有明顯縮小,而2024年大環境景氣緩步回溫下,主攻利基型觸控面板的業務也很有機會逐步回溫。

最新12月營收1.93億月增30%、年增209%,一舉帶動2023年累計營收年增率由負轉正,洋華則表示這是光電非消費性產品出貨,同時電線電纜產品依客戶施工需求增加所致,顯示兩大業務趨勢正向。

整體看起來,洋華營運體質隨機電業務成長而質變,觸控面板業務也有望回溫,目前看起來2024年營運也較為正向。

結論

即便第三季度的數據顯示觸控面板業務有所回暖,洋華整體營運重心已轉向機電產品。因此,將洋華從光電概念股重新定位為機電相關股票似乎更為合適。

有鑑於台電儲能設備帶動機電相關業者未來3-5年展望佳,成長性與獲利都比光電更為明確,市場對該類別的評價與期望也容易比光電好。我們也可以從股價營收比(PSR)來看看市場目前對洋華的評價、期待如何。

PSR可簡單理解為:一家公司營收是100,如果市場願意以120元買入該公司的100元營收,那麼股價營收比就是1.2倍。股價營收比越高,表示市場期望值越大,但也可能意味著市場過於熱衷。

下圖顯示目前洋華PSR已超越2018年以來的平均,看似市場已偏向熱衷。

然而,洋華的獲利因機電有結構性的改變,加上光電業務也逐步迎來回溫、虧損縮小,帶動整體本業EBITDA利潤率逐步墊高甚至突破以往,也因如此PSR較容易衝破過往高點。

但也要注意,像這類獲利率看升的個股,也很容易受到市場情緒造成較大的波動;且機電業務也會陸續有競爭標案的情況。

因此,在個股波動較大的時候,我們更需要再運用數據與資訊輔助、進行思考和研究,來看看競爭情況與未來前景、設定悲觀與樂觀情境,找到超越市場、領先市場的機會。