2024年11月21日 (優分析產業數據中心)

由貝恩資本(Bain Capital)主導的晶片製造商鎧俠(Kioxia)即將邁出上市重要一步。根據首次公開募股(IPO)的參考價格,鎧俠市值預估約為7500億日圓(約48.4億美元)。兩位知情人士透露,東京證券交易所預計於本週五(11月24日)正式核准其上市申請,目標於12月完成上市程序。

這是鎧俠在四年內第二次嘗試IPO,並首次根據日本的新規則運作。此規則允許企業在獲得上市核准前與投資者溝通並提交註冊聲明。

調整估值,重回市場

鎧俠的此次上市計劃來自重新評估後的市值。此前,貝恩資本於10月因市場壓力取消了IPO計劃,原定1.5兆日圓的高估值被投資者認為過於樂觀。本次的市值縮減近半,顯示市場對鎧俠的盈利能力和行業前景持更加謹慎的態度。消息人士透露,包括貝恩在內的現有股東將在此次IPO中出售部分股份,但目前未披露具體規模。

摩根士丹利、野村證券與美銀證券擔任本次IPO的全球聯合協調人,進一步提升此案的國際關注度。

資本密集型產業的雙刃劍

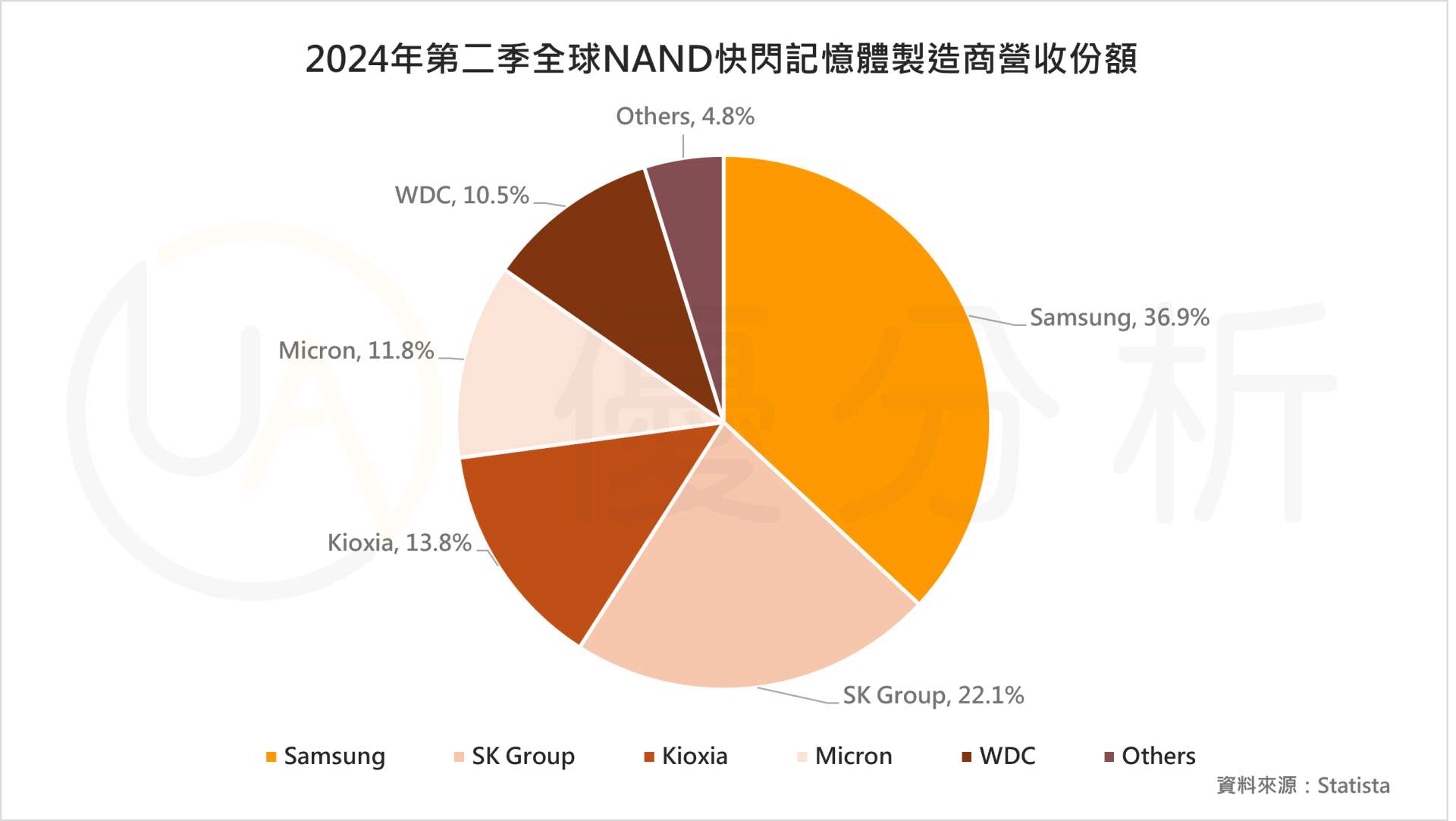

鎧俠前身為東芝記憶體(Toshiba Memory),自2018年以2兆日圓被貝恩財團收購後,便一直致力於成為全球領先的NAND快閃記憶體製造商。然而晶片行業的資本密集特性,對於技術升級和產能擴張提出了巨大的資金需求。

上市成功後,鎧俠可藉此拓展更多融資渠道。然而,財務透明度的提高也可能使其生產效率、成本控制和市場競爭力面臨更嚴格的審視。

晶片市場的挑戰與機遇

全球半導體行業正經歷需求波動與技術升級的雙重壓力。對於專注於NAND記憶體的鎧俠而言,如何在競爭激烈的市場中保持穩定增長將是投資者關注的焦點。此外,日本政府對半導體行業的政策支持,可能為鎧俠提供額外助力。

延伸閱讀:NAND flash|日本鎧俠預測2028年快閃記憶體需求將近三倍增長(click)👆

此次IPO是日本半導體產業的重要里程碑,鎧俠以7500億日圓的市值登場,將成為投資者檢視全球晶片市場趨勢的關鍵指標。

📍機會: 上市將為鎧俠帶來必要的資金支持,幫助其在技術和市場中進一步布局。

📍風險: 估值下調反映市場對其盈利模式的憂慮,而上市後透明化的財務結構可能暴露更多挑戰。