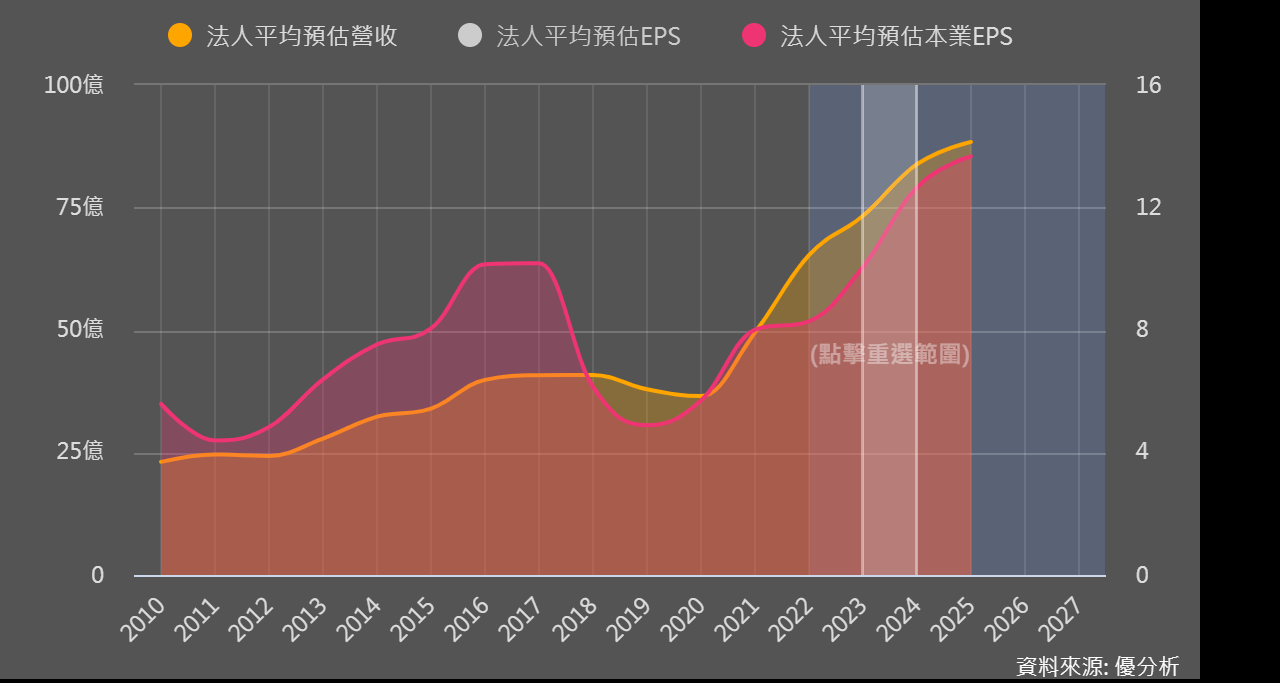

胡連(6279-TW)今年的前景有幾個可以值得關注的理由,包括公司在中國本土品牌市占率增加、以及原料成本下降,在營收動能具備且成本壓力下降的驅動下,法人預計今年本業獲利可望持續成長25.84%。

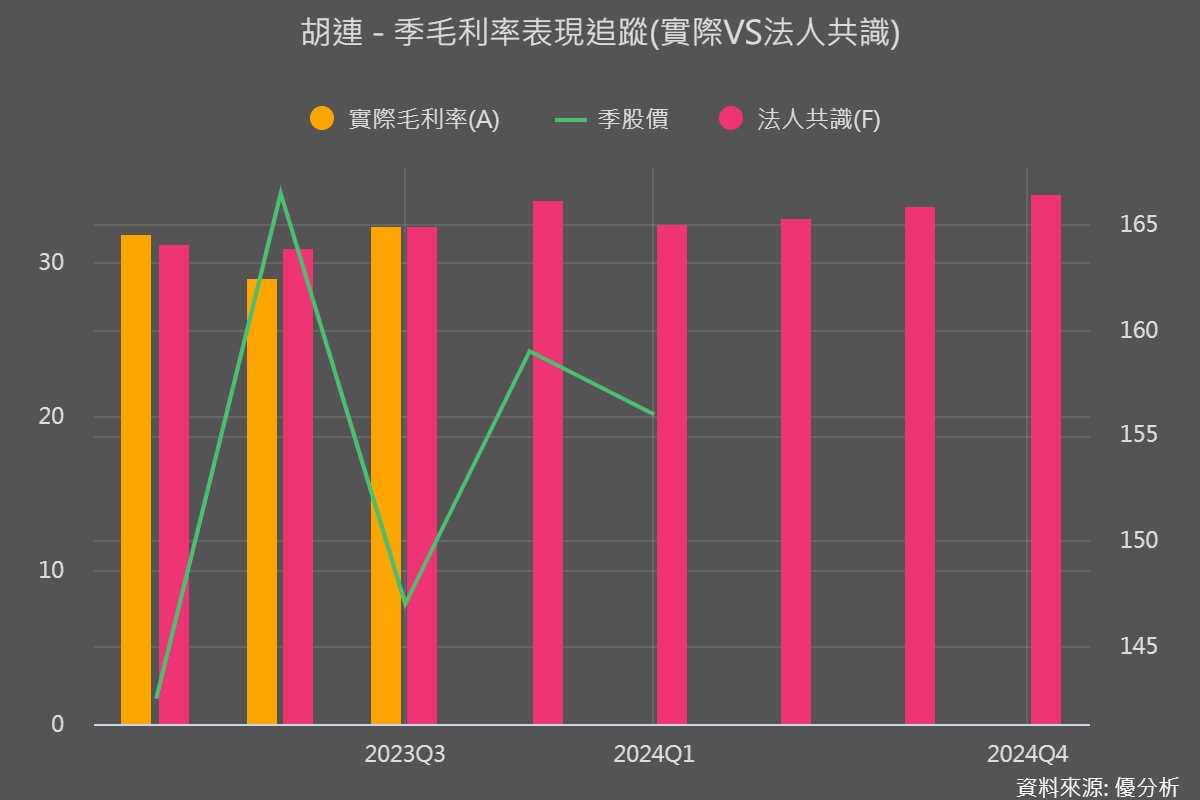

原物料成本對公司毛利率的影響,可以從2023年Q2的毛利率下滑得到驗證。儘管1~6月營收出現雙位數的增長,但由於年初的時候原料成本偏高,使得後來出貨的營收毛利率從第一季的31.82%下滑到第二季的28.95%,表現也不如法人預期。

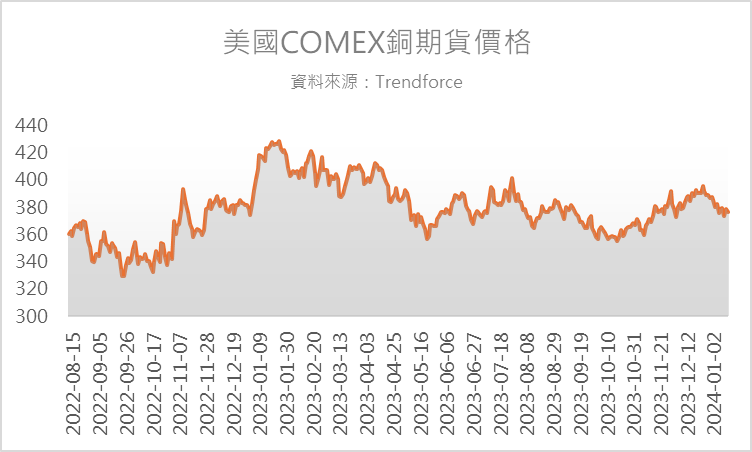

而連接器最大的原料成本是銅價,當時訂單展望不錯的胡連正值要出貨的前夕,所以準備了大量原料,但由於去年初(2023)銅價在高檔(下圖),所以這批貨的成本偏高,影響到後來真實生產的毛利率。但是展望今年,這項利空轉變為利多,近期商品價格疲軟,讓胡連在今年的出貨與生產可以順風而行。

胡連的主要產品包括端子、塑件、保險絲盒、剷雪車線束、汽機車線束、板端件及高頻連接器等。主要客戶來自中國本土品牌,來自中國市場的營收占比高達78%。

而中國正在發展新能源車的外銷市場,胡連與多家中國汽車廠牌如BYD(比亞迪)、吉利汽車、奇瑞汽車等合作開發原廠零件,跟隨著這些強而有力的客戶,胡連在當地的市占率得以持續增長。

儘管2024年汽車行業面臨高利率的逆風,又有景氣上的疑慮,整體行業風險不小,這時候能增加市佔率的汽車零組件公司,還是能有較高的成長機會。

因此根據優分析的法人預估值統計數據,法人平均預估胡連在今年營收增長率可達到14.39%,本業獲利的年增率在毛利率有望提升的展望下,預計年增25.84%,在今年的汽車零組件公司中,展望上相對亮眼。