我們常常都想要買到高成長的公司,但如果公司沒有投入資本,又怎麼容易會有高成長呢? 所以,觀察ROIC(投入資本報酬率)這個指標就是非常重要的事情! 那麼到底什麼是投入資本報酬率呢?

投入資本報酬率(ROIC, Return on Invested Capital)是衡量公司運用資本效率的重要指標。它可以幫助我們了解公司是否有效地運用了投入的資本來創造價值,並且了解公司是否具備持續成長的潛力。

ROIC 的計算公式為:

稅後純益/投入資本。

舉例來說,如果你今天開了一家便當店,你投入的資本是200萬元,那麼這間便當店每年可以為你帶來50萬的利潤,那麼ROIC就是50/200=0.25,也就是25%。

所以如果你(今年)賺了50萬的利潤,假設當你決定(明年)要再開一間新的便當店時,把這個利潤再投入的時候,這時你的資本會變成250萬,如果你的ROIC一樣維持在25%,那麼你(明年)將會賺:250萬*25%=62.5萬。

今年賺:50萬,明年賺:62.5萬。

有沒有發現?

其實你的獲利成長率就是25%哦!

所以在理論情況下,ROIC會等於獲利成長率。不過實際情況當然是會因為公司有配股配息等因素,而有所差異。

不過這也是為何文章一開始就提到了!

如果想要高成長,其實公司就必須要有投入的原因哦!

所以ROIC對於想要找到成長股的投資人來說就是一個很重要觀察的指標啦!

那接下來我以寶雅(5904)的範例來講解:

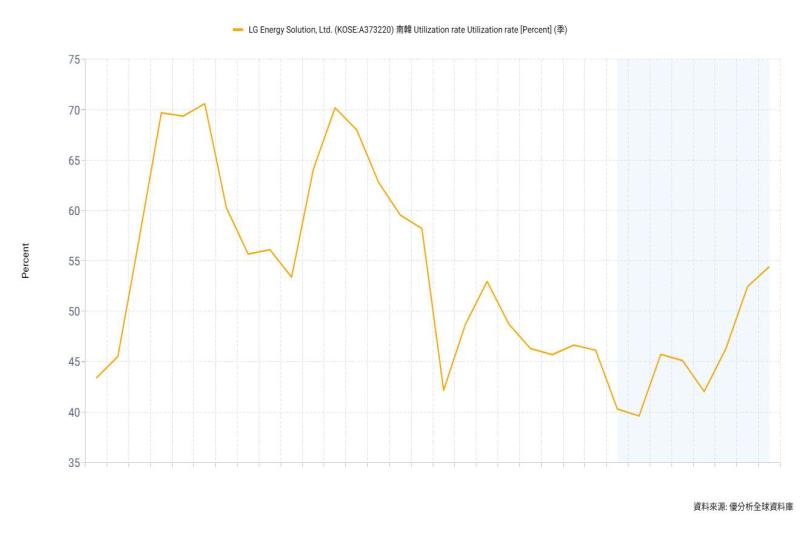

以寶雅來說,可以看到在過去從2009年以來,寶雅的資本支出(黃色柱狀體)是不斷上升,而資本報酬率的綠色線條其實也是有緩步提高,並維持在高檔。這意味著寶雅之前所做的投入(也就是展店),其實是有收穫的,而且資本報酬率的提升表示公司是有找到一個可以持續成長的賽道。

直到2021年那年,資本支出是創了新高,但資本報酬率卻是往下修正,所以這時候看到這樣的情況,就要去思考,是不是公司的資本投入開始失去效率,或者所投入的展店策略是否遇到了瓶頸?

(圖片來源:優分析產業數據庫)

畢竟隨著展店的數量增加,是有可能會遇到展店效益的下降、經營成本的提升、或是行業競爭激烈等因素,所以這時候我們就需要去了解到影響ROIC下滑的原因,到底是因為公司本身策略有問題亦或是外部因素所導致?

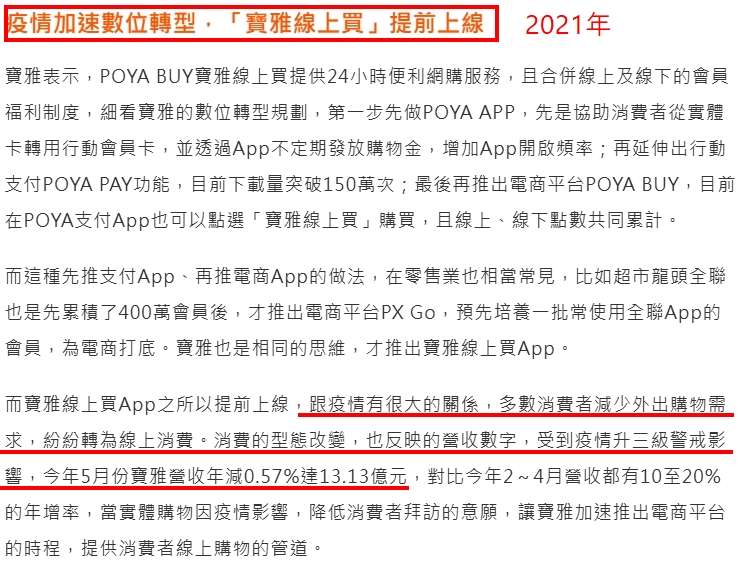

以寶雅來說,當時2021年因為受到疫情三級警戒的因素,所以從五月開始,寶雅的營收就一路年減,這樣的情況大概維持了一年左右,而當時公司也是十分迅速的推出了線上商城的APP,讓消費者也可以線上購物。

(圖片來源:數位時代)

所以雖然當時股價的確是有因為2021年疫情的關係加上2022年烏俄戰爭的影響而有所下跌,但疫情與戰爭總會過去,且回到現在,可以發現寶雅的ROIC其實又已經回到了相對高位,說明當時公司的ROIC之所以下滑並非是公司本身經營的問題,這就是個好公司遇到壞事情的標準例子。

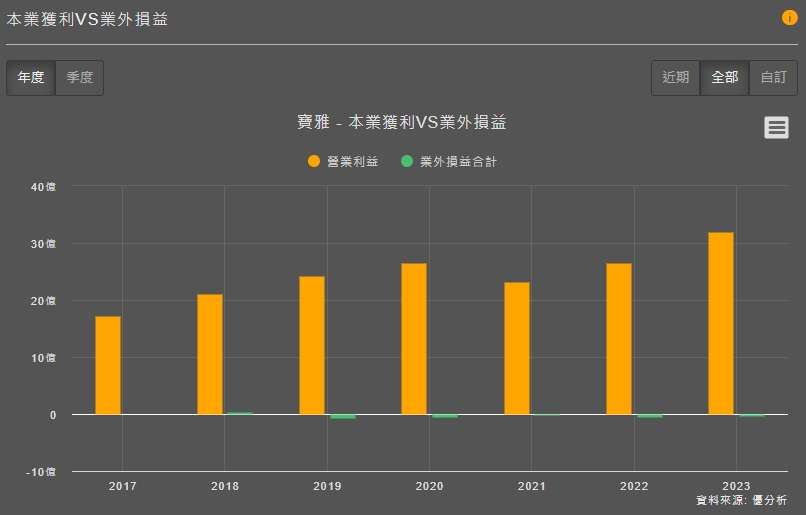

那麼觀察ROIC除了知道資本支出的原因以及效率之外,使用的時候還要特別注意一點,就是業外的部分!

因為ROIC的公式為:稅後純益/投入資本。

所以意味著業外的部分其實也會被考慮進去,如果業外當期特別多,那麼是會有導致ROIC虛高的情況發生。

舉例來說,在2014年的時候,得力(1464)就有出現過這樣的情況,當時得力當年度其實本業就是沒有賺錢的情況,但因為業外認列了EPS4元的獲利,所以導致ROIC飆升到了30%以上。

(圖片來源:優分析產業數據庫)

所以在觀察ROIC的時候也別忘了看一下ROIC圖表右側的本業獲利VS業外獲利的欄位!

像是下圖中的寶雅,就幾乎都是本業獲利為重,這樣在觀察寶雅的ROIC時就比較具有參考性。

(圖片來源:優分析產業數據庫)

最後跟大家分享,財報與ROIC的先後順序不要搞混!

當財報公佈出來之後,你才會有稅後純益以及資本支出的數字,所以公司的獲利數字能不能夠持續往上提升才是最重要的一點。

而觀察ROIC的目的是要讓我們去更進一步的知道說,當公司在資本投入後,是否有效地將這些資本轉化為實際的利潤,並且持續為股東創造價值。

ROIC 能幫助我們解答一個核心問題:公司是在成長,還是在浪費資本?特別是在高成長的公司中,資本支出通常會大幅增加,但如果資本報酬率無法保持高位或是向上,那麼可能意味著公司的成長效率開始下降,而這也正是我們觀察ROIC時的重要點。