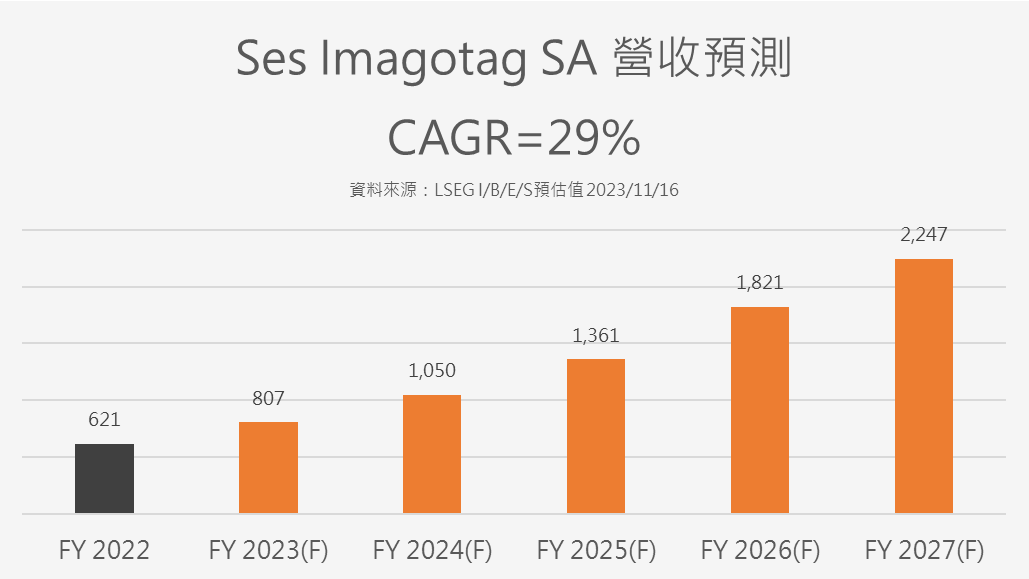

雖然目前身陷短期的庫存調整,不過以長期展望來講,根據產業研究機構預測,目前電子標籤滲透率約10%,再根據元太的客戶Ses Imagotag營收預估路徑,未來營收有29%的年複合成長率。

元太科技(8069-TW)於11月15日進行了財報電話會議,下調2023年業績指引,預計年衰退幅度為個位數至低雙位數百分比,這是今年以來第三次下修展望,並預期終端庫存修正將持續至明年第一季。

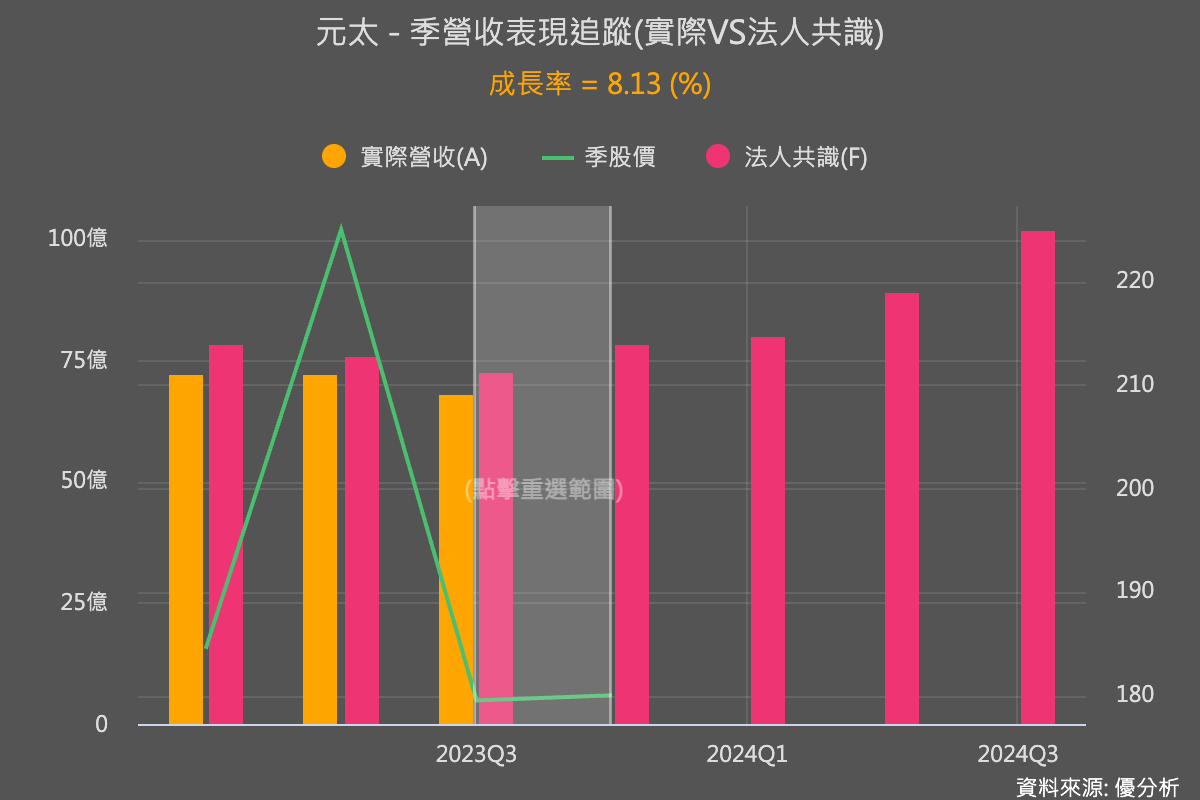

有關於第四季展望,管理階層的指引也低於市場預期。由於物聯網業務疲軟、供應鏈庫存消化速度比預期來的慢,第四季預計將衰退,在此前,市場預期第四季將有8.13%的季增幅度,這是根據優分析調查23位分析師的平均值。

公司也解釋了,產品正在從三色轉為四色,這個轉換期間也是影響到拉貨力道的因素之一。管理階層預計供應鏈庫存到了明年第一季開始恢復正常水準之後,第二季之後開始恢復季增長。

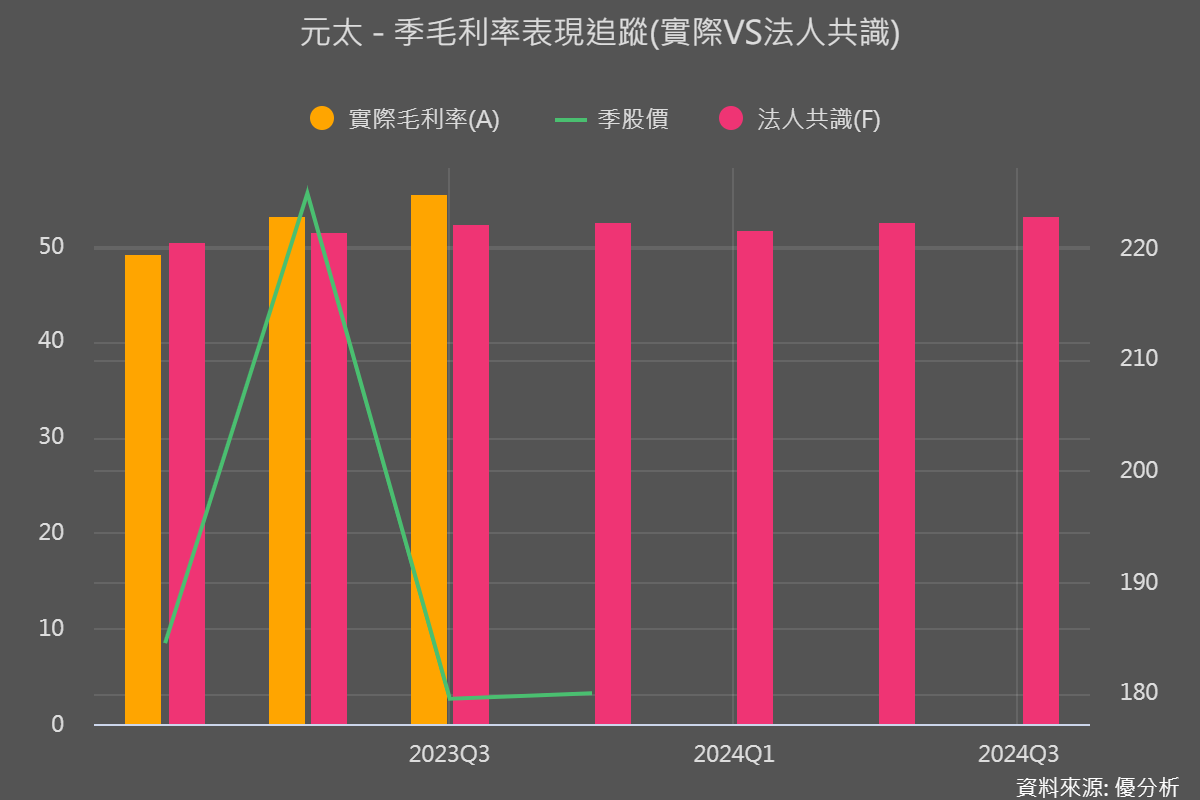

儘管營收一直不如預期,元太的毛利率表現倒是十分亮眼,Q3元太毛利率達到55.41%,比優分析所統計的預估值52.35%還要高,且已經是連續兩季優於預期,產品利潤率上並沒有受到銷量不振的影響,是唯一值得慶幸之處。因此,投資人可以把焦點放在終端銷售的變化上。

長期展望仍佳

如果你想知道電子標籤未來市場還能不能成長,可以看一下元太的大客戶:Ses Imagotag的銷售狀況。

如下圖所示,這家公司今年的成長率也偏低,不過未來五年還是有高達29%的年複合成長率,這是根據LSEG I/B/E/S的分析師調查統計。

因此整體來看,元太(8069-TW)的盈餘停止成長主要還是因為遇到一段庫存循環波動,以2023/2024年預估本益比來看,元太目前交易在22.64/17倍。