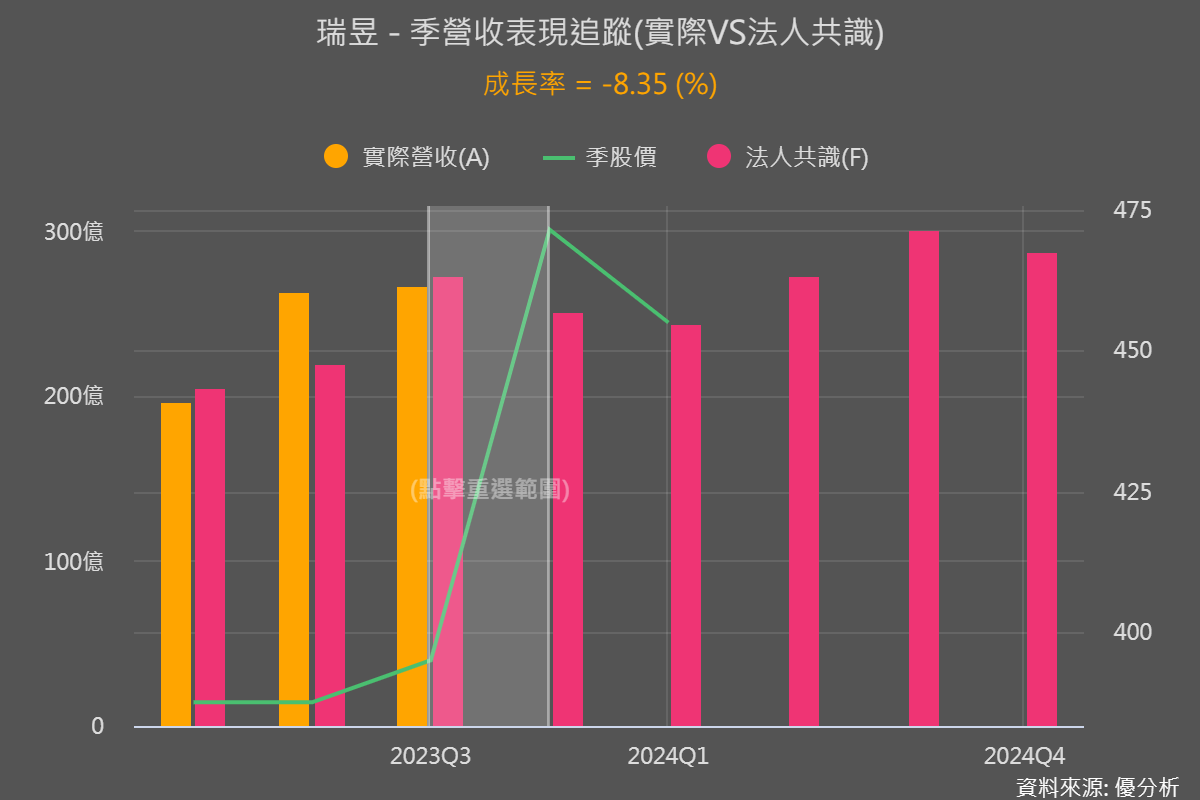

瑞昱(2379-TW)在2023年第四季的營收表現未達預期,反映出傳統淡季和總體經濟環境的不確定性所帶來的影響。2023年第四季的營收較上一季下降了15.34%,不如法人原先預估季減-8.35%的幅度。

但這個季營收與去年同期相比還是有3.78%的增長,終端需求已有回溫跡象這個方向是無誤的。在轉折點上,判斷方向會比計較數字是否優於預期來的更重要。

剖析不如預期的原因,主要要與網通產品的庫存調整以及中國電信的標案延遲有關。儘管數字上稍不如預期,但從原因上來看,市場應該早已預料到Q4表現疲弱的情況。

第四季盈餘概況

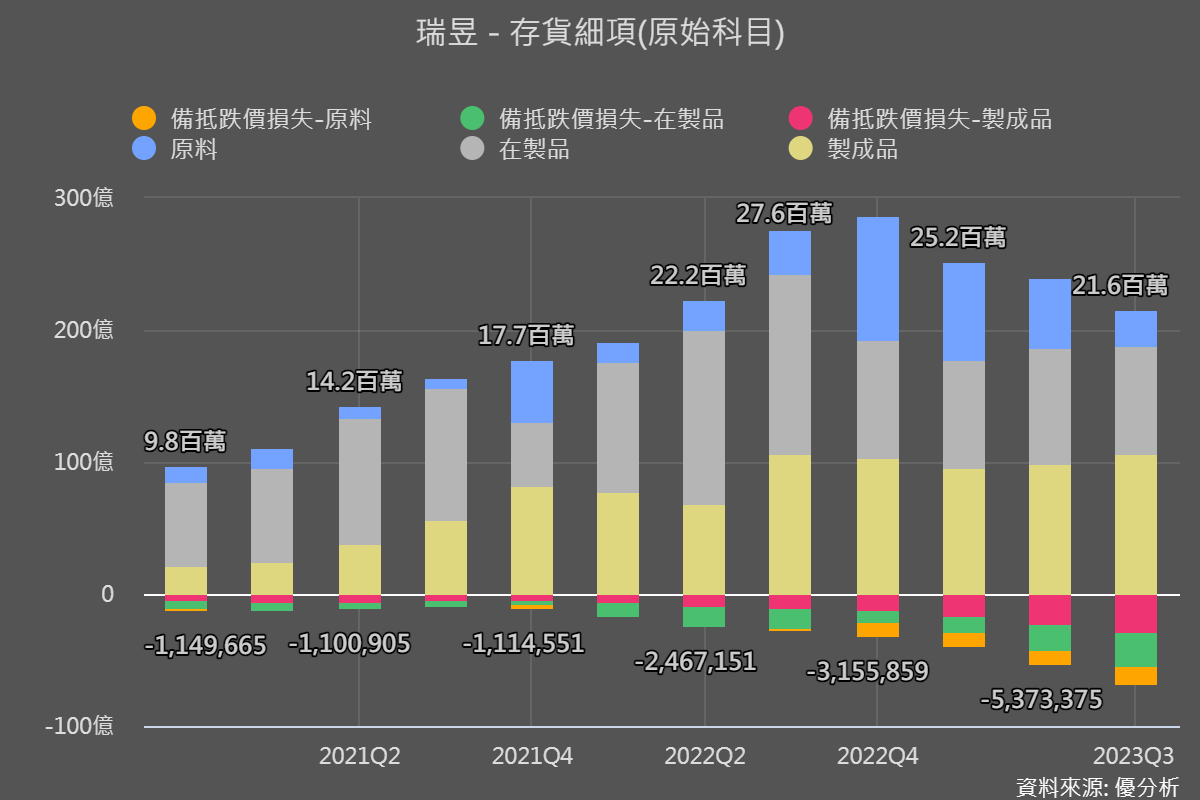

瑞昱(2379-TW)比較特別的地方,是它在先前庫存去化階段時認列了很多庫存跌價損失,顯示公司在庫存評價上採取較為保守的措施,提前認列損失之後若銷售出去,毛利率就很容易上升。

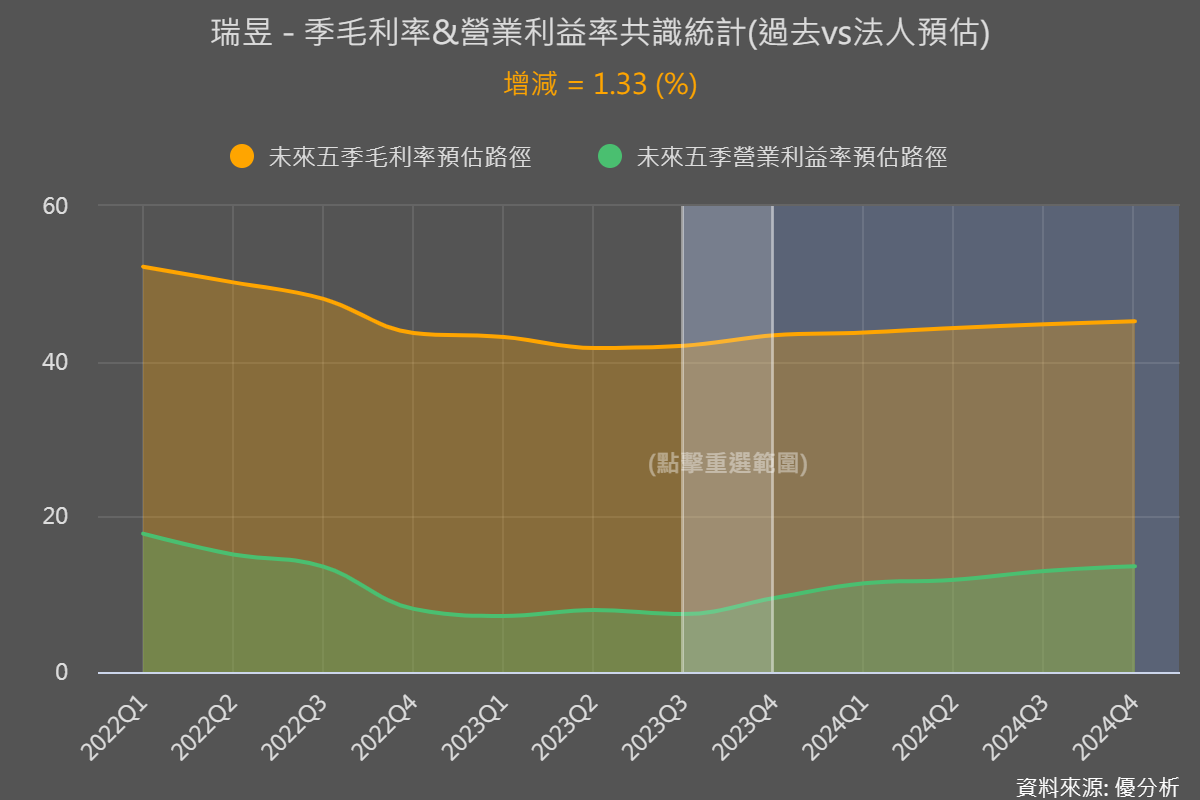

因此市場應該已經提前知道Q4的獲利不會太差,如下圖優分析統計,法人已經預估瑞昱(2379-TW)毛利率將於Q4回升1.33個百分點。

在庫存水位部分也不用太擔心,由於庫存已經認列減損,所以從存貨銷售比來看,瑞昱目前的帳上庫存水位已經快速回落,所以展望未來,即使最後這批產品真的都沒賣掉,也不會對財務有影響,反正已經事先假設減損了,如果還賣出去了,那等於是多賺的部分。

加上10~12月的營收已經出爐,雖然不如市場預期但還是有年增近4%的表現,顯示終端需求不算太差,預估Q4庫存水位會更進一步下降,存貨最大風險已過。

2024年展望

由於去年認列了很多庫存跌價損失,影響約毛利率約4%個百分點左右,所以即便今年營收無法成長,瑞昱在今年的獲利成長率都很容易做到雙位數以上。

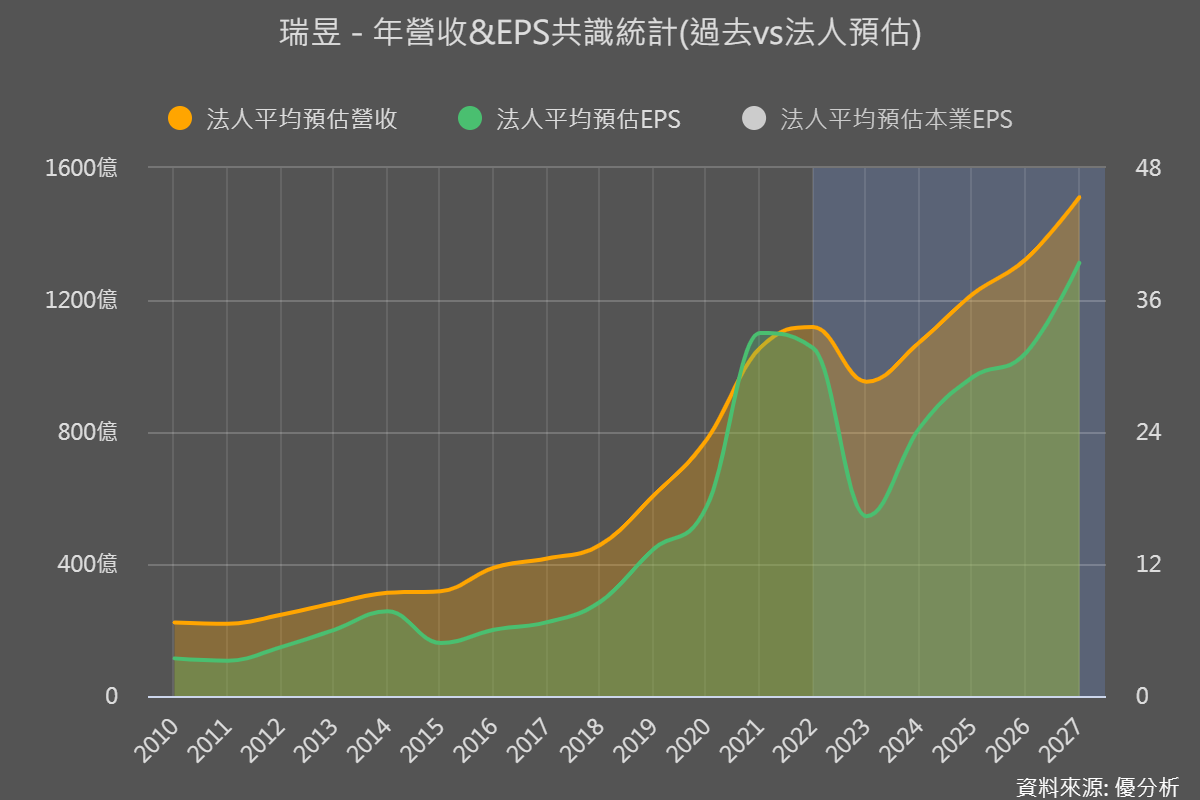

根據優分析統計,在法說會之前,法人預估今年營收年增12.63%,每股盈餘年增率49.24%。看看到時候公司會不會有更好的說法。

市場和產品動態

法說會之前,讓我們複習一下瑞昱的產品發展。首先是Wifi 7的滲透率增加,這個規格預計將在Q2推出,市場對這版本賦予很高的期待,不是因為速度更快,而是因為支援性更強,不需要用到5G也能享受相同速度體驗。根據產業人士指出,之前的Wifi 版本在理論上其實已經夠快,是因為頻寬分配問題導致體驗差。而Wifi 7除了傳輸速度更快之外,還解決了頻寬問題,讓體驗上很有感。而瑞昱(2379-TW)是全球網通IC大廠,當然會直接受惠這個趨勢。

另外是車用部分,瑞昱專注於車載網路解決方案,並計劃擴展至WiFi、Audio DSP等車用領域應用,儘管目前車用營收佔比仍在個位數,卻是能推動營收持續成長的一大關鍵。

另外在伺服器這塊領域,瑞昱(2379-TW)尚未有實質營收貢獻,也是公司未來可以積極打入的區塊。