保瑞生技(6472-TW)於2024年宣布發行總額2億美元的海外可轉換公司債,年息為2.75%,轉換價格為964.6新台幣,較定價日收盤價溢價30%。募集資金將主要用於償還銀行貸款及其他融資設施,進一步增強公司的資金狀況。這將使保瑞的長期資金佔總資產比重來到50%以上,強化其資本結構,支持未來的成長與併購計畫。

保瑞生技(6472 TT)主要從事藥品製造與研發,涵蓋了CDMO(Contract Development and Manufacturing Organization)業務及全球商業化銷售。近期,保瑞積極擴展其全球業務,尤其是在美國市場,並通過併購多家公司來加速其成長。

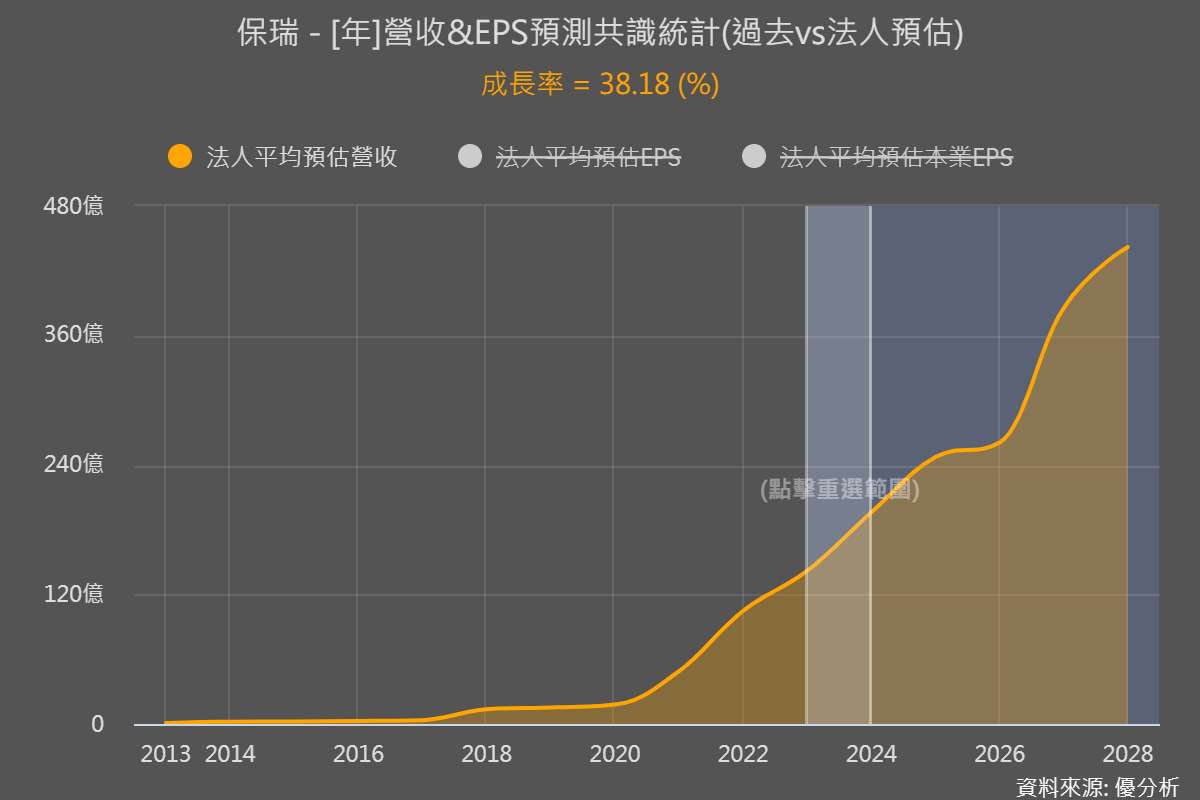

以上的這些併購案將在2025年顯示出顯著的營收和獲利增長,根據所有分析師平均預估,2025年保瑞營收可望續增26%。

此外,市場普遍對保瑞先前成功定價的可轉換公司債持正面看法,認為將能吸引長期機構投資者的參與。募集資金將用於填補4月保瑞在併購Upsher-Smith Laboratories過程中已大幅使用的信貸額度。隨著先前併購的交易陸續完成,保瑞將專注於整合這些併購資產,並進一步擴大其產能。

公司過去主要以併購現有的藥廠產能為主,這種併購方式的執行風險較低,但現在已開始收購一些美國銷售業務,雖然前景大增,同時也將帶來更高的整併風險和技術壁壘等挑戰。