2025年12月30日(優分析/產業數據中心報導)⸺ 2025 年前三季,漢唐(2404-TW) 每股已經賺進 34.07 元,提前超越 2024 年全年 EPS 32.94 元。

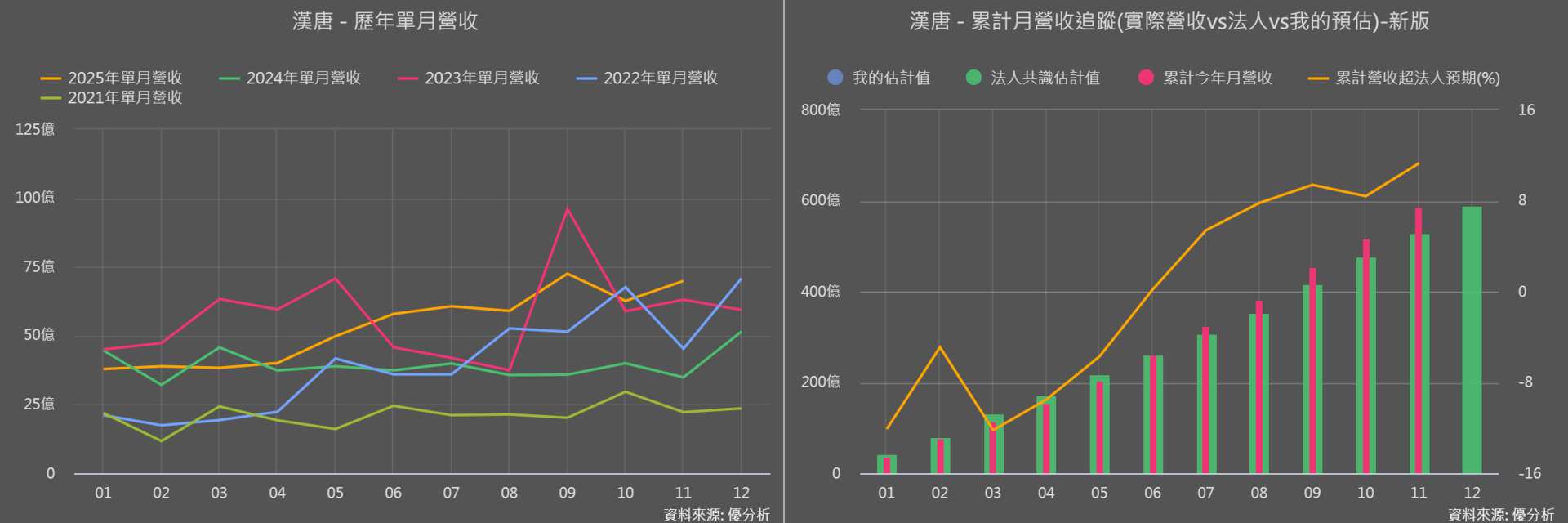

從下圖可以看到,今年以來營收走勢呈現穩步向上,其中 11 月營收達 69.94 億元,月增 11.6%、年增 100.38%,不只創同期新高,也明顯優於市場原先預期。

從區域營收結構來看,美國正是這一輪最關鍵的變化。2025 年第三季,美國營收占比已經拉升到 25.6%,明顯高於前一季的 12%,代表美國 Fab21 P2 已正式進入密集施工與營收認列期。

在獲利結構上,第三季毛利率為 20.18%,雖然較前一季略降,但明顯優於市場原先預期的約 15%。主要原因在於漢唐在美國二廠的角色,已從單純執行工程,提升為管理商位階,承攬範疇擴大,使整體毛利水準具備向上空間。

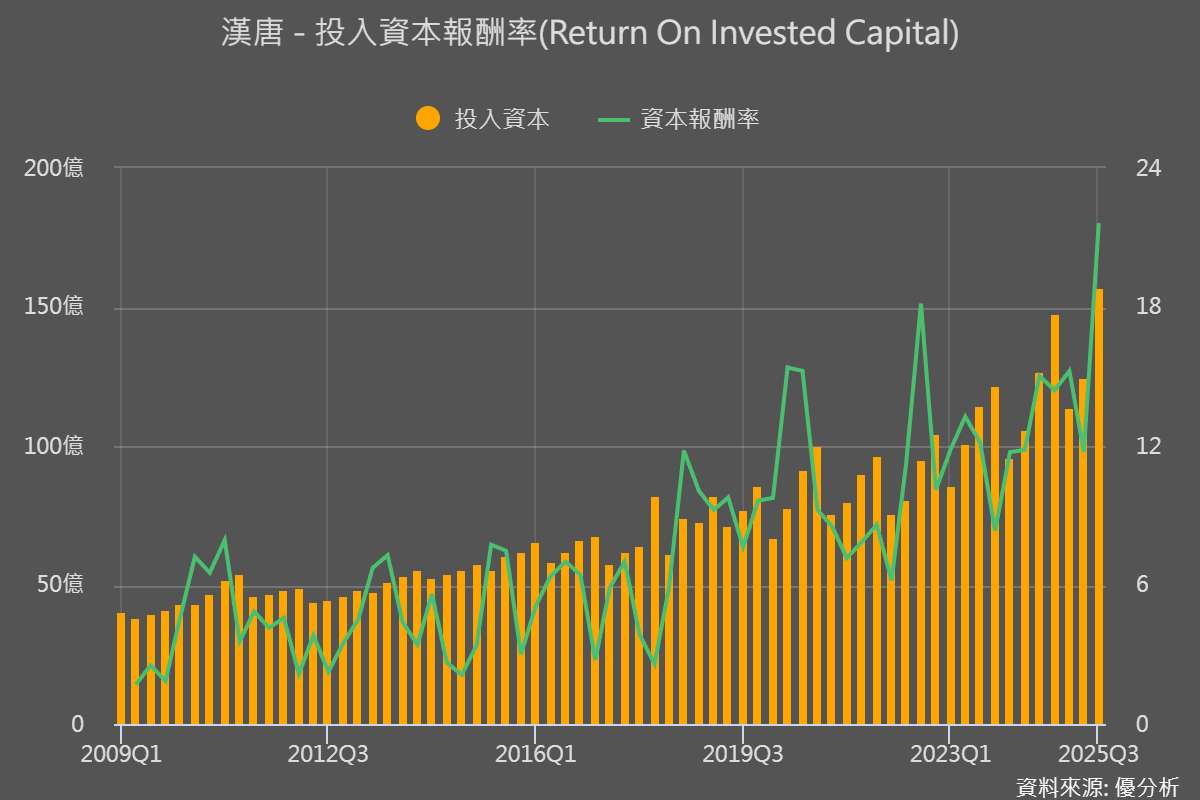

但對工程公司而言,毛利率只是結果,真正影響公司價值的關鍵,在於投入資本能不能被有效運用,並在合理時間內產生營業利益。

ROIC = 稅後營業利益 ÷ 投入資本。一旦進入密集施工期,營收與獲利就會同步加速釋放,分子快速放大,ROIC 自然就會被推升。

從下圖可以看到,隨著投入資本創下新高,在第三季營業利益同步放大的帶動下,ROIC 也來到高點,正好反映工程進度加快所帶來的資本效率改善。

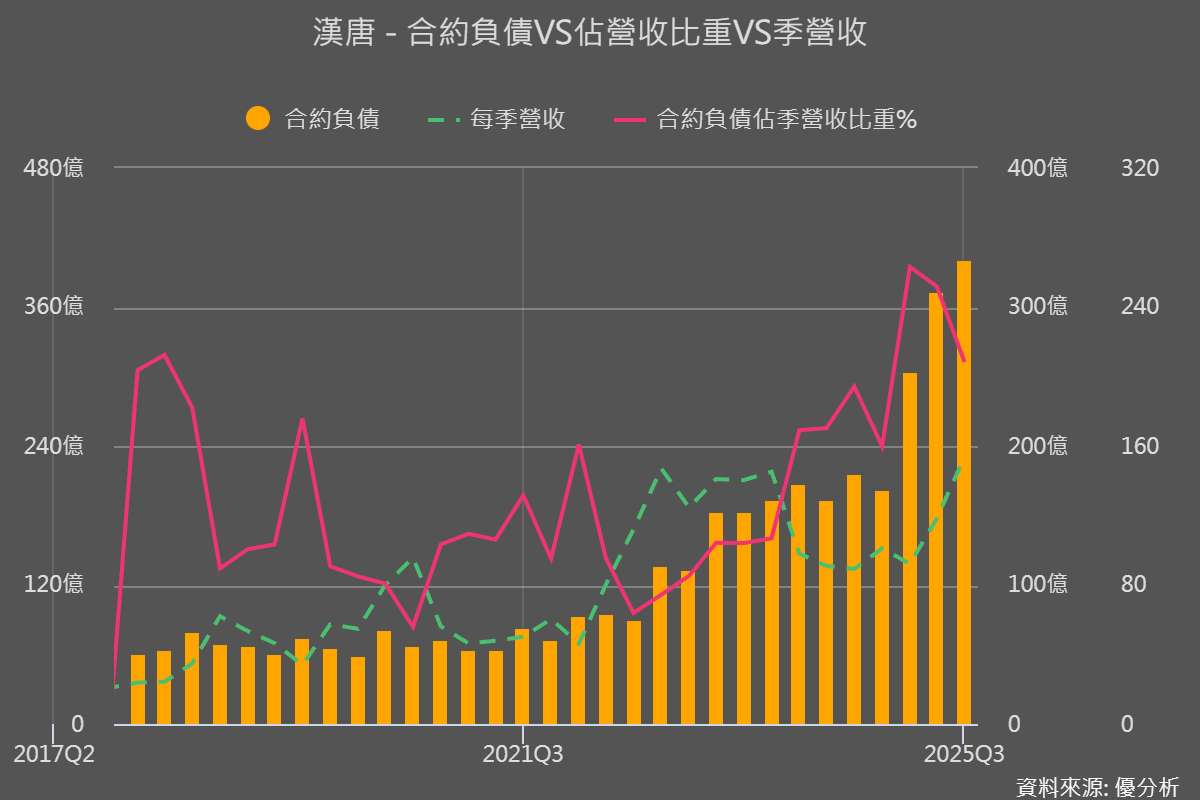

再進一步觀察下圖的合約負債,金額長期一路往上墊高。

合約負債代表公司先收到了客戶的預收款,但工程尚未完成交付,因此未來仍有履約與認列的空間。當這個數字持續墊高,通常意味著訂單正在累積、而且後面有一段營收會跟著認列出來,讓未來的營收能見度更清楚。

依公司揭露,在手訂單金額已來到 1,322 億元,創下歷史新高。在台積電持續擴產的背景下,法人推估這批訂單的可見度已經一路延伸到 2029 年。

而在 2025/11/12 公布第三季財報後,截至目前漲幅最高來到 31.59%,這也再次凸顯數據的重要性:理解市場並持續追蹤這些營收節奏和數據變化,就能比別人更快掌握機會。

半導體無塵室工程領域的龍頭

漢唐(2404) 主要提供高科技產業建廠與系統整合服務,涵蓋範圍包括:整廠建廠、無塵室統包工程、機電(M&E)整合、製程設備系統連結(Hook-up);應用領域以半導體、先進封裝與記憶體等高規格產業為主,其中又以半導體占比最高。在台灣 12 吋晶圓廠的市佔率超過七成,本身就是廠務端的關鍵供應商。

從客戶結構來看:台灣以台積電為核心,海外則涵蓋美國、新加坡(如美光)、中國與日本等地,與全球主要半導體廠高度連動。

像漢唐這類工程型公司,營收認列是跟著整個工程的施工進度,分階段逐步認列。因此,接下來的成長動能,就要關注各主要案場的施工進度。

第一:美國 Fab21 P2 進入高峰期

美國二廠的工程量體明顯大於一廠,市場預期:

● P2 的密集施工期可延續至 2026 年第三季,之後仍有收尾工程

● 2026 年第四季有機會銜接 P3 初期工期

雖然 P3 的量體可能不如 P2,但無塵室業務仍由漢唐承接,代表美國這條工程線的施工與認列時間具延續性,對中期營收形成支撐。

第二:台灣先進製程與先進封裝同步進行

台灣端包括:

● AZ P2 驗收期

● 新竹寶山 Fab20 P2

● 高雄楠梓 Fab22 P2

● 嘉義 AP8 先進封裝

這些案場將依照工程階段陸續展開,讓國內營收形成相對穩定的底盤,與美國案場形成互補。

第三:海外補充動能

除了美國與台灣,新加坡美光案以及東南亞高科技廠房的擴產,也提供台積電以外的需求來源。這類海外案場雖然量體相對分散,但有助於讓整體接單與施工結構不過度集中在單一客戶或單一地區。

半導體資本支出計劃

隨著地緣政治風險升高,強化供應鏈韌性成為近年半導體產業高度關注的議題,為滿足客戶多元產能來源需求,台灣半導體廠紛紛擴大海外布局。

●台積電預計在美國投資 1650 億美元:

台積電美國亞利桑那州第 1 座晶圓廠去年開始量產 4 奈米製程,第 2 座晶圓廠已展開建廠,預計建置 6 座晶圓廠、2 座先進封裝廠和 1 間研發中心,此外,台積電日本熊本第 1 座合資廠也在去年量產,並在德國德勒斯登合資建廠。

●聯電擴大新加坡廠產能:

聯電位於新加坡白沙晶圓科技園區擴建新廠第 1 期廠房於今年 4 月開幕,預計 2026 年量產,並預留第 2 期空間,未來得以進一步擴產。

●世界先進也與恩智浦(NXP)在新加坡合資設廠。

世界先進與和恩智浦半導體(NXP Semiconductors N.V.)合資成立 VisionPower Semiconductor Manufacturing Company(VSMC)公司,興建一座 12 吋(300mm)晶圓廠,總投資金額約為 78 億美元;該晶圓廠於去年底動土,預計 2027 年量產,2029 年達到月產能 5.5 萬片規模。

●美光在資本支出方面,2025 財年淨資本支出為 1380 億美元,2026 年預計淨資本支出將增至約 1800 億美元,主要用於 DRAM 建設及設備投資。公司正在擴建多個生產基地,包括愛達荷州的新晶圓廠,預計 2027 年下半年開始量產。

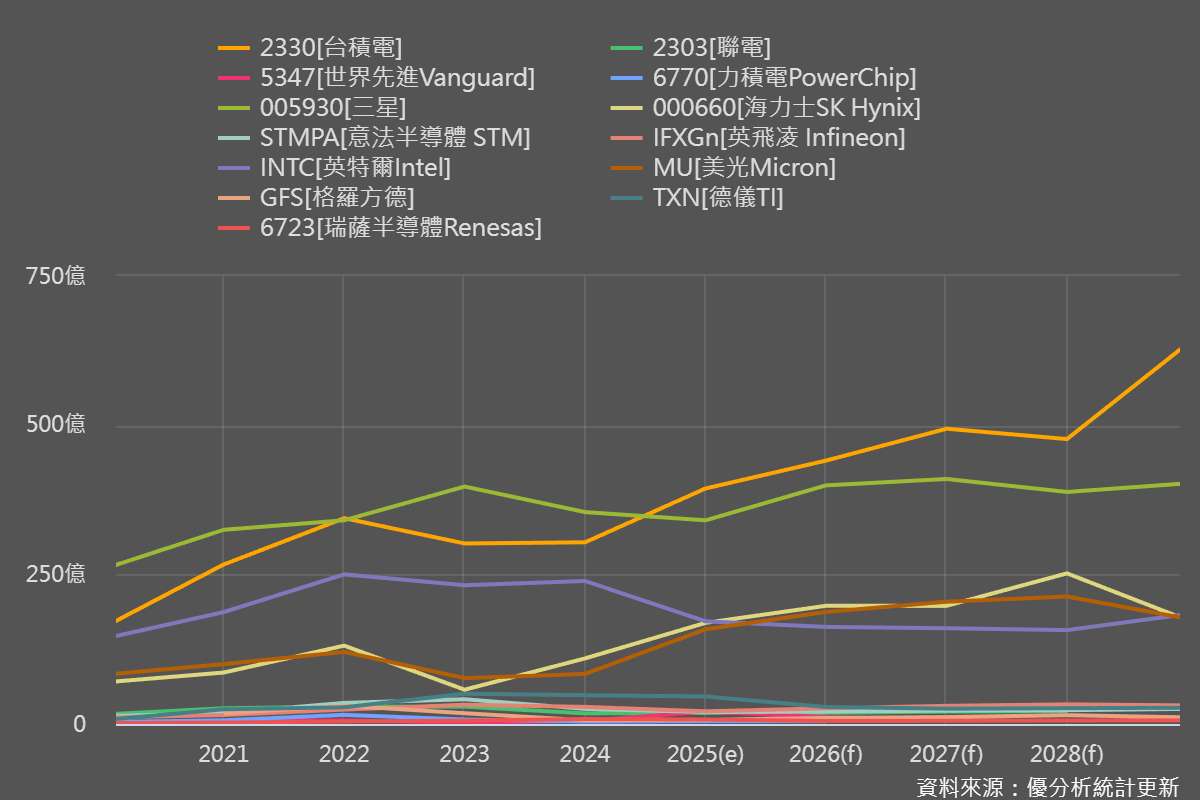

從上圖可以看到,幾大半導體廠對未來幾年的資本支出仍維持在高檔水準;只要半導體廠還在蓋新廠,無塵室與機電工程的需求就有延續性。

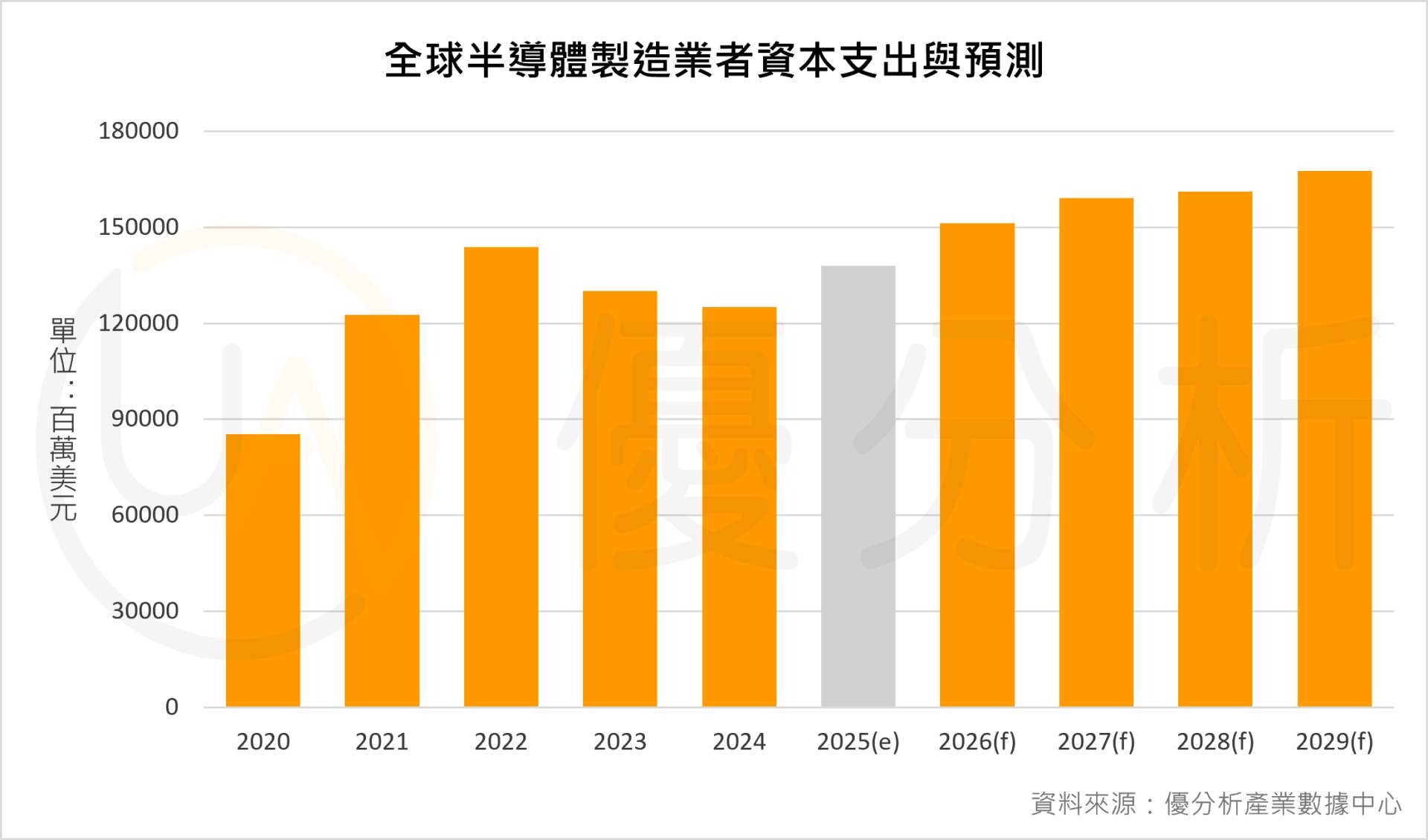

若只看各家公司的投資金額,對整體資本支出的循環位置,可能不夠直觀。那我們進一步從下圖觀察會更清楚,2024 年落在相對低點;而 2025 年開始重新回升,整體資本支出呈現逐年走高的趨勢。

這樣的擴產與發包節奏,並非只反映在漢唐身上,從其他廠務工程商的在手訂單與數據變化,也能看到相同的產業輪廓。

亞翔 (6139-TW)

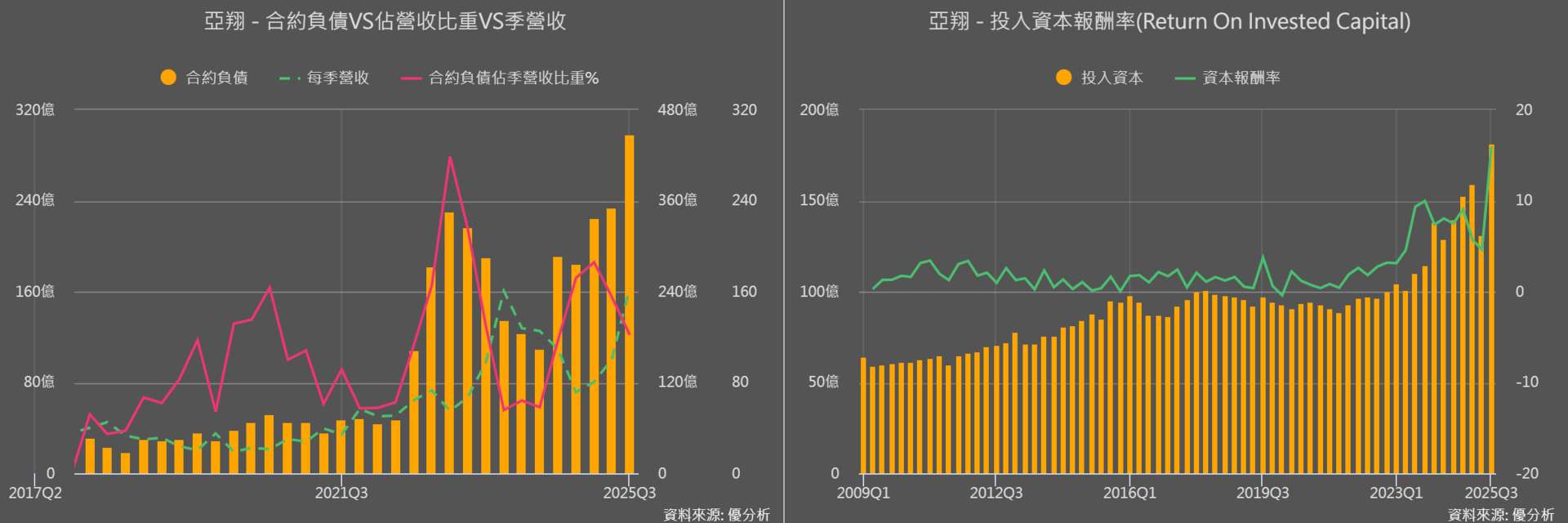

亞翔 2025 年新簽訂單達 1,121 億元、創近五年新高,接案幾乎全面集中於半導體(占 97%)與東協市場,在建工程合約金額累計達 1,753 億元;目前已處於工程認列高峰,市場預期約有 982 億元可於未來兩年內轉為營收,支撐 2026–2027 年營運動能延續。

帆宣 (6196-TW)

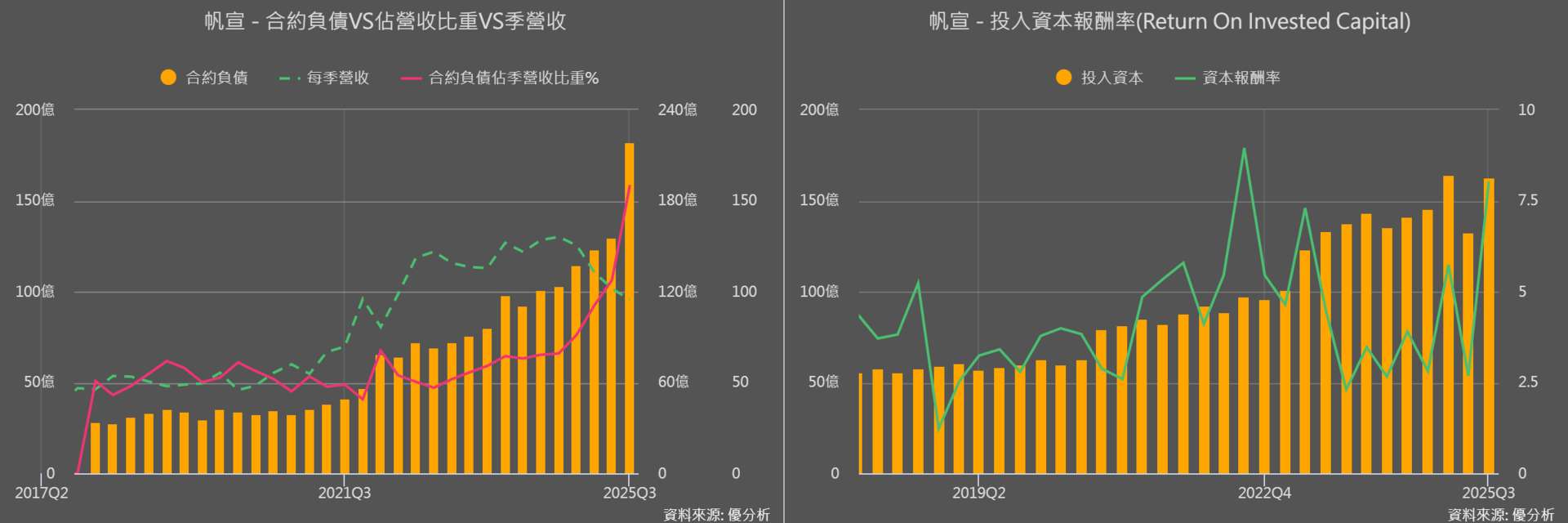

帆宣 2025 年第三季在手訂單已達 945 億元、創歷史新高,法人並指出 AZ P3 有望於 2025 年 12 月發包,推動訂單規模挑戰千億元;在大客戶台灣與海外同步擴產,且發包策略由逐案滾動轉為提前 1–2 年下單的帶動下,工程與設備需求的能見度已延伸至 2027 年。

需要留意的是,工程認列具非線性特性,在美專案進入高峰期後,毛利率仍可能因工期、人力與成本波動而起伏,若後續施工節奏不如預期或高峰接續不順,ROIC 的延續性與市場評價也將面臨考驗。持續追蹤這些潛在變數與市場動態,才能更全面地評估公司長期發展潛力。