茂迪(6244-TW)2025年有望迎來高成長,根據優分析產業資料庫,進行觀察重點的追蹤,本文一一來看2024年的現況以及2025年市場展望。

(資料來源:優分析產業數據庫)

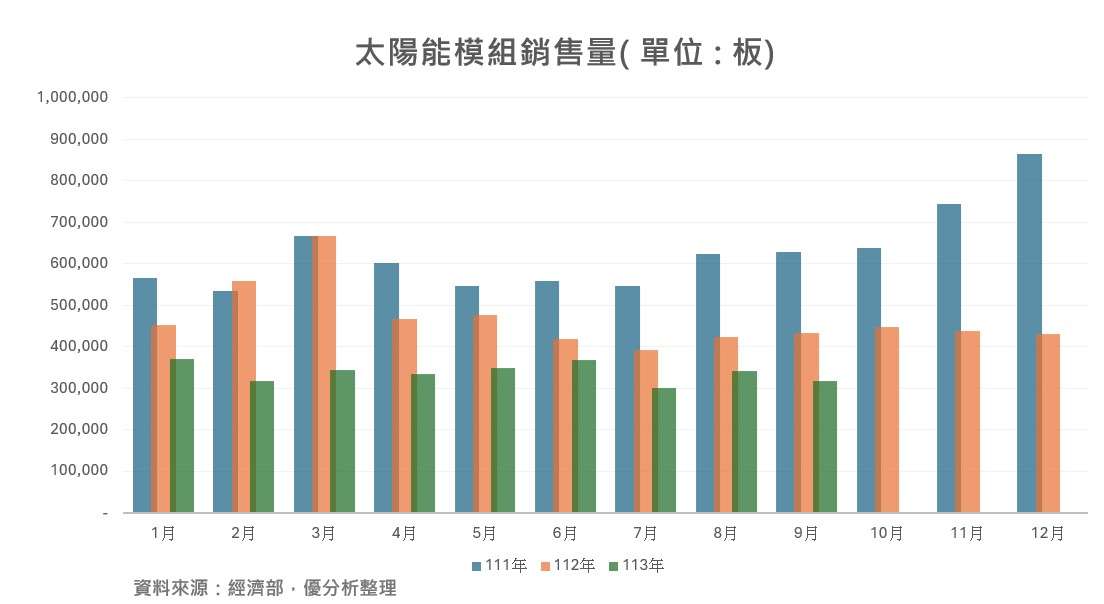

2024年太陽能市場,寒冬未過,從台灣太陽能模組市場來觀察,113年Q2和Q3的銷售數量,分別為1,026,301板及962,029板,整體銷售數量下滑約6.3%,主要市場仍受到紅色供應鏈的影響,以及台灣集中項目進度仍然落後。

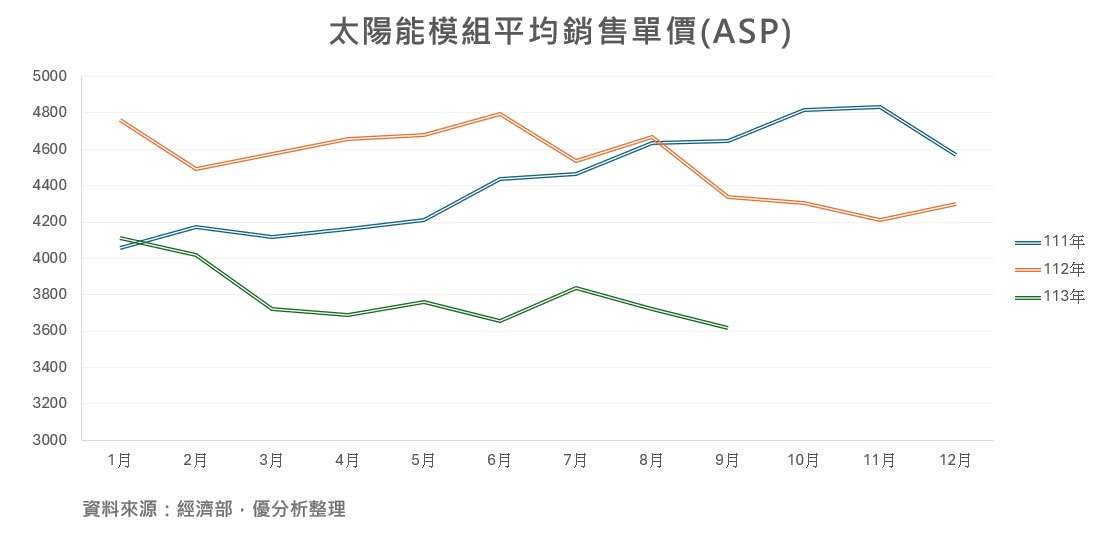

進一步從,太陽能模組平均銷售單價(ASP)來看,7月短暫性的復甦後,9月再次創下平均新低價,根據茂迪(6244-TW)認為,ASP在Q4仍有下滑的壓力,短期內國內市場競爭依然激烈。

不過市場也並非都是壞消息,2024年11月15日,中國財政部和稅務總局發布公告,宣佈自2024年12月1日起,將部分光伏產品的出口退稅率從13%下調至9%。這意味著太陽能模組出口企業在出口時可獲得的退稅金額將減少,直接增加了企業的出口成本。

具體而言,退稅率下調4個百分點,可能導致企業利潤空間受到壓縮。業內人士估算,若出口組件價格為每瓦人民幣0.75元,企業需將價格提高約0.02至0.03元人民幣才能抵消退稅率下調所帶來的成本增加。

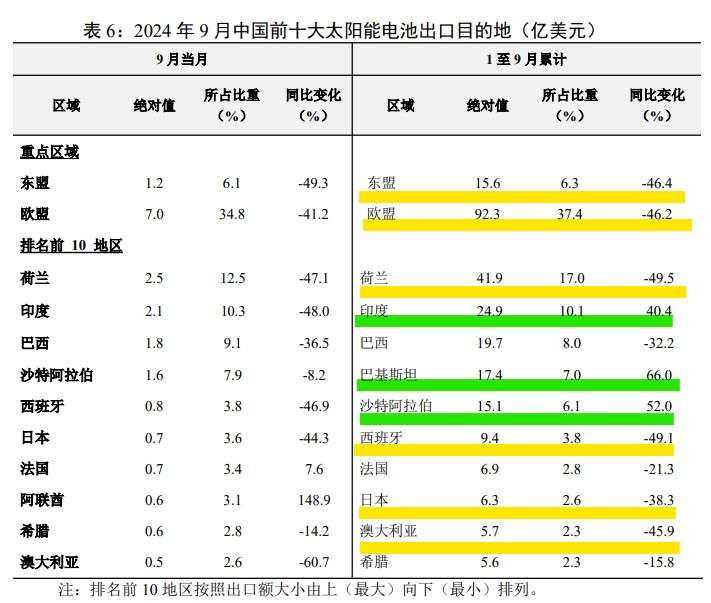

進一步看到中國海外市場,根據中國太陽能電池貿易月度監測報告,2024年1-9月出口額雖然同比大幅度下滑31.7%,但是出口量卻增長了27.4%,顯示市場競爭相當激烈,出的貨多了,但出口額卻快速下滑。

(資料來源 : 中國太陽能電池貿易月度監測報告、中國海關總署)

從出口目的地來進行觀察,太陽能去中化正在部分區域發酵,包含東盟、歐盟、荷蘭、西班牙、荷蘭、日本、澳大利亞,出口額都顯著下滑,相對應上升的有印度、巴基斯坦、沙特阿拉伯,這些區域更依賴中國太陽能。

(資料來源 : 中國太陽能電池貿易月度監測報告、中國海關總署)

展望2025年台灣太陽能市場 :

1、 台灣內需市場是否能重啟成長動能

從總預算來觀察,114年風電與光電將達332 億元,而113年的風電與光電預算僅273 億元,預算增加幅度達21.6%。不過從前面的資訊,我們很清楚的知道一件事,當產品ASP下降,要讓產值大幅度上升,這意味將有更大的安裝量,才可能發生。

舉例來說,9月台灣太陽能模組一板平均單價為3617元,相較去年下滑17%。如果以預算來看,假設明年增幅21.6%,則安裝量有望增加46.5%,目前截止113年9月太陽容量為13.7GW,今年恐怕只能達1.7GW安裝量,若依預算推算明年可達2.49GW,但這可能還是低估。

因為距離經濟部長郭智輝表示,2026年11月將達成太陽光電20GW的目標。2025年1月至2026年11月預計要完成約6GW的安裝量。平均一年要在3GW以上。

(資料來源 : 經濟部能源署)

2、 海外市場日本,隨著去中化可能贏來更大的機會

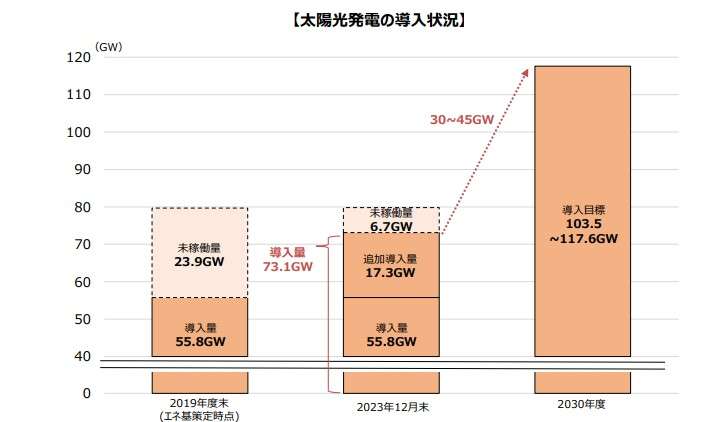

根據日本經濟產業省的資料,截至2023年12月底,日本的太陽能發電累計裝置容量約為73.1吉瓦(GW)。 為達成2030年裝置容量103.5至117.6 GW的目標,未來每年需新增約4至5 GW的太陽能裝置容量。此外,東京都政府計劃自2025年4月起,要求新建住宅安裝太陽能光電板,這將進一步推動太陽能裝置的增長。長期來看,日本在2024年至2030年期間太陽能板安裝量的年複合成長率(CAGR)預計約為 7.14%,隨著去中化表現,對非中企業者來說,將有望迎來更多機會。

( 資料來源 : 日本經濟產業省 )

3、 太陽能模組技術出現了顯著的轉變

N型技術取代P型技術,N型技術(如TOPCon和HJT)因其更高的效率和更長的壽命,逐漸成為市場主流。根據InfoLink Consulting的報告,預計2024年PERC(P型)電池的市占率將從2023年的60%下降至約25%,並可能在2025年進一步降至個位數。

M10尺寸取代M6尺寸,在矽片尺寸方面,M10(182mm)尺寸逐漸取代了M6(166mm)尺寸,成為市場的主流選擇。這主要是因為M10尺寸在效率和成本方面具有更高的優勢。 總體而言,2024年太陽能模組市場正經歷技術和尺寸的雙重轉型,N型技術和M10尺寸的普及,標誌著行業向更高效率和更低成本的方向發展。

四大機會成就茂迪的高成長

其一,隨著中國太陽能內捲市場逐步淡化,加上中國政策利空有望使海外市場迎來機會,首要觀察第四季台灣太陽能模組平均單價(ASP)是否能止跌。其二,台灣政策將迎來大利多,2024年太陽能安裝量僅1.7GW,而2025年及2026年預期將有3GW的表現,從114年中央總預算案上可以看見端倪。

其三,日本市場已是茂迪主要市場,隨著日本2025年政策利多,也有望帶動茂迪的出貨量。其四,茂迪為國內太陽能技術領導者之一,產線已全面更換為N型 G10TOPCon產品,同業競爭力相對高。整體預期,茂迪在2025年營運將相對2024年樂觀。