功率導線架其實是台廠很強的產品

導線架是晶片在進行當封裝階段時,會用到的重要封裝材料,用來支撐晶片並讓晶片和PCB連接在一起。雖然不是很高階的東西,但卻是電子產品的必需品。

導線架又分為:

● 功率導線架→用於功率半導體、LED及電晶體等。和車用相關的就是功率半導線架。

● 一般IC導線架→用於晶片CPU的封裝材料,終端應用比較多是在3C產品。

由於電動車對於功率半導體的用量大幅提升,大概是傳統燃油車的7-10倍之多,而功率半導體封裝材料導線架的用量當然也會跟著變大。

而且車用功率半導體所使用的導線架製作工序又多添加一道,所以價值(售價與毛利)也升高,也就是說,電動車的興起帶動功率導線架質與量同時提升。

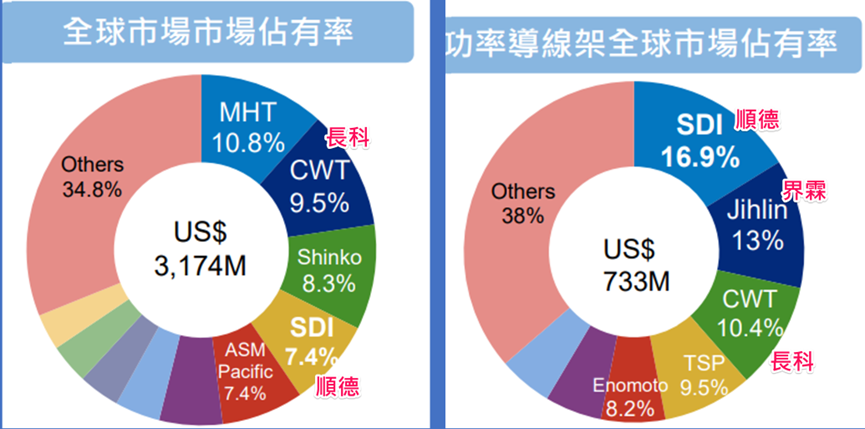

台灣的導線架業者有順德(2351-TW)、界霖(5285-TW)、長科*(6548-TW),尤其前兩家廠商在車用功率半導體導線架耕耘很久,具有全球競爭力,長科過去則是以3C應用為主,也有以一般IC導線架和部分功率導線架打入車用領域。

|

|

|

2022 |

2023Q2 |

||

|

產品應用比重 |

資本額 |

車用 |

3C消費性 |

車用 |

3C消費性 |

|

順德(2351-TW) |

18.2億 |

47% |

24% |

50% |

24% |

|

界霖(5285-TW) |

10.2億 |

46% |

26% |

- |

- |

|

長科*(6548-TW) |

3.8億 |

42% |

36% |

34% |

42% |

如果只看功率導線架這塊市場,台灣的順德排名全球第一大、市占率17%,界霖(5285)排名第二、市占率13%,長華科(6548)排名第三,市占率10%左右。合計這三家台灣廠商就占了40%的全球市場,所以導線架台廠受惠電動車成長趨勢非常顯著。

仍受3C終端消費力道影響

因為是封裝材料,所以導線架市場和晶片生產量及半導體產業景氣息息相關;且多數3C基礎晶片因為都是採打線封裝,全球約7-8成的IC都需要導線架作為封裝基本材料。

因此3C終端應用產品的出貨量,很大程度決定導線架的產業週期。

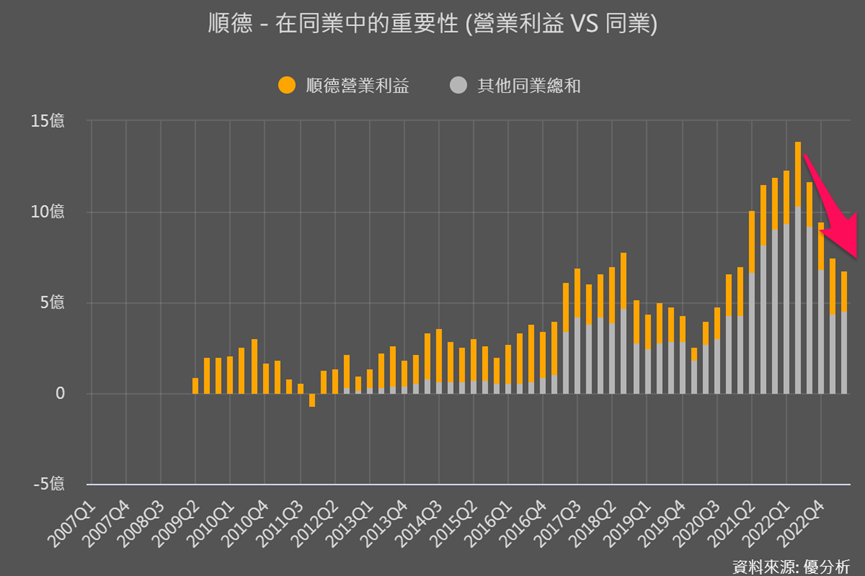

下圖我們可以看到,2021-2022上半年由於疫情帶動的3C需求,半導體展現前所未有的榮景,使得導線架也出現供不應求的情況。

2022下半年景氣反轉,2023年消費電子市場需求仍持續疲軟,即使車用晶片需求較穩健、未來也會持續增加,但3C晶片還是最大宗,車用晶片量跟3C晶片還是沒得比。

消費性3C產品終端需求明顯放緩,仍衝擊到封測廠稼動率,當然也會影響到封測廠對封裝材料的拉貨力道,所以導致導線架產業存貨高、產業獲利下滑也很明顯。

不過車用比重高的順德,累積前9月營收年衰退僅7%,相較其他兩家業者衰退20%,顯然車用的確帶來很大的支撐。

整體來說,導線架產業的觀察重點,在於高庫存去化後、產業週期的回升,以及電動車相關應用的成長。

存貨情況是否改善、產業是否要回升

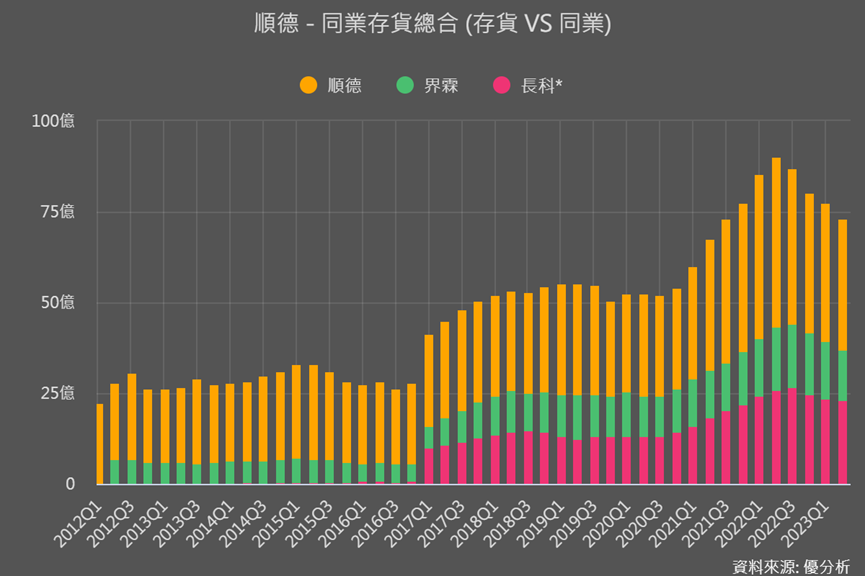

下圖可以看到三家業者的存貨,已經過4個季度的調整,Q2庫存仍偏高,存銷比也在偏高的水位。

好在3C晶片終究會回穩,市場預期最壞的情況即是在Q3-Q4,半導體業界也預期最悲觀也會在2024下半年迎來回升、樂觀在上半年就能開始復甦。

投資人也可以比較三家導線架業者存貨細項中的在製品,來看產線是否有積極動起來的情況。

例如順德Q2的在製品季減14.2%、原物料季增4%,而製成品季減7%,顯示順德產品持續下降,營運靠著車用有支撐,但產能利用率還沒有明顯恢復。

而提到電動車方面,中國占全球電動車1/3的市場,中國電動車品牌業者後續的潛力,可能對導線架台廠有著正面影響。

中國強攻電動車與自主發展晶片

雖然中國手機品牌OPPO在2023/5宣布終止自研晶片,但在華為的帶領下,中國自研晶片又開始成為話題。尤其中國電動車品牌業者表現積極。先來看兩大電動車品牌銷量情況:

● Tesla特斯拉:過去12個月實際交車輛170-180萬輛、2023Q3產量43萬輛。

● 比亞迪:過去12個月實際交車輛130萬輛、2023Q3產量44萬輛。

可以看到Q3產量比亞迪已高出特斯拉,且產量年增率更高達70%以上、穩坐中國電動車龍頭寶座。雖然近12個月實際交車輛仍輸特斯拉約25%。

在中國的保護主義與科技自主化等趨勢下,市場看好比亞迪的後續潛力,而有潛力的比亞迪正積極邁向自研晶片。

導線台廠也表示2023年下半經接獲來自比亞迪等車廠的半導體自研晶片產品新案,封裝代工廠也表示,近期中國車用晶片案件明顯增加,對台廠、尤其是長科而言,更是前所未見的新案件!

台廠可靠度優勢迎來新案件

但中國自研車用晶片可行嗎?雖然先進製程較難突破,但其實車用晶片可從成熟製程著手!

像是採用成熟製程的MCU、整合多顆成熟晶片的功率模組,而這些自主研發晶片,也會對封裝材料業者進行採購,對台廠就是增加國際IDM廠以外的客戶。

因為無論是MCU還是功率模組,原本都是國際IDM大廠像是英飛凌(Infineon)、德州儀器(TI)、安森美(Onsemi)、恩智浦(NXP)等主導的領域。順德的前五大客戶就是這些車用IDM大廠,藉由這些半導體大廠,順德間接出貨給特斯拉。

這些國際IDM廠對於品質的控管也比較嚴格,過去中國業者對規格要求不像全球車用IDM廠,但現在中國釋出的案件規格要求也都往國際IDM廠靠攏、提升。這對原本品質與規格要求就較高的台灣導線架業者來說也較有利。

整體來說,導線架台廠經過庫存去化,除了有復甦題材之外,也因為中國電動車發展自研晶片,台廠多了新客戶和新案件,有興趣的投資者也可以進行估值或反推看看!另外也要提醒,導線架因為技術不高,即使台灣擁有可靠度優勢,但難免後續仍有被殺價的疑慮,所以在進行長期成長率預估時,要避免過於樂觀。