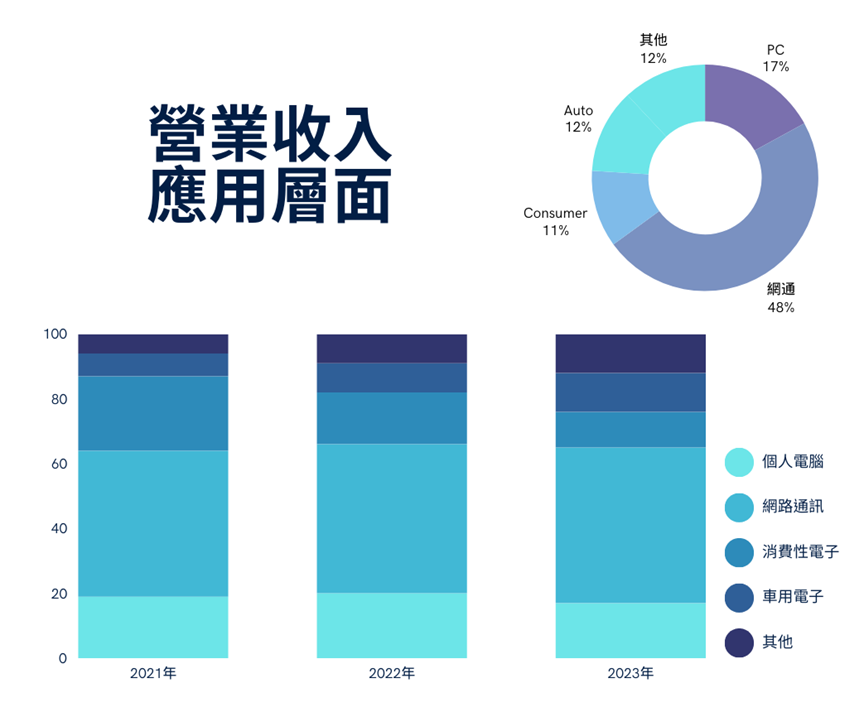

南電(8046-TW)為台塑集團成員,南亞(1303)為最大股東,主要產品為PCB以及IC載板,過去以PC為主要應用市場,近年產品逐漸分散到網通、車用、以及消費性電子產品。

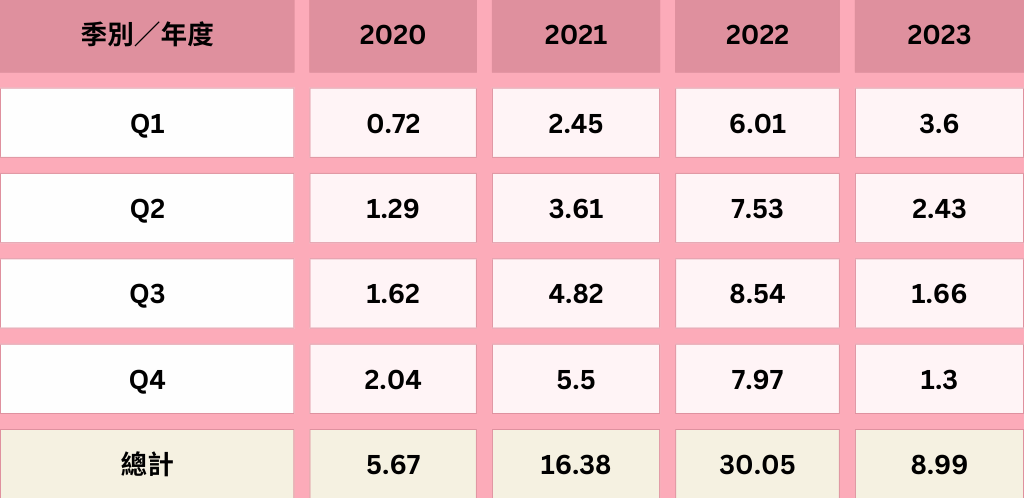

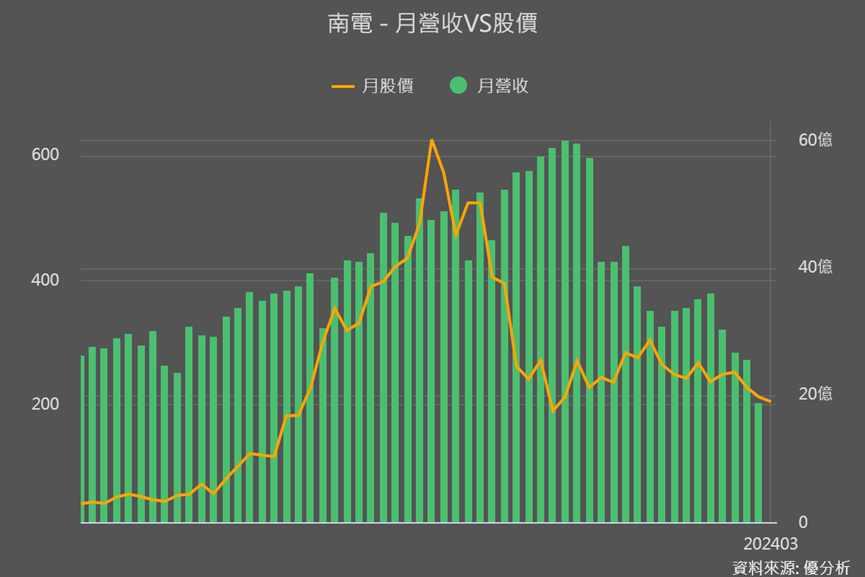

2023年第四季營運下滑、稅後獲利下探近3年半低,每股盈餘(EPS)1.3元,全年稅後淨利驟減7成至58.16億元、每股盈餘9元,雙創近3年低。

配發股利方面,每股現金股利5.5元,金額為近3年低,但盈餘配發率提升至約61.11%,為近5年高。以1日收盤價210.5元計算,現金殖利率約2.61%。

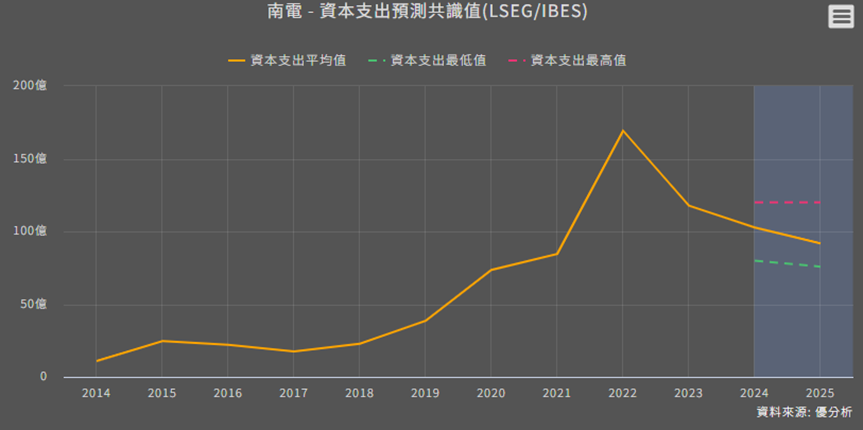

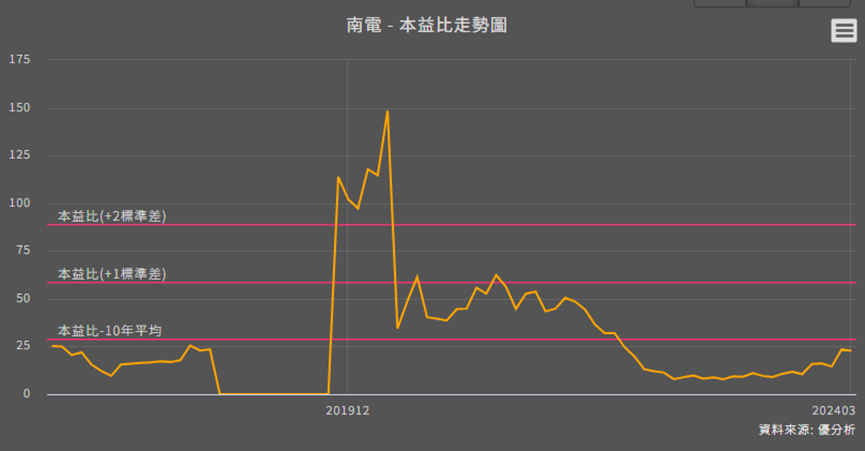

在盈餘轉股利,並非投入投資本資出,可見公司看淡後市行情,採用較為保守方式應對未來產能的供給面。

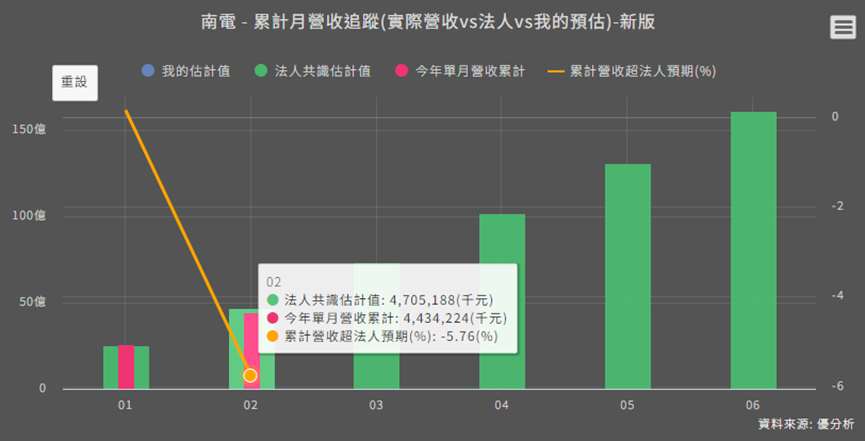

2024年初BT載板雖在記憶體相關需求有復甦跡象,但受系統級封裝(SiP)需求下滑拖累,導致整體營收僅持平。

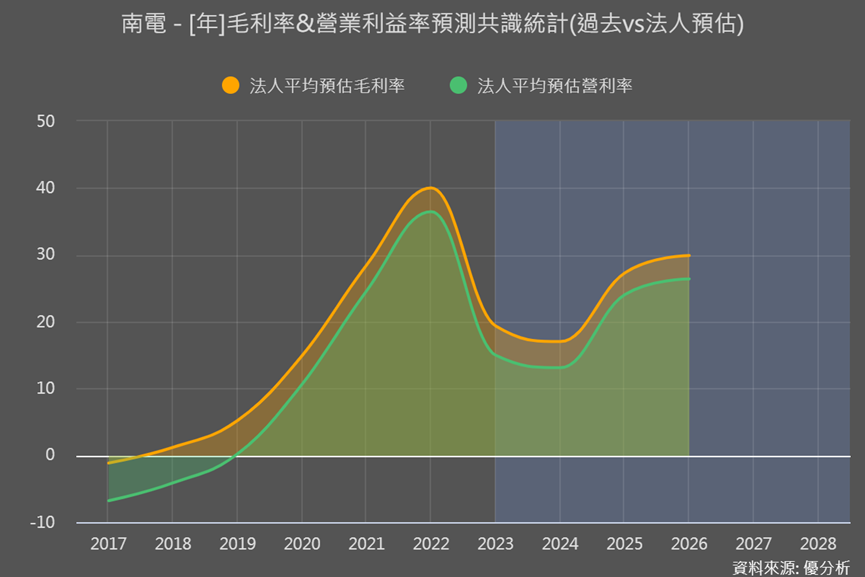

近期廠房設施升級下,稼動率可能需較長時間才能恢復,並吸收升級後增加的折舊負擔,造成短期內稼動率下滑至5成以下,這不僅影響了公司的營收,也對毛利率造成壓力。

截至目前南電(8046-TW)獲利能力仍然低於法人預期,導致法人仍然看淡南電後市,若接下來開始轉為高於法人預估才有可能為否極泰來之時,需要持續留意。

雖然目前法人對於南電的展望偏向保守,但在諸多不利之下我們發現股價並沒有持續破底。

目前本益比也來到歷年正常本益比區間。

B100、GB200新晶片都將採用台積電4奈米製程,ABF基板消耗面積也將擴增二倍下,即使南電不像欣興直接受到Nvidia的青睞,但受惠於AI、高速運算等趨勢,高階GPU需求增加,以及CSP業者積極開發自研晶片,後續有望帶動整體高階ABF載板市場需求增加。

另外南電由於資本資出較低,六成都拿來發放股利,或許反而有助於2025年產能出現緊縮缺口,預計2025年緊縮缺口有望由5%增加至10%,這點或許可以利多解讀。

期盼後續消費電子及傳統伺服器開始復甦,能夠帶領南電回到法人預估的2022年高峰水準,但仍需注意大陸相關競爭對手在高階載板上的競爭力也正虎視眈眈地提高當中。