重點摘要:

前一季(財政年度2024年Q4),Super Micro Computer的非GAAP毛利率為11.3%,相比前一季(FY 2024 Q3)的15.6%大幅度下降,也比市場預期的14.03%差了一大截。

但是對於營收展望則是優於預期的,顯示需求上暫時是沒問題。本季營收預估60-70億美元,優於分析師預估54.41億美元,

這是否代表AI伺服器供應商的利潤率有壓力,讓我們來看一下原因。

2024年8月7日(優分析產業數據中心) -

在2024年8月6日的報導中,Super Micro Computer 預測其第一季度的收入將超過分析師的預期,預計淨銷售額在60億至70億美元之間,分析師的平均預測為54.6億美元。該公司專注於提供伺服器和數據中心解決方案,並在生成式人工智慧技術的需求激增中受益。

Super Micro的股價在延長交易中上漲了12%,但隨後因為報告的毛利率低於預期而下跌14%。

毛利率為何差?

前一季(財政年度2024年Q4),Super Micro Computer的非GAAP毛利率為11.3%,相比前一季(FY 2024 Q3)的15.6%大幅度下降,也比市場預期的14.03%差了一大截。

根據公司法說會逐字稿(已更新至小助理),這一下降主要歸因於產品和客戶組合的變化,以及在新VLC AI GPU集群的生產中初期成本較高。

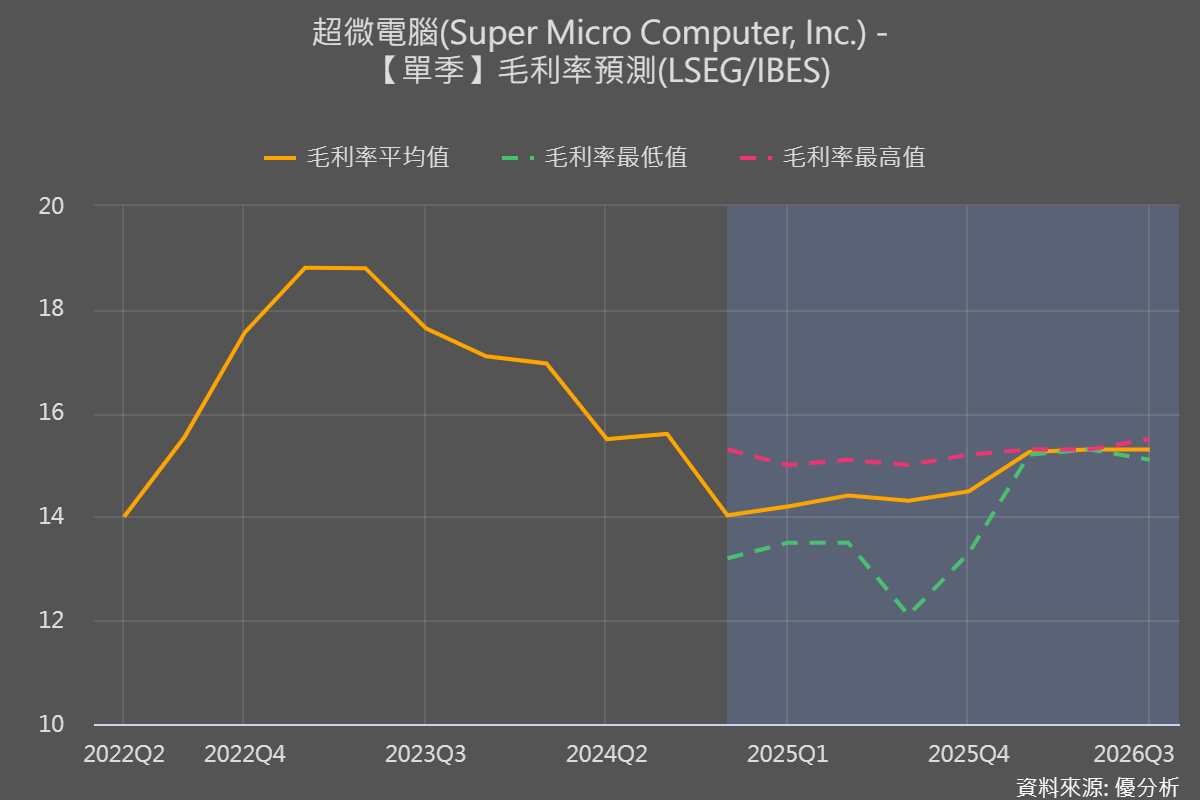

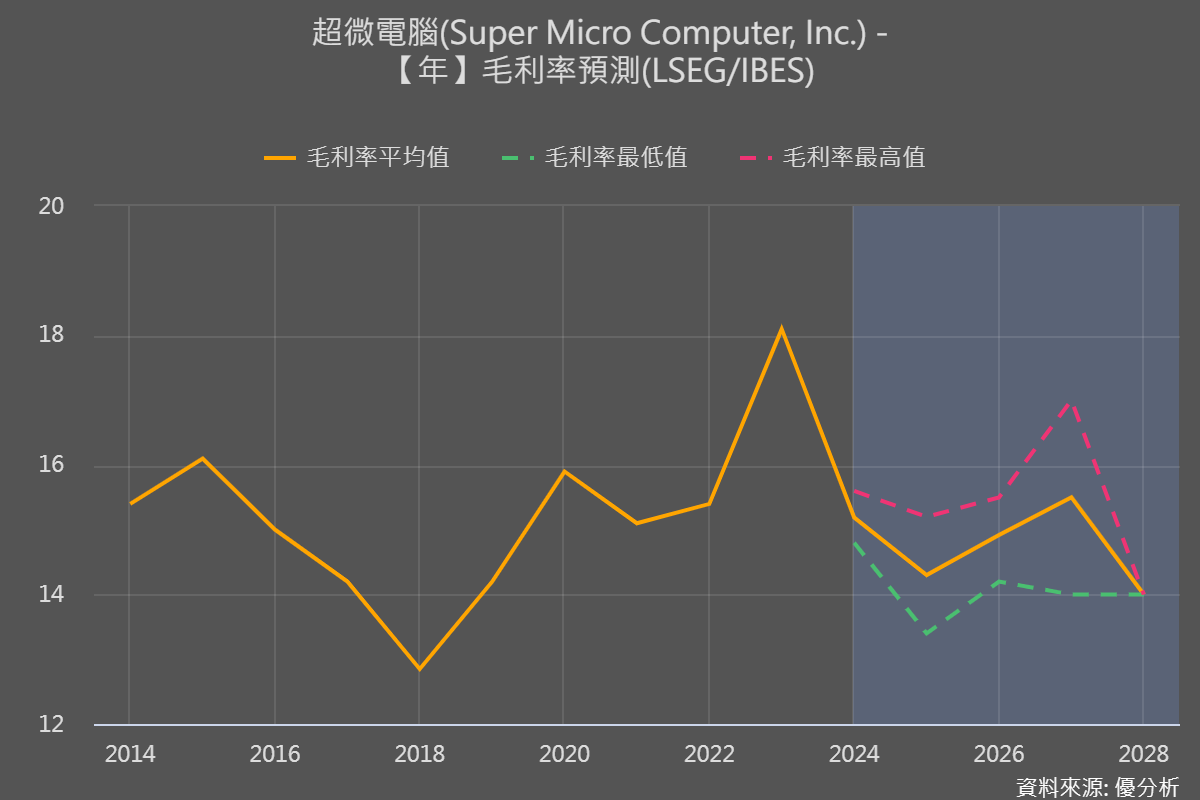

2024財年的非GAAP毛利率為14.2%,相比2023財年的18.1%有所下降,AI伺服器的出貨會因為單價較高導致毛利率會變得比較低,雖然這早在市場預期之中,如下圖所示,市場認為未來毛利率區間會低於過去沒有AI伺服器營收的時期,但是11%左右的單季毛利率還是分析師的眼鏡碎了一地。

公司表示,他們有信心隨著引入基於多種新技術的創新平台並提高DLC解決方案的製造效率,將毛利率提升至14%至17%的目標範圍內。