2024年5月28日(優分析產業數據中心) -

美國連接器大廠TE Connectivity(TEL-US)在最新的財報展望中提到,通信部門訂單出現大幅成長。公司在電話會議中特別強調人工智能應用的增長,預計AI相關應用的收入將從當年的2億美元增長到下一財年的4億美元,並在未來幾年達到約10億美元的年收入。

另一家光纖連接器大廠MaxLinear(MXL-US)在財報電話會議中表示,公司正專注於數據基礎設施的高增長領域。MaxLinear預計其基礎設施業務,特別是在高速光學互連市場,將在未來幾年成長至3億至5億美元的規模。根據該公司的說法,與AI有關的資料中心內容量(Content Value)增加了50%,是推動營收的主要因素。

在資料中心的應用場景中,不管是連接伺服器內部與外部的線材含金量提升,用於光纖傳輸的相關連接器/線,也都有升級空間。這些美國大廠的說法,已經為整個連接器行業未來好幾年的成長潛力定下了基調。

台灣連接線供應鏈

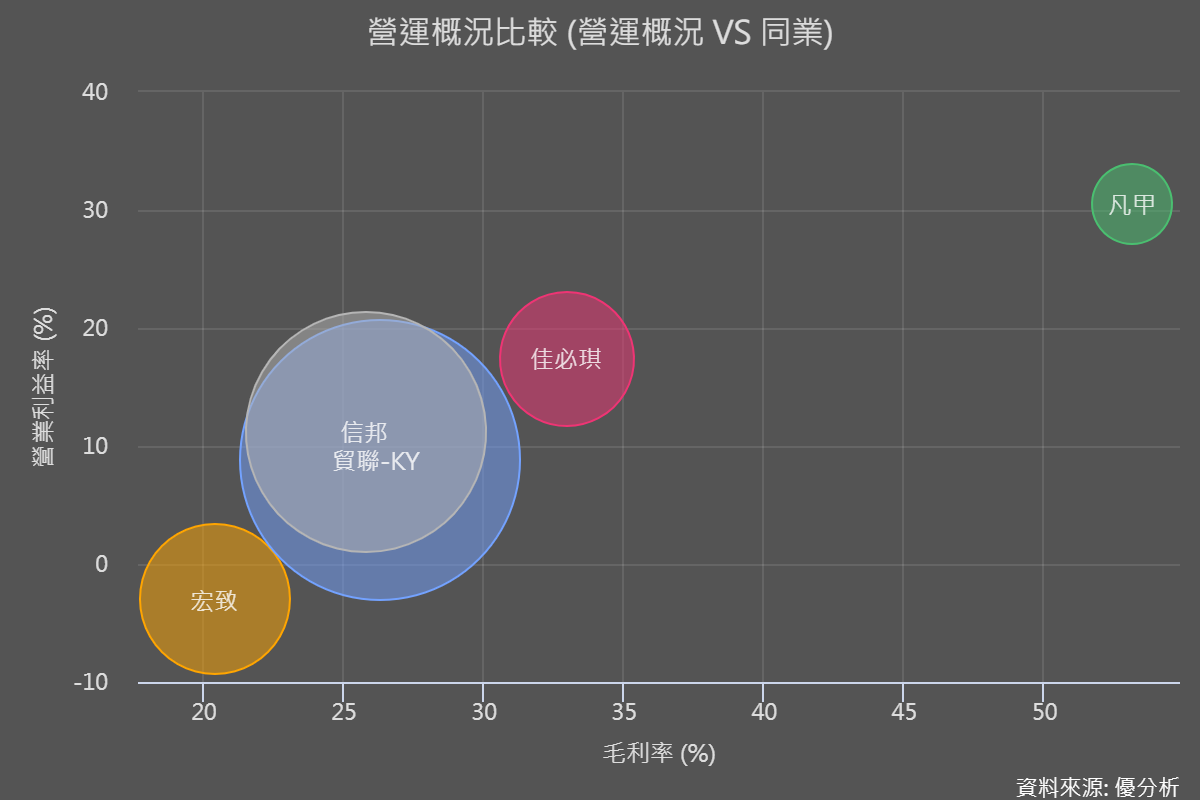

佳必琪(6197-TW)、貿聯KY(3665-TW)、凡甲(3526-TW)、宏致(3605-TW)和信邦(3023-TW)都能夠受惠於這波有關於高階GPU晶片與資料中心用線的需求。然而,這些公司受惠的情況有所不同,受惠的時程也有所差異。

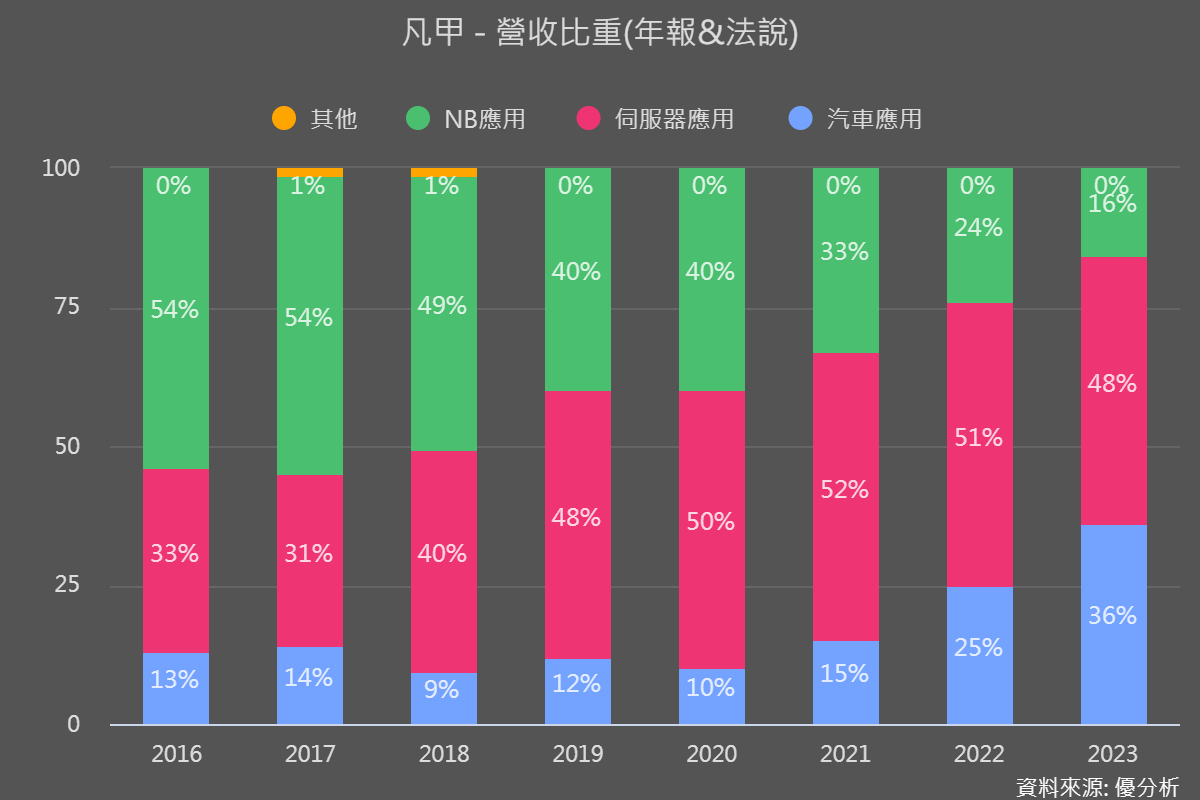

首先,凡甲(3526-TW)、佳必琪(6197-TW)和宏致(3605-TW)原本就以雲端伺服器為主要營收來源,營收占比分別高達48%/45%/27,因此成為第一波受惠者。相比之下,貿聯(3665-TW)則由於營收組成較為分散,營收的受惠速度可能較小,但是毛利率可望因此提升,隨著終端市場需求回升,下半年也有望恢復成長動力,因此股價的基期也較低。

另一方面,信邦(3023-TW)的情況則更不一樣了。雖然信邦的產品中銷售至資料中心市場的比例不高,但其工業線材主要應用於ASML的半導體設備,因而開始受惠於AI設備投資需求的增加。公司甚至表示,這波AI熱潮將帶動物聯網工業應用市場的擴大,是公司所瞄準的最大成長潛力區塊。信邦受惠的情況可能更容易吸引長期投資人的關注。

註:由於連接器/線廠商眾多,族繁不及備載,只能夠介紹幾家市場上較知名的公司。

凡甲(3526-TW)

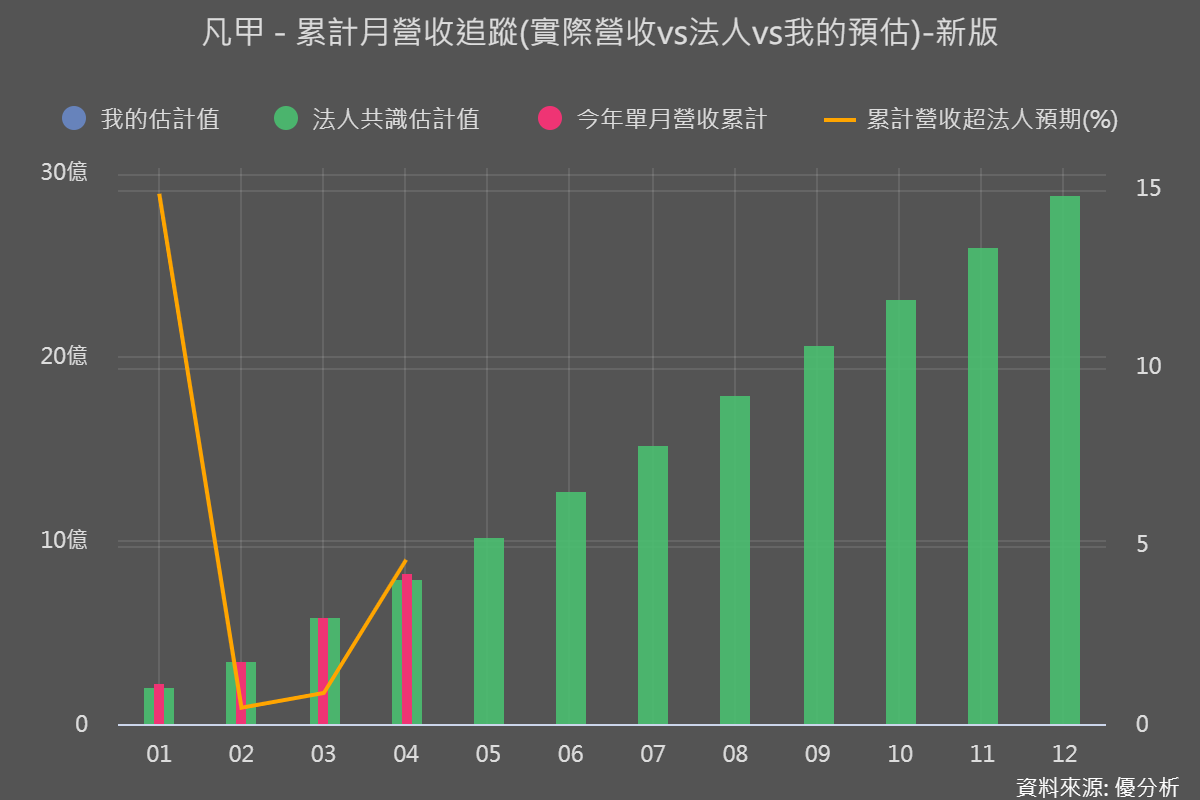

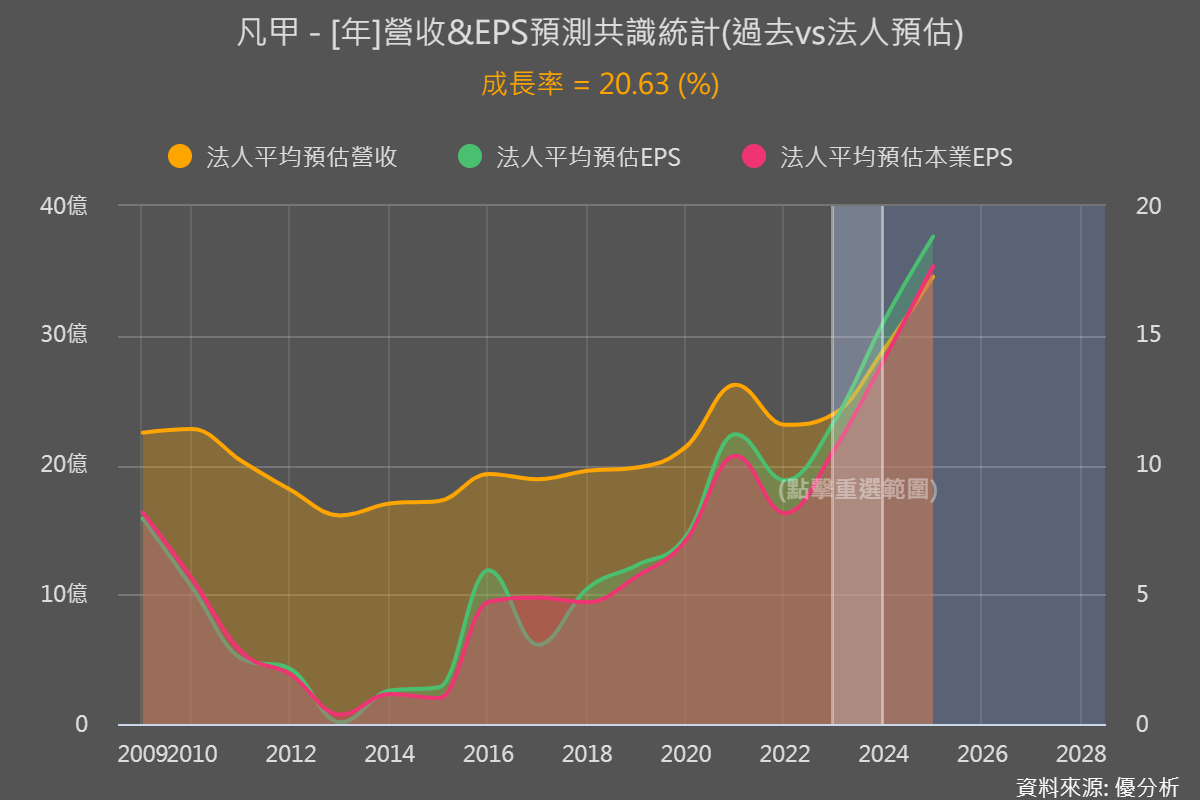

儘管筆電業務的營收比重有所下降,但伺服器和電動車業務的強勁表現使得公司整體毛利率和營利率保持在高水準。法人預估2024年凡甲的合併營收將年增20.63%,毛利率和營利率分別達到53.7%和34.4%,營運續創新高的表現遠優於同行業公司。

在電動車領域,凡甲的主要客戶包括比亞迪和寧德時代,這些客戶的強勁需求推動了公司車用連接器營收的顯著增長。2023年,凡甲的車用營收年增51%,預期2024年將隨中國客戶再增長約30%。伺服器業務方面,AI伺服器需求也擴大推動了高功率連接器的出貨,預期2024年伺服器營收將年增10%。

此外,凡甲計劃發行10億元的可轉債,以支應未來幾年的營運資金和越南廠的擴充需求。儘管這將稀釋股本,但法人仍預期公司EPS將持續成長,並維持現行優渥的現金股利政策。

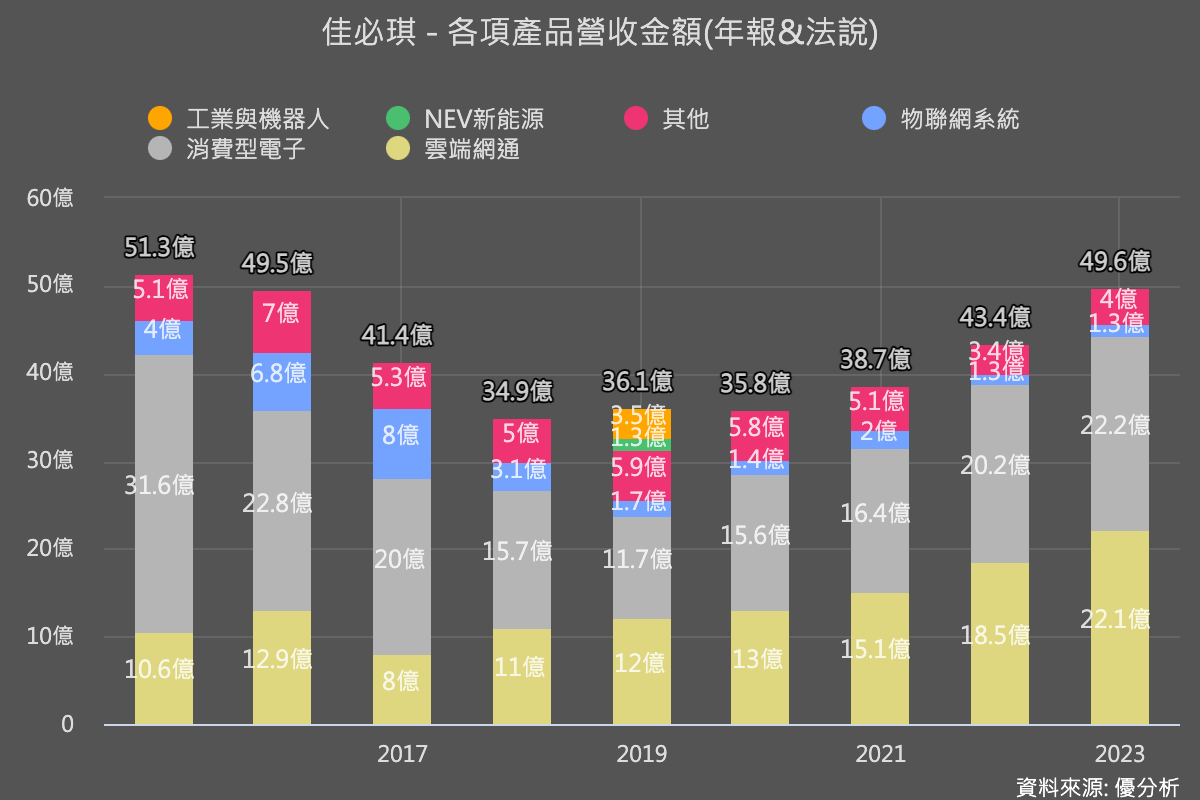

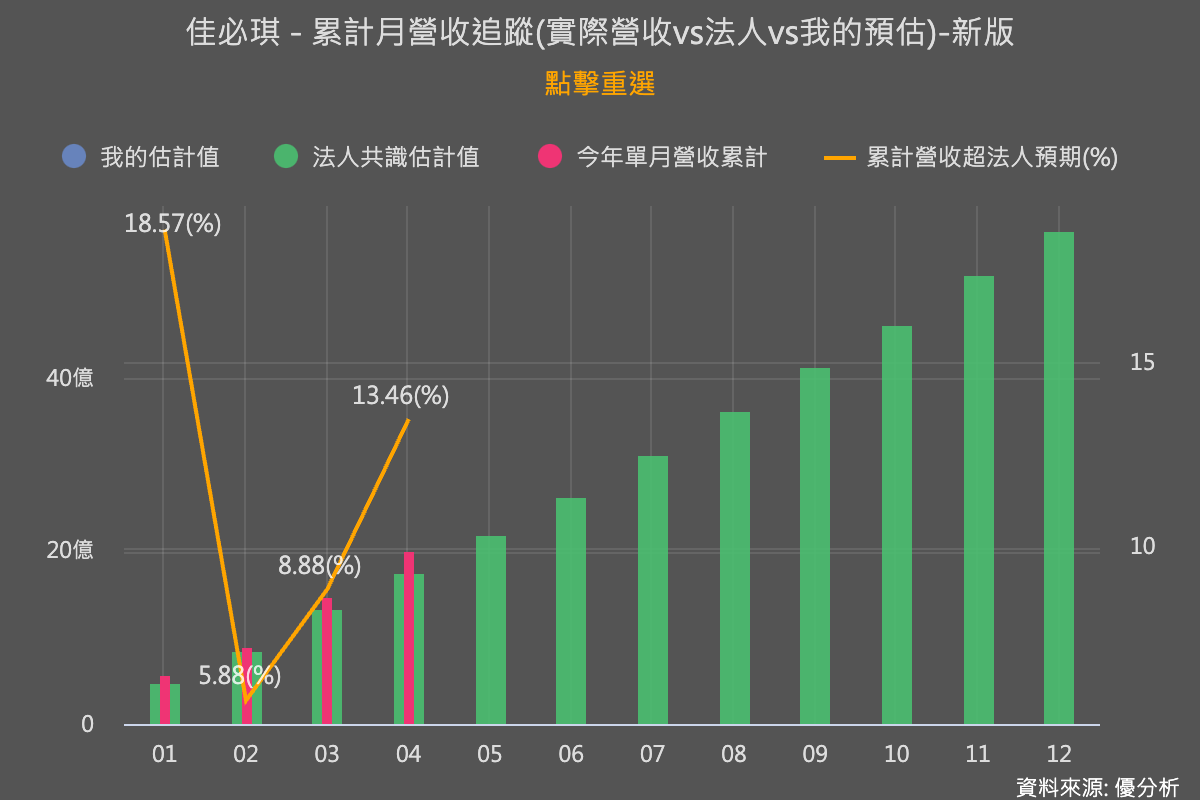

佳必琪(6197-TW)

在佳必琪(6197-TW)的營收組合中,通信數據部門(雲端網通)占營收比重約45%,今年以來的這個部門營收中,已經有高達三成是來自AI資料中心的需求。

這些產品包含GPU Server內部使用的高速傳輸線束及Rack scale 高速傳輸光收發模組,主動/被動高 速傳輸銅纜,在GPU卡的電源連接器更是直接供應給Nvidia(NVDA-US)。

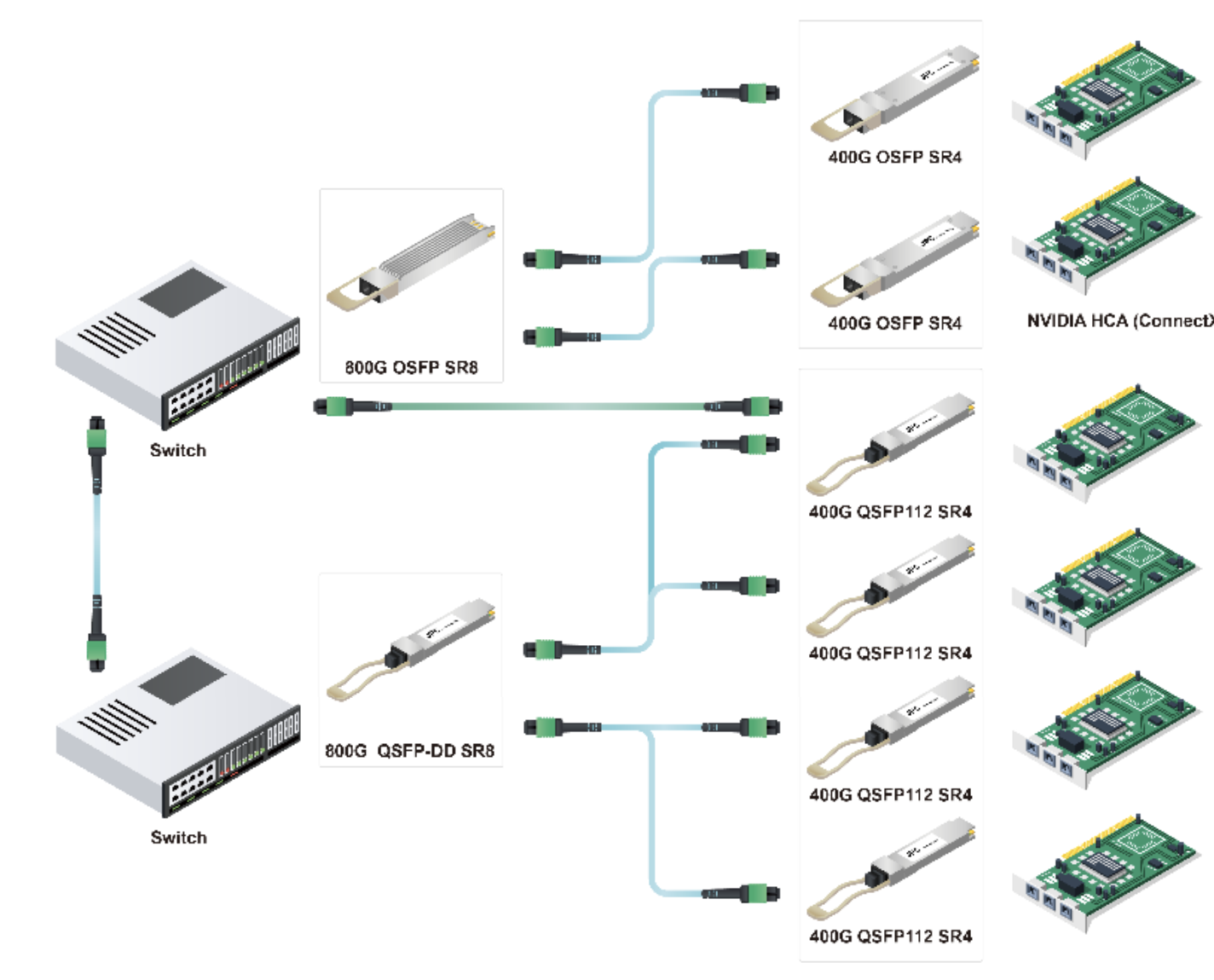

此外,佳必琪也提供400G、800G的高速光模組與主動式光纖纜線(AOC)、直連銅纜(DAC),這些產品已經通過北美客戶的系統驗證並開始出貨。這些連接器和線束用於高效能運算(HPC)和數據中心的應用,顯示佳必琪在資料中心連接器的市場已經具有實績。

公司表示,AI伺服器相關應用需求強勁,訂單能見度已達2024年下半年。佳必琪已成為輝達(NVIDIA)和美超微(SuperMicro)的主力供應商,北美客戶拉貨力道強勁,全力趕工滿足急單需求。

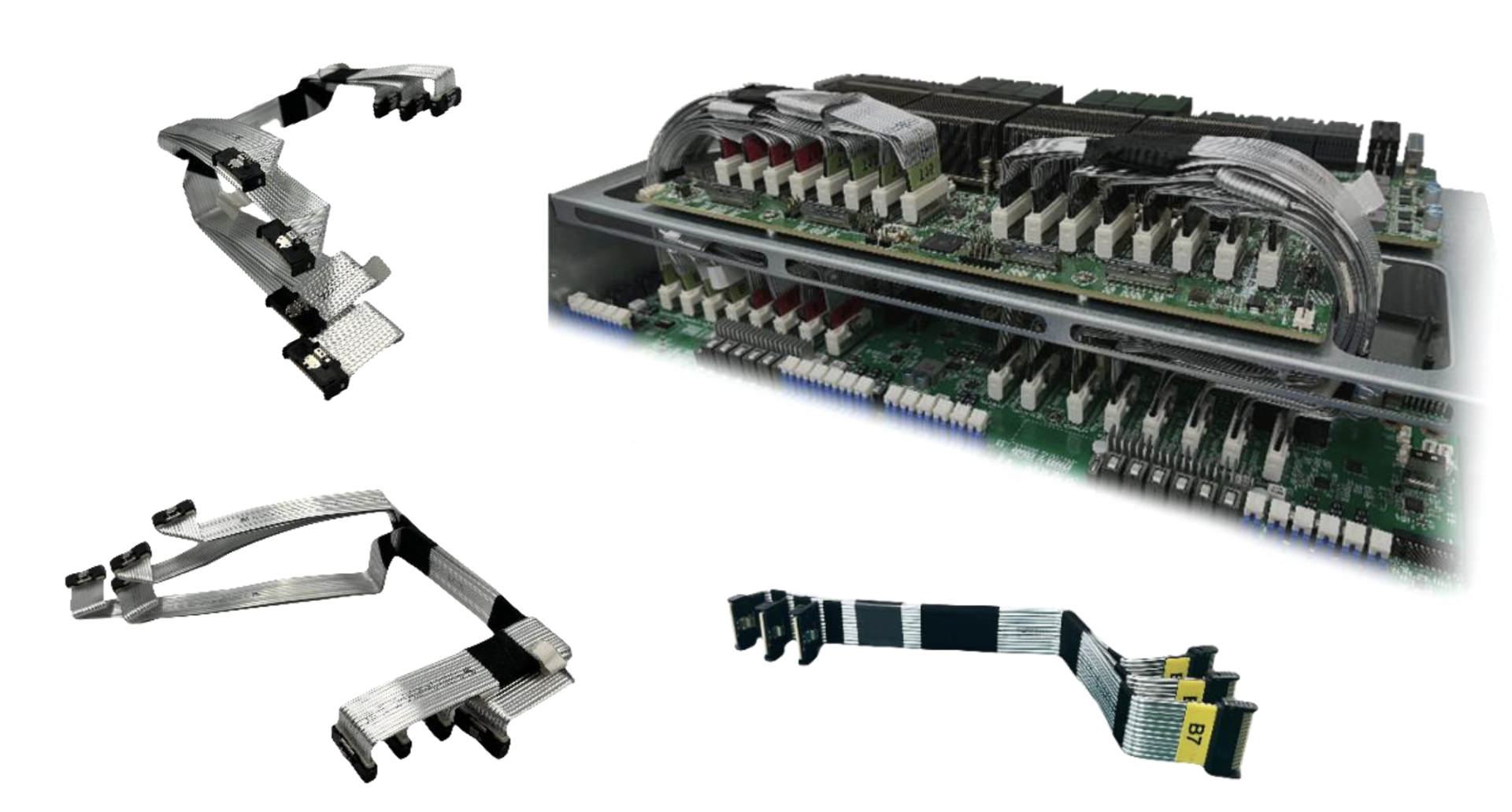

佳必琪透過衡星公司成功切入輝達(Nvidia) AI GPU伺服器供應鏈,其中包括高速傳輸產品如800G的直連銅纜(DAC)、主動式光纖纜線(AOC)、主動式有源電纜(AEC)等,這些都是資料中心連接器的一部分。此外,佳必琪也提供AI伺服器用的高速MCIO Cable,這些產品主要出貨給北美的AI伺服器系統客戶,顯示公司在資料中心連接器領域的活躍參與。

公司的客戶包括Supermicro(SMCI-US)、MaxLinear(MXL-US)、Sony、Tesla(TSLA-US)、Cisco(CSCO-US)、 歐姆龍、Panasonic、Honda、Toyota、AT&T(T-US)、印尼電信、波蘭電信等廠商。

宏致(3605-TW)

宏致相對於前兩家公司的應用市場就更為分散一點,但雲端應用佔比仍算是最大市場,營收占比約27%。

宏致出貨給伺服器的產品線包括以下幾個方面:

-

AI伺服器內部線:

-

PCIe Riser Cable:已透過技嘉集團旗下技鋼完成第一批訂單出貨,並正努力爭取後續訂單。

-

電源連接器:宏致成為華碩AI PC電源連接器的主要供應商,並已開始小量出貨。

-

-

高速線纜:

-

800Gbps主動式銅線纜(ACC):與美國高效能類比半導體產品供應商Spectra7 Microsystems(SEV-V)合作開發,適用於大型企業和OEM/ODM廠的高需求應用,並在北美數據中心市場成功展示。

-

QSFPDD 400G、QSFP 200G等ACC規格:已完成開發。

-

800G AEC(DSP retimer):具備設計和製造低成本、低功耗的能力,並可取代昂貴的光纖。

-

-

外部傳輸線:

-

800Gbps AEC線纜:具有不需進行光電轉換及傳輸速度快的優勢,取代主動式光纖纜線(AOC)單價昂貴且功耗高的缺點。

-

-

伺服器的其他連接器及外部線:

-

電源/加速卡/儲存設備連接器:宏致正努力爭取這些訂單。

-

-

高速傳輸技術:

-

PCIe Gen5和PCIe Gen6(64GT/s):已成功進化並進入量產與積極交貨中。

-

Multi-Trak和NearStack PCIe技術:正在積極研發中。

-

整體來看這些產品線涵蓋了伺服器內部線、外部線、高速線纜及各種連接器,顯示宏致在伺服器市場的多元布局和技術實力,

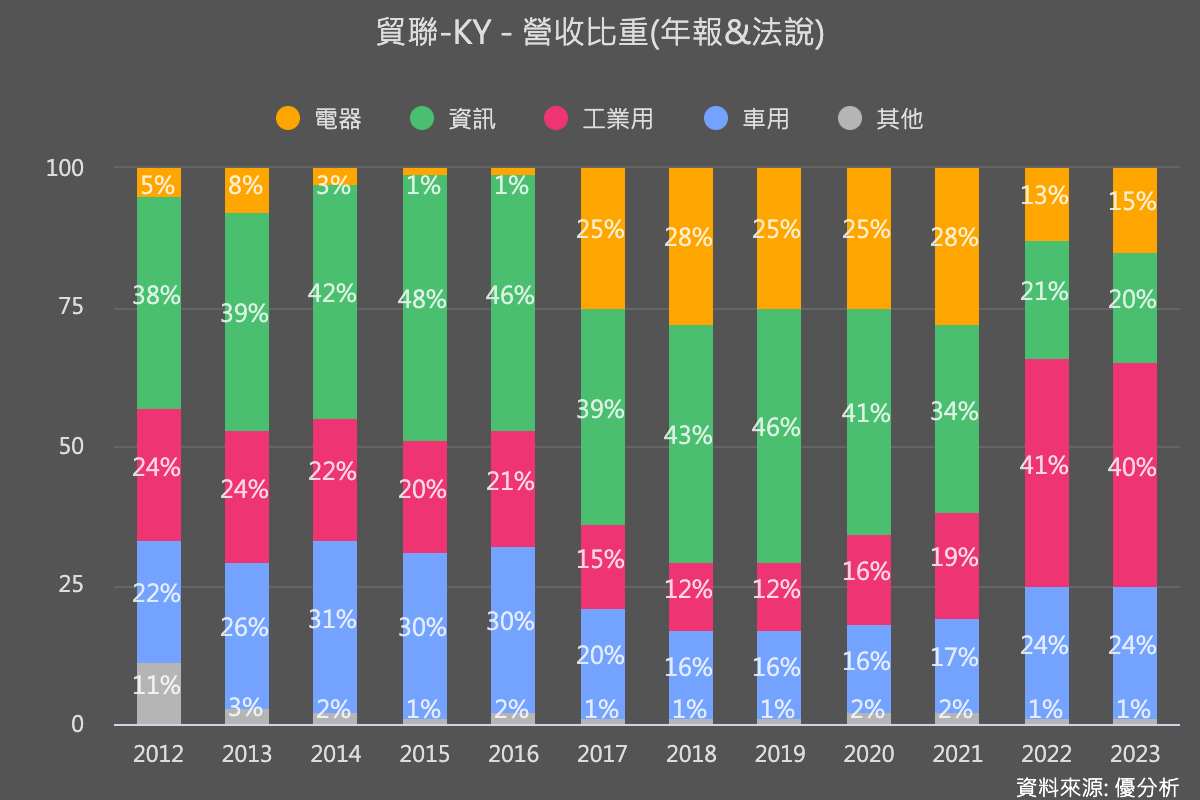

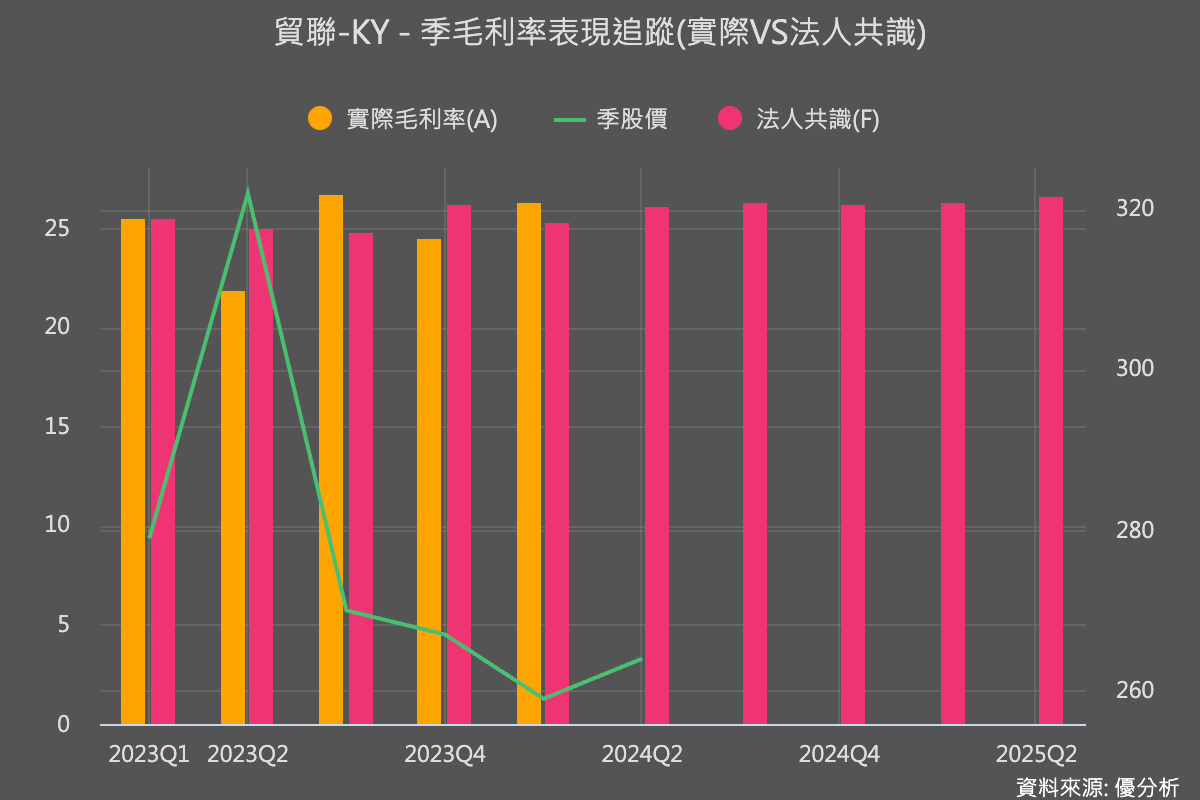

貿聯(3665-TW)

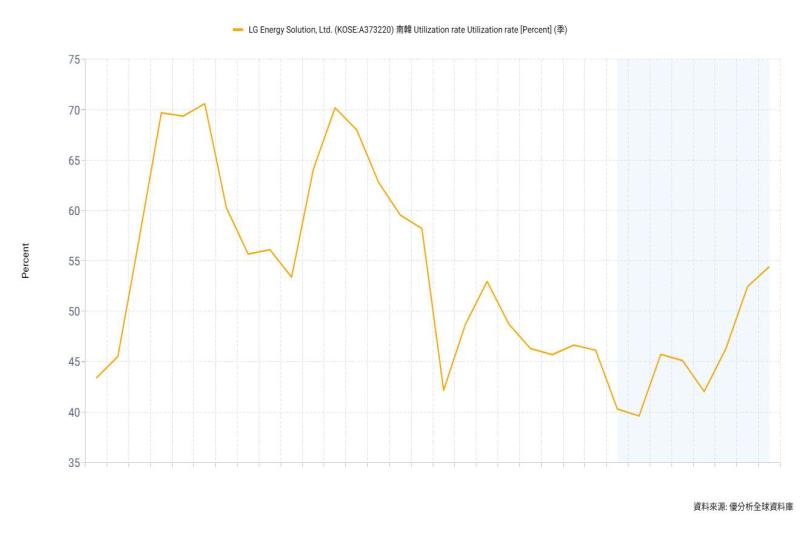

2023年HPC事業佔整體營收9~10%,2023年第四季的HPC事業單季增長了29%,預計2024年HPC事業雙位數增長,管理層預計2024年下半年HPC項目數量將較2023年增長6倍。儘管貿聯一直想降低IT業務的比重,如今卻逆轉成為最重要的成長動能。

貿聯主要出貨給美國大型資料中心業者,屬於Tier-2供應商(透過其他系統商出貨),可以供應的產品線如下:

-

直連銅纜(DAC):

-

用於連接距離較近的設備,通常用於同一機架中的兩個元件之間的連接。

-

DAC 方案的成本低於其他解決方案,並且不會增加散熱預算,但在高速率下傳輸距離非常受限,只適用於 1.0m 或更小範圍應用、以較低頻率運行的數據中心。

-

-

主動式光纖纜線(AOC):

-

由收發器、控制晶片、連接到兩端的模組、以及光纜組成,以光纖維為介質,乘載光信號進行訊息傳輸。

-

通常用於同一機架或同一排機架之間的連接。

-

AOC 纜線對電磁干擾具有抗性,而且更輕薄,並且比 DAC 和 AEC 具有更長的覆蓋距離,如 AOC 電纜可以在 100 公尺的距離內傳輸 400Gbps,而 DAC 及 AEC 分別只能在 2 及 7 公尺。

-

適用於機架至機架,以及伺服器行至行的連接,尤其是在性能閾值要求嚴苛,電纜連接距離很長的大型數據中心。

-

-

主動式有源電纜(AEC):

-

一種新型的可插拔連接技術,在 112G PAM-4和更高速度下、DAC 方案連接長度不足的情況,AEC 可以更小的電纜直徑,實現高效的低損耗操作,同時無需成本更高的光纜即可將覆蓋範圍擴大至5.0 m。

-

AEC 相比 AOC 光纖價格便宜,並且提供了從機架頂部到底部的無損連接,隨著數據速率繼續提高,AEC 在 DAC 和 AOC 之間提供理想的中間部分電纜選擇。

-

-

光收發器:

-

用於高速數據傳輸,適用於各種數據中心和高性能計算應用。

-

展望2024年,HPC事業有望隨著大量出貨高附加價值的數據傳輸和電源產品而雙位數增長,且由於產品利潤率較好,有望推升產品組合轉佳。從今年第一季所公佈的毛利率看來,毛利率優於預期的效果已經逐漸顯現。

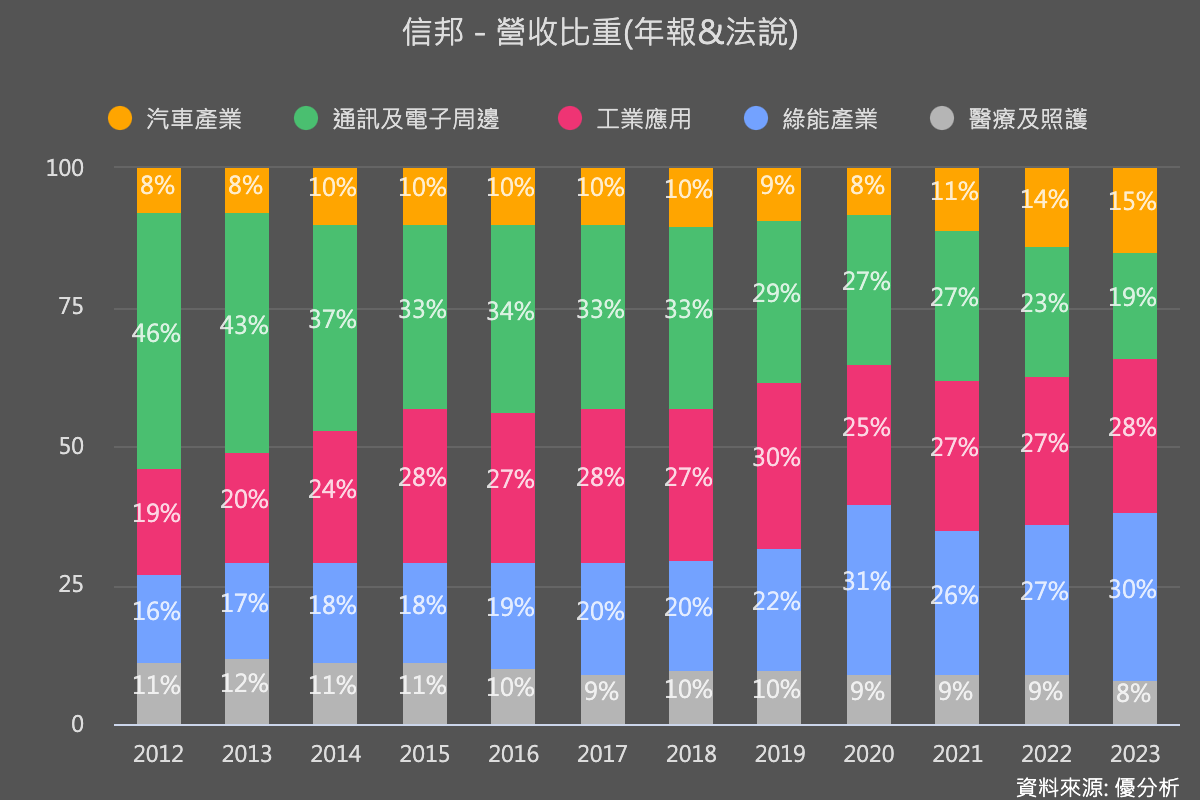

信邦(3023-TW)

AI晶片對於信邦的影響反而是在工業線材上,因為半導體設備使用的線材被公司歸類於工業應用上,2023年營收占比約28%。

信邦表示,若AI帶起工業與車聯網的高速發展,這將是公司重點布局的領域。另外,AI的發展將更凸顯電力需求,若進入儲能系統的大量布建,這將讓信邦多年來的客戶佈局開花結果。由於信邦在儲能系統方面有協助運營與零件至類系統的出貨實績,這一塊的長期商機對信邦的影響力可能更大。