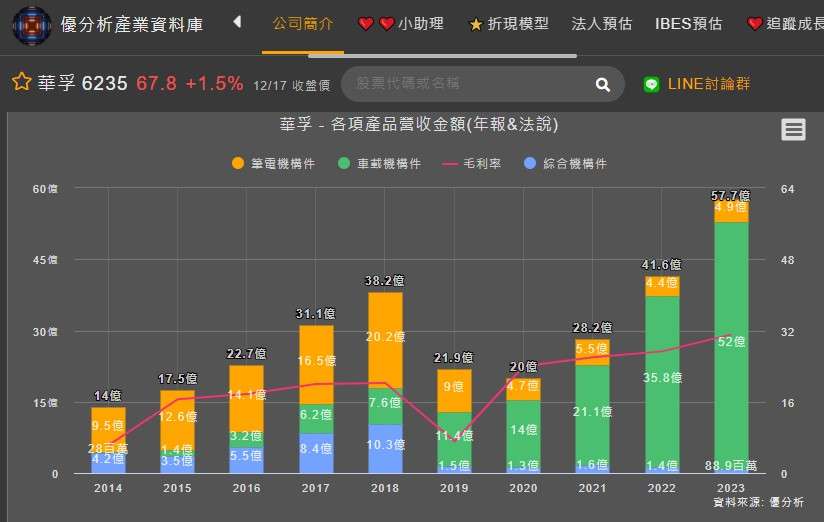

華孚(6235-TW)作為鎂鋁合金機構件的領導供應商,過去五年時間切入車載機構建市場不只營收有所斬獲,毛利率也持續增長。車載機構業務占總營業額的比重在2023年為91%,到了2024年微增至92%。然而,隨著全球通膨與利率上升壓縮消費者購買力,導致消費需求減弱,中系品牌大打價格割喉戰,加上對地緣政策的不確定性,24Q3華孚成長受阻。

(資料來源:優分析產業資料庫)

歐系品牌訂單大增長,美系品牌大掉單

2023跨至2024年,華孚科技的客戶分布發生了顯著變化,特別是歐、美市場的占比。在2023年,歐系汽車品牌佔總營業額的48%,美系品牌為35%,亞系品牌則為8%。到了2024年,歐系汽車品牌提升至59%,美系品牌下降至21%。

2024Q2迎來了較大的轉折點,歐系品牌的營收成長量大幅提升,從過去佔比46%,提升至69%,美系市場的縮減則需要留意,從4成大幅衰退至2成以下,可能與國際局勢和市場需求轉移有關。

不過亞系品牌則報喜,華孚持續佈局中日韓市場,日本市場有望轉佳,在2H24也通過中國兩家前五大汽車品牌的審核,有望挹注2025年的營收。

(資料來源 : 華孚法說會)

進一步從產品類別來觀察,新能源車零部件的佔比則從2023年的53%略降至2024年的51%,雖然新能源車仍為主力業務,但明顯看出市場需求增速有所趨緩。其他產品如筆記型電腦機構件、家庭娛樂系統零部件和綜合機構產品維持穩定供應。

在法說會上,華孚表示,今年因客戶庫存去化、下修訂單,成長相對放緩,不過全球車市需求仍持續增長、新能源車明年出貨有望看見16%的成長,單從基期角度來說,新能源車已佔有5成以上的營收水位,而雙位數的成長,有望使2025年的營收再見新高。

(資料來源 : 華孚法說會)

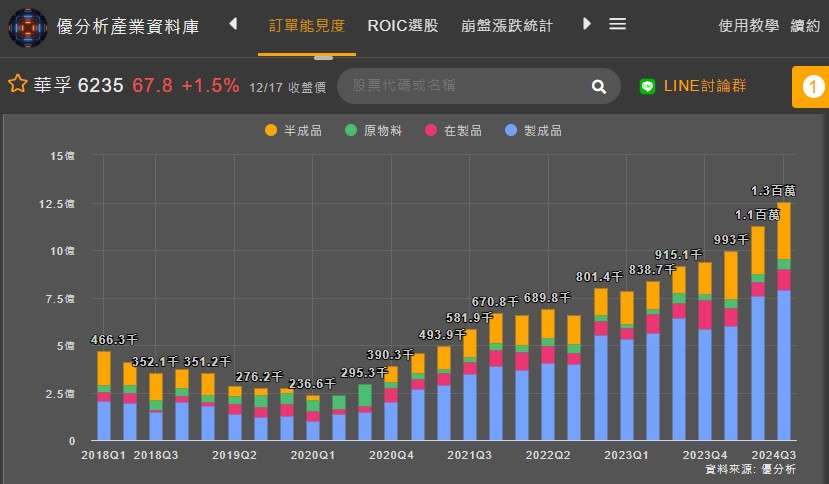

在生產基地布局上,各廠設備利用率約為6成,包括中國內的華復昆山廠、馬鞍山廠、華譽含山廠以及華眾當塗廠,其中,華眾當塗廠已於Q4投產。整體來看,上半年安全庫存曾一度從以往的2至3個月降至2至3周,但下半年公司出貨已見回穩。

從存貨就可以看出,製成品的在Q2、Q3大幅增加,美系品牌的大掉單,導致庫存堆積,但若只看半成品、原物料、再製品,會發現需求依然再增長,可能來自於其他市場的需求增長。

(資料來源:優分析產業資料庫)

技術層面2024年,新增3000T Thixomolding設備,突破了半固態成型的技術瓶頸,將可做1.4~1.7公尺寬的外觀件,預計2025年也會為歐系車廠打造新的鎂鋁合金車用機構件,在自動化生產技術方面進一步提升,機器人數量增至400台,提高了生產效率。同時,華孚在環保技術上也有顯著進展,如廢油/水回收循環系統及廢料全回收技術更加成熟。華孚說明,購置設備是因為客戶訂單已經掌握,由於半固態射出成型的產品密度高,表面能夠產生緻密金屬模,避免髒污,尤其可因應客戶對高環境測試要求的產品。

「中國 + 1」的議題正在發酵

華孚在越南廠的建置偏謹慎,客戶包括歐洲、北美、日韓等,都對此議題進行討論,它的核心概念是企業在原本依賴中國作為製造或供應鏈主要基地的同時,將部分業務分散到其他國家,以降低風險,增加供應鏈的靈活性,越南廠若正式動工須 14 個月的工期。

整體來說,歐系、中系品牌營收大幅提升,超乎預期,但美系品牌大掉單,成為隱憂,不過若新能源車明年出貨有望看見16%的成長,則為大利多,營收有望見高,重返成長軌跡。

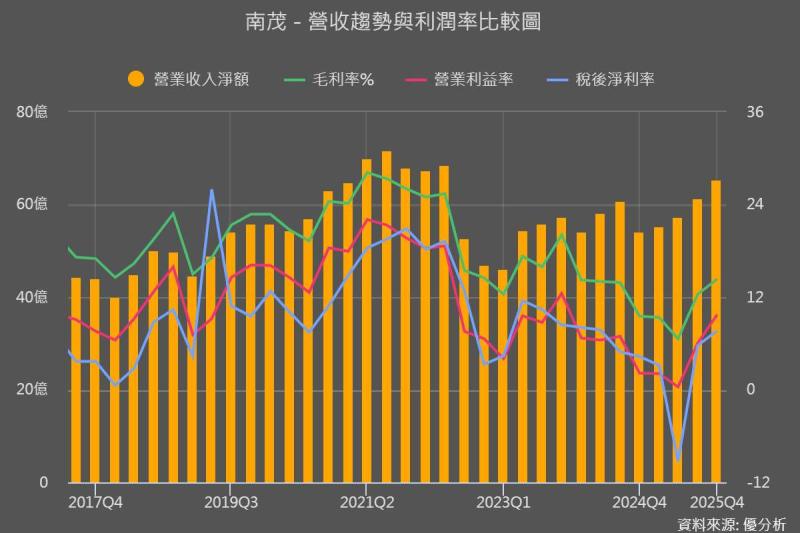

此外, 華孚持續投入於大尺寸機構的量產開發與鎂鋁合金熔煉技術的研發,提升材料的流動性、散熱性及表面緻密性,這些技術創新將是未來競爭的關鍵,可以觀察後續毛利率是否能延續前幾年的成長趨勢。

最後是新廠投入,對客戶來說,雖具備有效分散生產風險,但對華孚來說基於汽車產品不論是外殼或內構結構 原件,薄度與精密度是相當重要的條件,鎂合金產品對於毛邊處理、 表面處理的要求相當高,初期噴漆段工藝及良率管控是重點。