本益比估值的問題

你知道PER(本益比)或PSR(股價營收比)直接預設長期成長率為 0 嗎?

市面上有許多工具用來計算公司價值,因為計算簡單,很常見到PER(本益比)與PSR(股價營收比),兩者公式如下:

-

PER 本益比 = 股價 ÷ 每股盈餘 (EPS)

-

PSR 股價營收比 = 市值 ÷ 營收

以本益比為例,本益比的意思是『買下股票幾年可以回本』。

若有一間公司股價200元,當你預估公司明年會賺10塊時,代表預估本益比為20倍,20倍意思就是買進後20年可以回本。

這就代表你假設這間公司從明年開始,每一年都賺10塊,持續賺錢20年。

也代表你直接假設公司20年都不會成長,『成長率為 0 』。

以PEG的概念來看本益比

一些投資人會說,他是以PEG(本益成長比)的概念來理解本益比,本益比應與成長率匹配,是的,這是另一種本益比的解釋法,PEG公式為:

-

PEG 本益成長比 = 本益比 ÷ 每股稅後盈餘成長率

開發者吉姆.史萊特(Jim Slater)認為,如果一間公司股價為$200,每年賺10元,當成長率為每年20%,本益比為20倍時,本益成長比為1,1代表價格合理。

-

PEG 本益成長比 = (股價200 ÷ EPS10) ÷ 每股稅後盈餘成長率 20% = 1

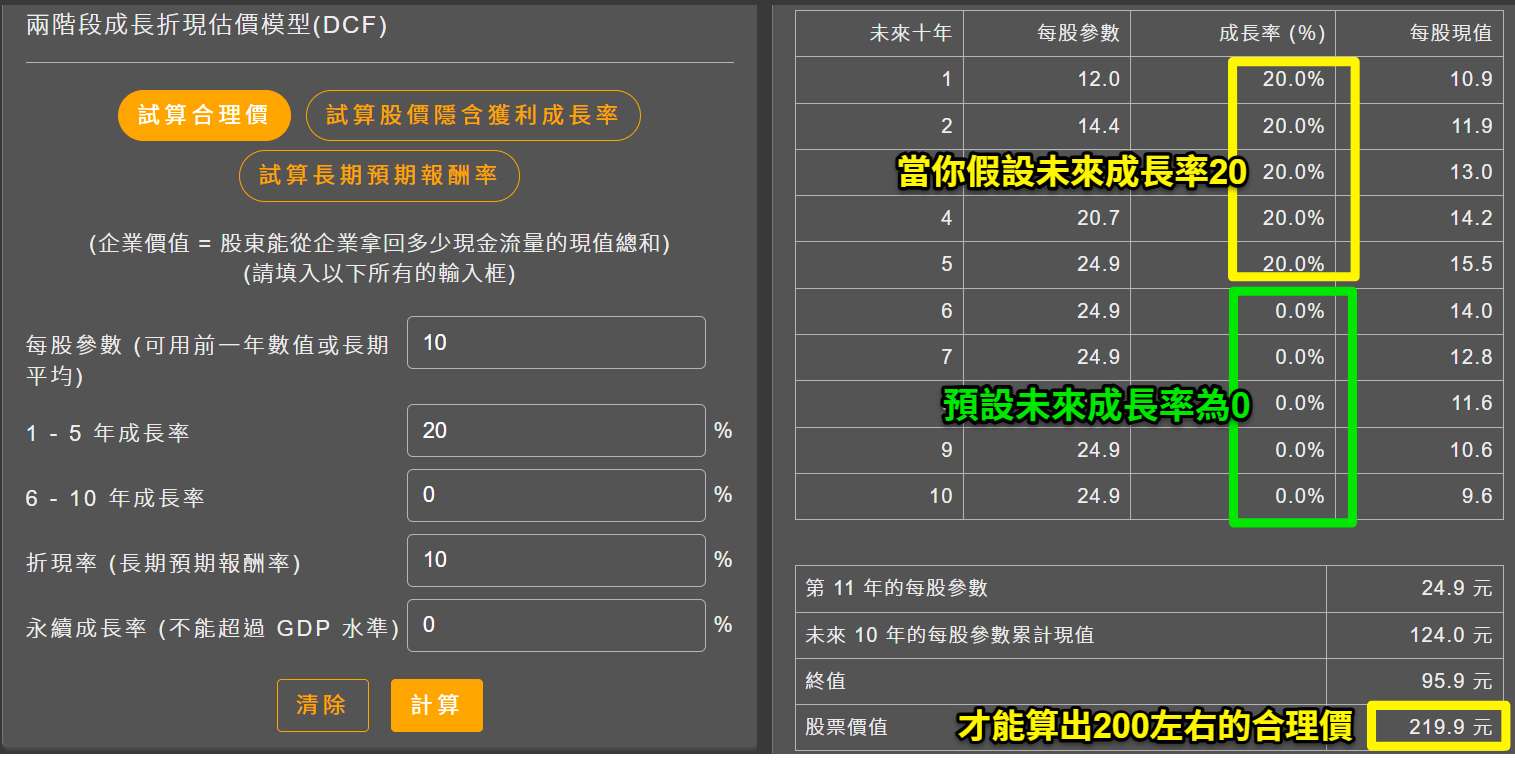

我們可用DCF折現模型看出吉姆·史萊特的理論由來。

將10元EPS輸入,再把1-5年成長率輸入20%,5年後成長率都設為0,計算如下圖,算出來的合理價大約就是200元多一點,驗證了吉姆·史萊特的理論。

也就是說當你假設未來1-5年成長率為20%,且『5年後的成長率為0%』,正好能算出吉姆·史萊特認為的合理價。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

折現模型(DCF)的差異

用以上2種方法來看本益比,都會發現本益比估值的背後就是不考慮長期成長性,直接『預設成長率為 0 』。

或許有些人認為DCF(折現模型)要預估6-10年的成長率超難,根本估不好,而放棄使用DCF。

本益比卻是更差勁的選擇。

無論本益比PER、股價營收比PSR,其實都是DCF的『最簡化版本』而且,他們的簡化法就是把成長率預設為 0,讓你以為不用思考成長率就能估出精準的合理價。

『但反而落入陷阱』

因此若能參考一點資料,對長期成長性有一點點看法 (只要不是 0 ),將看法 (例如每年成長10%) 輸入DCF(折現模型),都比你用本益比將長期預設為 0 更好。

事實上,過去你可能看過不少案例,估出來的目標價永遠達不到、或大幅超出,背後原因都是因為你將長期成長率預設為 0,而該公司其實長期成長性是每年30%成長,或20%衰退,才造成巨大的誤差。