2024年8月9日(優分析產業數據中心) -

廣達(2382-TW)公布最新財報,2024年上半年表現卓越,合併營收達5,689億元,較去年同期成長11.3%;稅後純益則達272億元,年增幅高達63.8%。

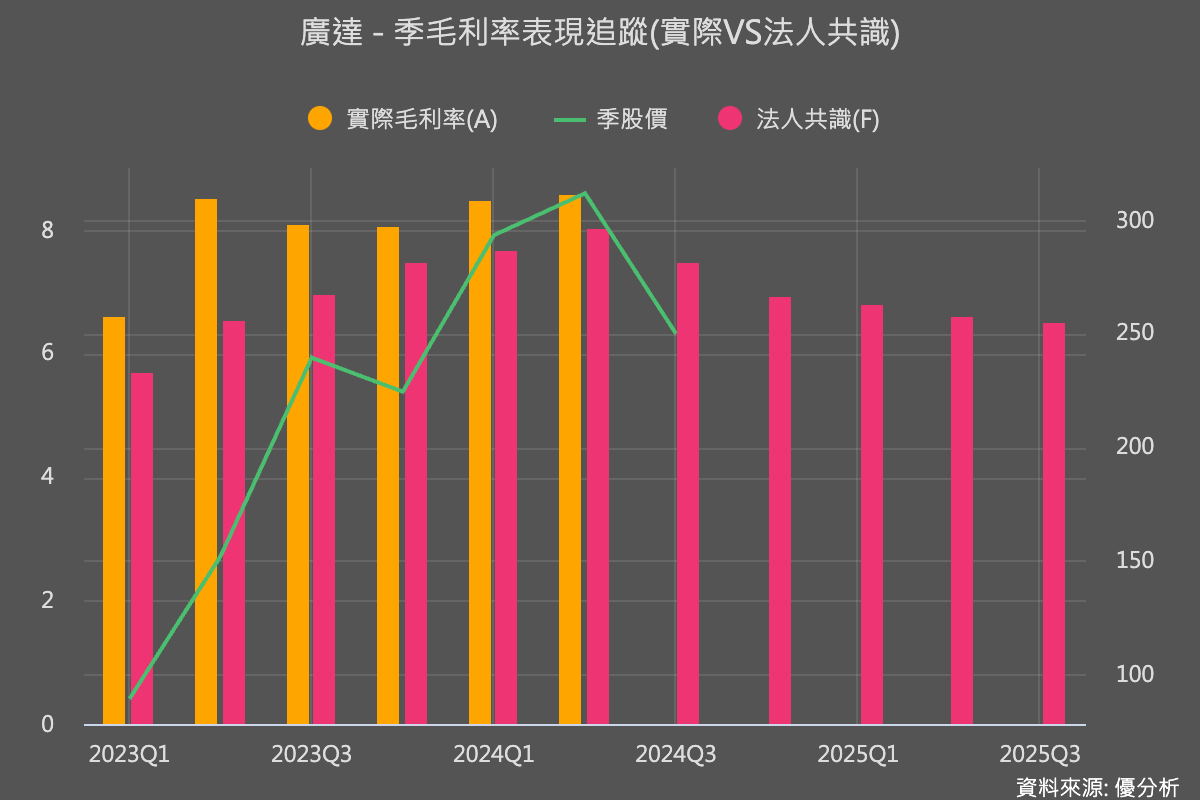

其中,AI伺服器的強勁需求推動了2024年第2季毛利率上升至8.58%,季增0.1個百分點,年增0.06個百分點,這一表現遠超市場預期。

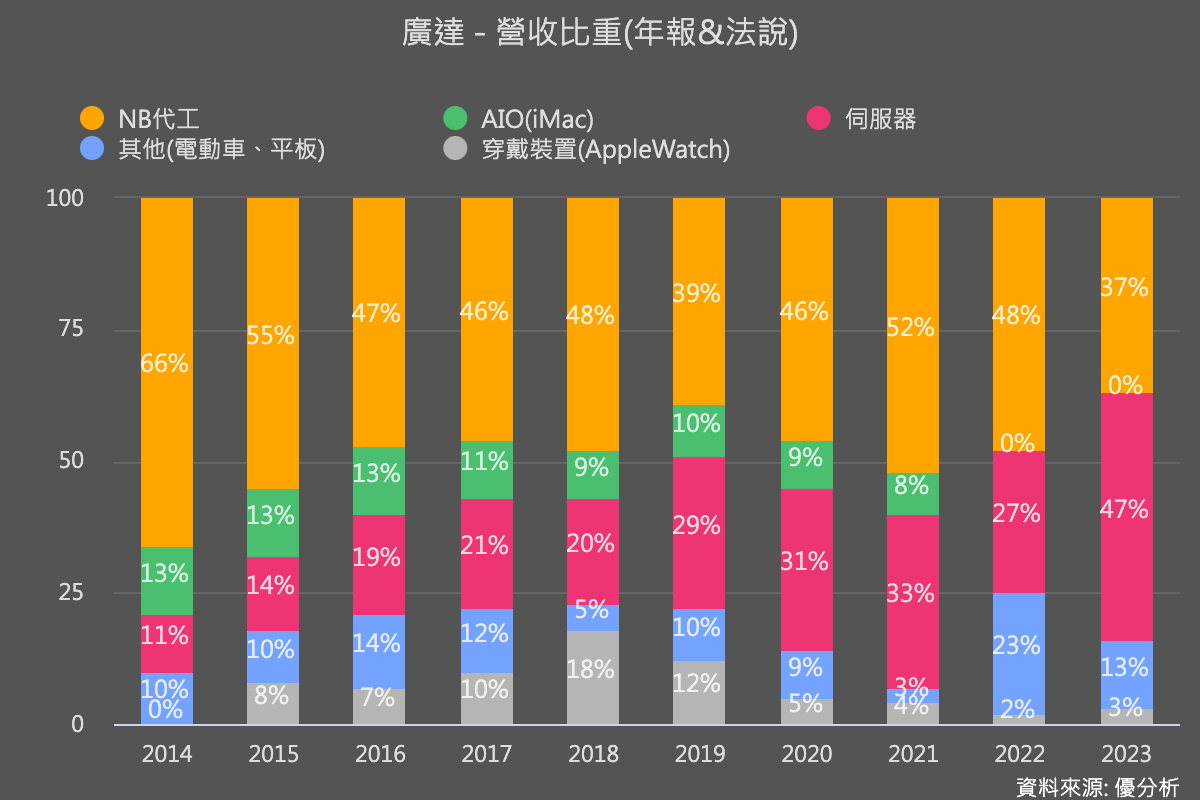

值得注意的是,該公司成功實現了2024年AI伺服器銷售占比超過50%的目標,並且伺服器銷售仍占總營收的50%以上,公司預計在下半年該比例將進一步提升,2023年來自伺服器營收比重約47%。

毛利率變動原因

儘管AI伺服器的毛利率相對較低,但因其銷售量顯著增長,根據公司所述AI佔比已達五成以上,最終還是推動了整體毛利的提升。

另外,在非伺服器的產品別上,根據最近產業近況,Chromebook重新恢復了增長,”相對“較高毛利率的Chromebook代工產品營收增長,在一定程度上幫助抵消了AI伺服器毛利率較低的壓力。

但是產品組合的有利變化可能難以延續至第三季,因為展望2024年第三季,廣達預計筆記型電腦出貨量將持平或小幅增長。

年營收展望

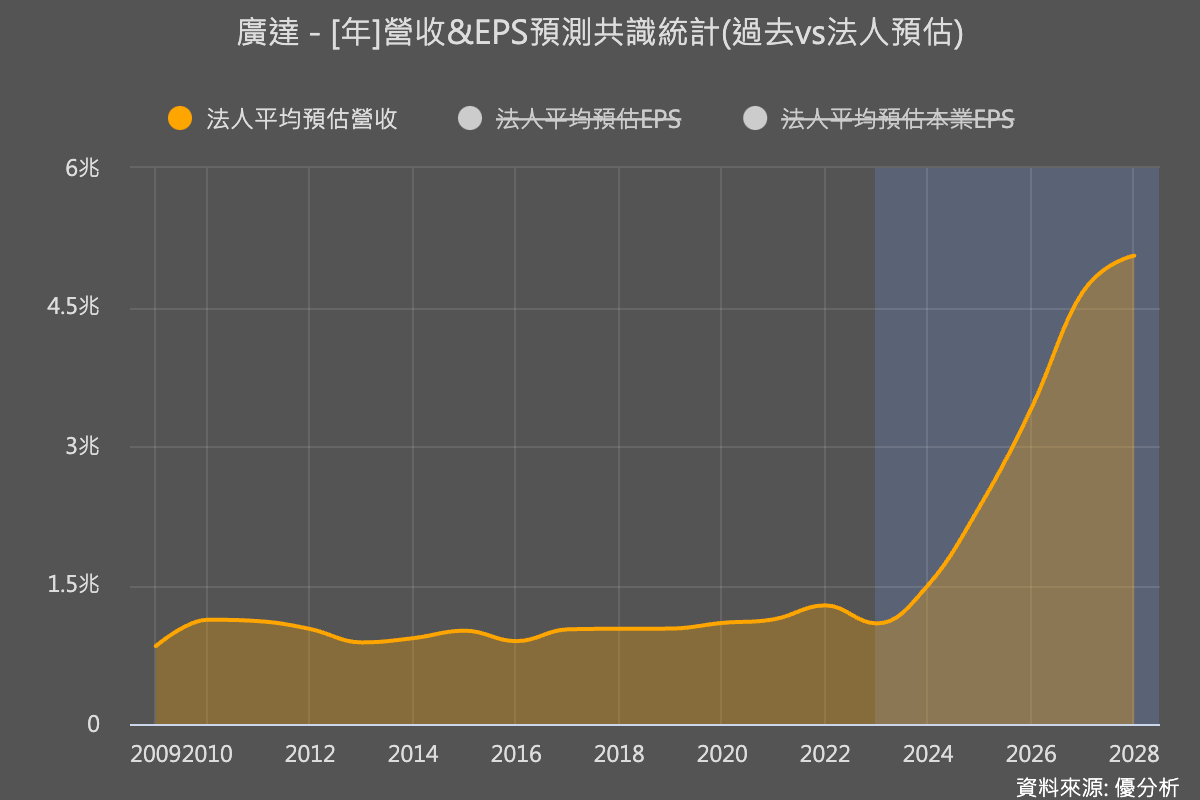

隨著AI伺服器缺料問題的改善,出貨量表現超出預期,法人預計廣達在2024年全年營收將年增38.24%。對於一家年營收規模達兆元台幣的公司來說,能有30%至40%的成長率,足以證明AI伺服器對台灣代工廠的重要性。

然而,高單價產品的出貨比重增加也可能對毛利率構成壓力,這是為何法人普遍都估的比較低的原因,儘管上季毛利率結果超出預期很多,但毛利率將來如何變化仍需注意,當高單價的AI伺服器增長太快反而對毛利率會有一股壓力。

所幸,廣達所交出的毛利率表現優於預期,獲利年增率也高過期待,穩定了市場對AI伺服器代工廠前景的信心。

展望2025年,NVIDIA GB200 AI伺服器訂單將成為廣達的主要成長動力。相比前一代H100 AI伺服器,NVIDIA GB200 AI伺服器的單位算力成本進一步下降,目前法人預估廣達2025年營收將年增56.45%。

宣布10億美元可轉債

同時,廣達也公告將對外發行最多十億美元的美元可轉債,顯示了公司追求成長機會的同時所帶來的資金壓力與需求。

雖然轉換價格未定,但如果將來股價上漲超過了轉換價將轉換為股權,如果沒有的話則還是公司債,這種融資工具給了企業一種彈性。

對於投資人來說,公司為了追求成長而需要融資,要看這筆錢將來能不能帶來更多的效益,判斷的時候要往未來看,現在還無法論定成敗。

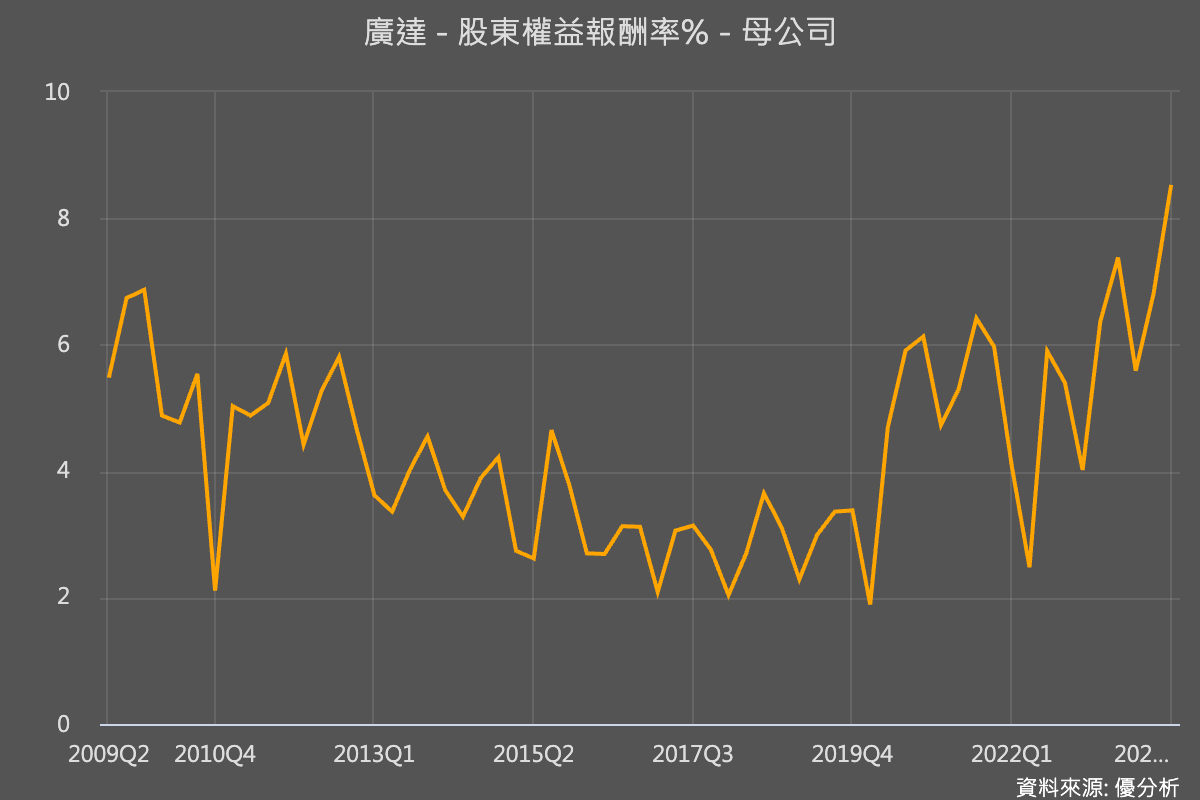

但就目前而言,廣達AI比重提高後,不僅整體獲利開始創新高,衡量公司資金運用效率的ROE也因為AI的加入而同步創高,這是比EPS獲利更重要的關鍵。

因為廣達的ROE能證明:AI對於代工廠來說會不會是一個好賺的事業,是這次財報內容中更應該被關注的營養指標。

企業的經營就是創造股東價值,因此可以確定的是,公司應該積極追求這個成長機會,如果放棄追求,對於企業經營來說反而是錯誤的決策。

同時廣達的這個動作也暗示了一件事:AI伺服器的成長機會對於其他公司來說,資金規模越來越是個門檻。