美國升息循環已結束,讓市場重新關注全球最大窗簾製造&品牌商:億豐(8464-TW)的發展。

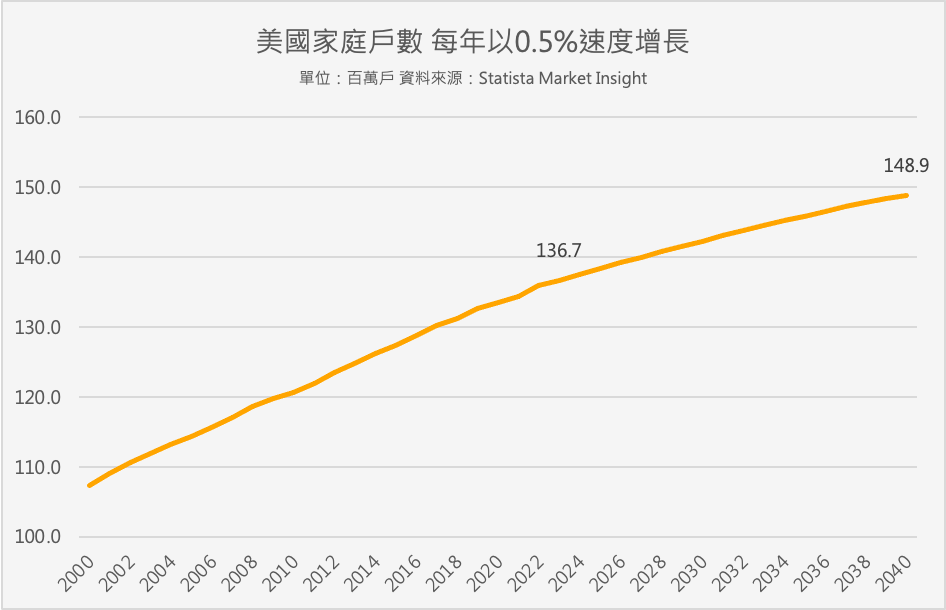

美國家戶數只會每年增長0.5%,裝潢相關支出卻有2.4%的增長率,平均消費單價提高,給了億豐一個可以讓產品高值化的機會。

美國消費者對於窗簾裝修的支出,被包含在裝修市場中。而驅動整個市場的因素主要有兩個,一個是美國家戶數的增長率,另一個是美國人花在房屋上的支出增長率。

在美國家戶數量上,2023年美國約有1.37億戶,如下圖研究機構所做的預測,到2040年之前大約只能以0.5%速度增長,與過去的17年期間約1%的成長率相比,增長率會下降一半,主要與人口結構老化有關。

再來看到人均支出,2023年美國人在住房上的人均支出大約是9,700美元(每年約30萬台幣),從2023到2040年的17年間,估計會以2.4%速度增長,這個成長率大概跟物價上漲(通膨)差不多,與過去17年的成長率3%相比,增長幅度只是稍微降低。

過去17年裡,家庭數量每年的增長率僅有1%,相較之下,住房支出的年增長率卻達到了3%。這顯示出消費者更傾向於在價格較高的產品上花費更多。預計這種趨勢將會持續,未來家庭數量的年增長率將降至0.5%,而住房支出的增長率仍將保持在2.4%。

在這種背景下,整體窗簾的銷量增長率相對有限,甚至呈現逐漸下降的趨勢,然而,高單價窗簾的成長率卻可以比較高,正是這些數據背後所反映出的趨勢。

因此,對於像慶豐富(9935-TW)這樣主要生產一般窗簾的製造商來說,成長潛力相對較低。而目前已轉向專注於生產高單價客製化窗簾的億豐(8464-TW),其成長潛力則顯得更為突出。

億豐(8464-TW)

根據Statista Market Insights的預測,美國窗簾市場在2023至2028年間將以每年約7.56%的速度增長,2023年市場規模為93.9億美元,預計到2024年將增長至13.52億美元。對於在美國已建立強大銷售通路的億豐(8464-TW)而言,這無疑提供了一個有利的環境。

此外,從剛剛針對美國裝修市場的數據分析,市場產值的增長主要源於高單價產品比重的上升,這對於專注於提供客製化窗簾服務的廠商如億豐來說,意義更加重大。根據同一份報告,美國消費者平均每個人的支出將從2023年的27.62美元,增加到2028年的38.76美元,年複合增長率約為7%。

從這些數據來看,即便完全不考慮億豐(8464-TW)自身的競爭優勢,僅憑美國市場這一個大環境,就已為公司提供了7至8%的長期成長潛力。

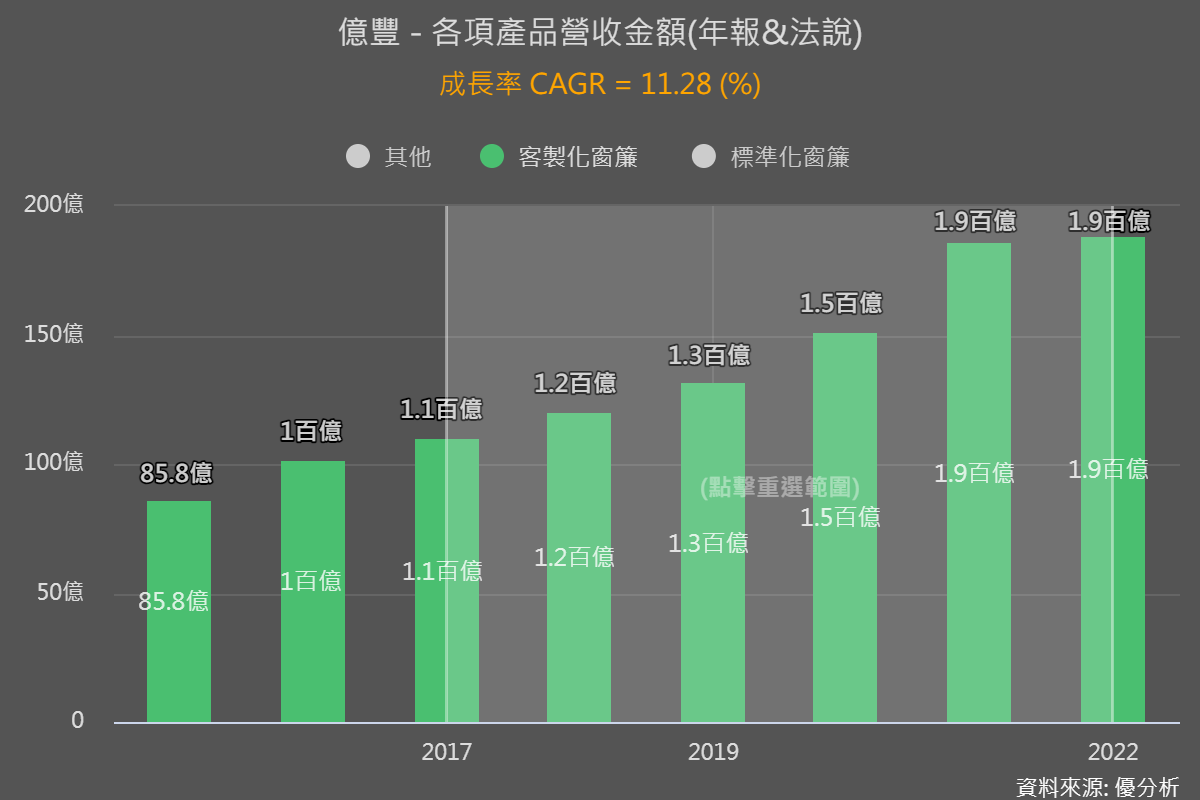

接下來看公司本身的努力,先看看過去億豐營收成長率多高。

億豐的長期增長率怎麼看?

2017~2022年,億豐以每年約8%的速度增長,本業獲利(營業利益)也是差不多是以8.52%的速度增長。

毛利率的提升,是獲利成長的比營收快的主因。2017年毛利率48.04%,2022年毛利率來到54.91%。

毛利率的增長來源,是因為高單價的客製化窗簾營收比重增加,2017年為56%,2022年升高至65%,五年中增加了約9個百分點。(見下圖)

億豐(8464-TW)在全球具有領導地位,在標準品與客製化百頁門的產量都是世界第一,生產上的成本競爭力無人可敵。

但"銷售"窗簾可能是另外一回事。

標準品的銷售沒什麼問題,億豐(8464-TW)以較低的售價在美國大賣場如Home Depot、Walmart、JC Penny銷售,這些都是比較低價的通路,億豐的產品具有強大競爭力。

但在客製化窗簾市場上就不一定很吃香。在美國的競爭對手如Hunter Douglas、Springs Window Fashions等(台灣也買的到)都是百年知名品牌,億豐主打的【Norman】品牌已有一定知名度,但不太可能會有很快速的成長。

雖然未來成長率多高未知,但還是可以假設出一個區間,過去五年客製化窗簾年複合增長率為11.28%,產業成長率7~8%,大概就是在這區間波動,如果長期看下來,億豐在排除了景氣波動以後,如果連7~8%都做不到的話,可能就是遇到了一些瓶頸,這是後續觀察的方向。

根據優分析統計8家法人預估值,2023~2025年營收預估年增長率為8.5%,大致與上述的假設相差不多。但考慮到2023年營收衰退後的低基期,這個成長率能否有上修空間,就是短期可關注的地方,尤其在美國升息循環過了之後。