2025年11月16日(優分析/產業數據中心報導)⸺ Topgolf Callaway Brands Corp.(MODG-US) 傳出正與私募基金 Leonard Green & Partners 商談出售旗下 Topgolf 事業,可能估值約10 億美元(目前市值約20.72億美元)。受利多帶動,公司股價周五上漲 6.52% 至 $11.27元,今年來累計漲幅達 25%,反映市場對拆分與資產重組策略的期待。

Topgolf Callaway 於 2021 年由 Callaway 與娛樂高爾夫場館 Topgolf 合併而成,目前Topgolf佔總營收約51%,但隨著投資人對整體策略與整合效益的質疑升高,公司股價自 2021 年高點至今已大幅下跌 73%。面對市場壓力,公司在 2024 年 9 月宣布將進行事業拆分,區隔傳統高爾夫器材業務與 Topgolf 娛樂場館業務,以提高資產透明度與估值。這次出售談判被外界視為拆分策略的延續。

對買方來說,Leonard Green 管理資產規模達 750 億美元,擅長投資消費、醫療與服務產業;而 Topgolf 具高度娛樂化、連鎖化特性,符合其投資偏好。不過消息人士亦指出,談判仍可能破局,雙方尚未達成最終協議。

營運近況與需求情況

Topgolf Callaway 在 2025 年第三季的營收9.34 億美元,較去年同期下滑 7.79%,顯示整體需求復甦仍不明顯。雖然公司營收主力的美國市場仍維持 3.5% 年增的正向表現,但歐洲與亞洲分別出現 50% 與 29% 的大幅衰退,成為本季營運下滑的主要拖累因素。

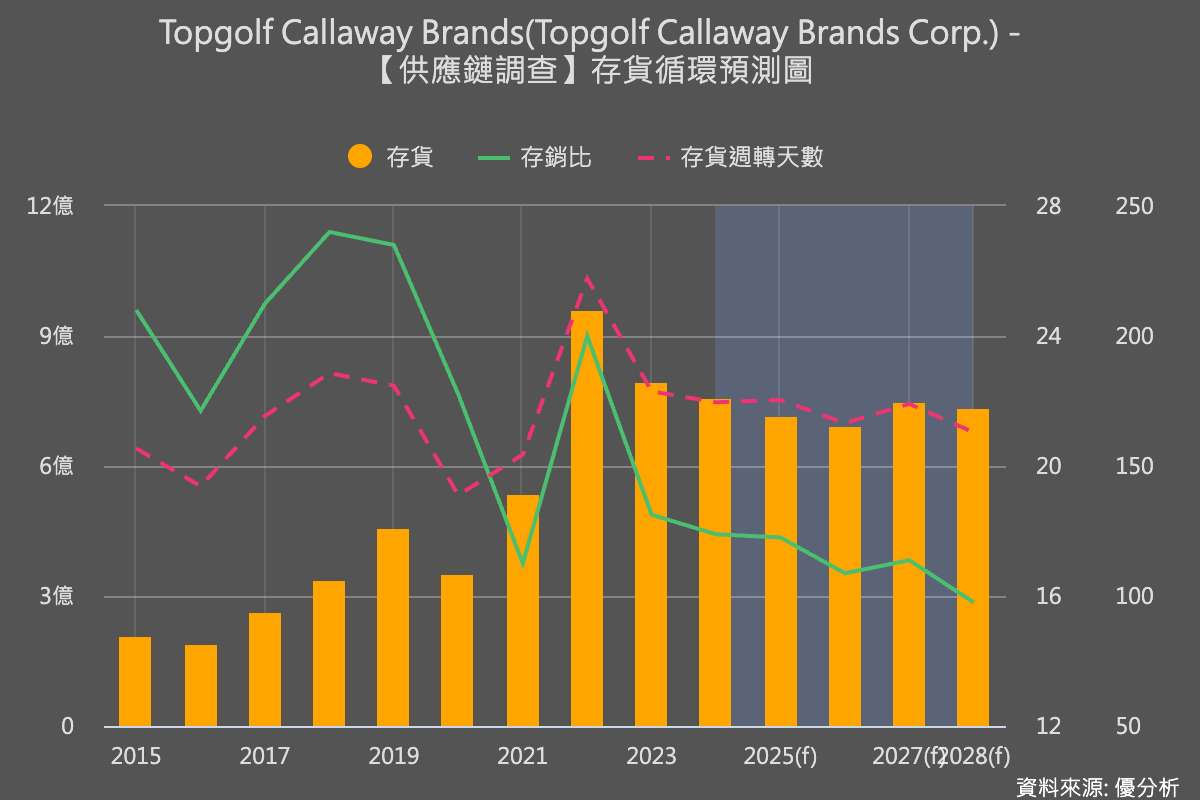

在缺乏明確成長動能的情況下,市場對未來需求仍維持保守態度。如下圖所示,市場普遍預期 2025~2026 年仍將停留在庫存調整階段,存貨水位將持續下滑。這反映在需求不確定性升高的環境中,通路與品牌商皆採取更審慎的補庫策略,避免在終端動能尚未明朗前過度囤貨。

股價之所以能強勢反彈,關鍵在於公司不斷上修全年展望,打破市場先前過度悲觀的假設。Topgolf 的同店銷售降幅預期自原先最差 -12% 收斂至 -6% 至 -9%,代表場館流量、活動預訂與每位訪客消費(per-guest spend)的下行壓力已開始減輕。

執行長 Chip Brewer 亦強調,高爾夫設備需求的相對強勁,加上全公司推動的成本節約,使 MODG 能承受今年更高的關稅成本,強化在外部環境波動下仍維持獲利韌性的能力。