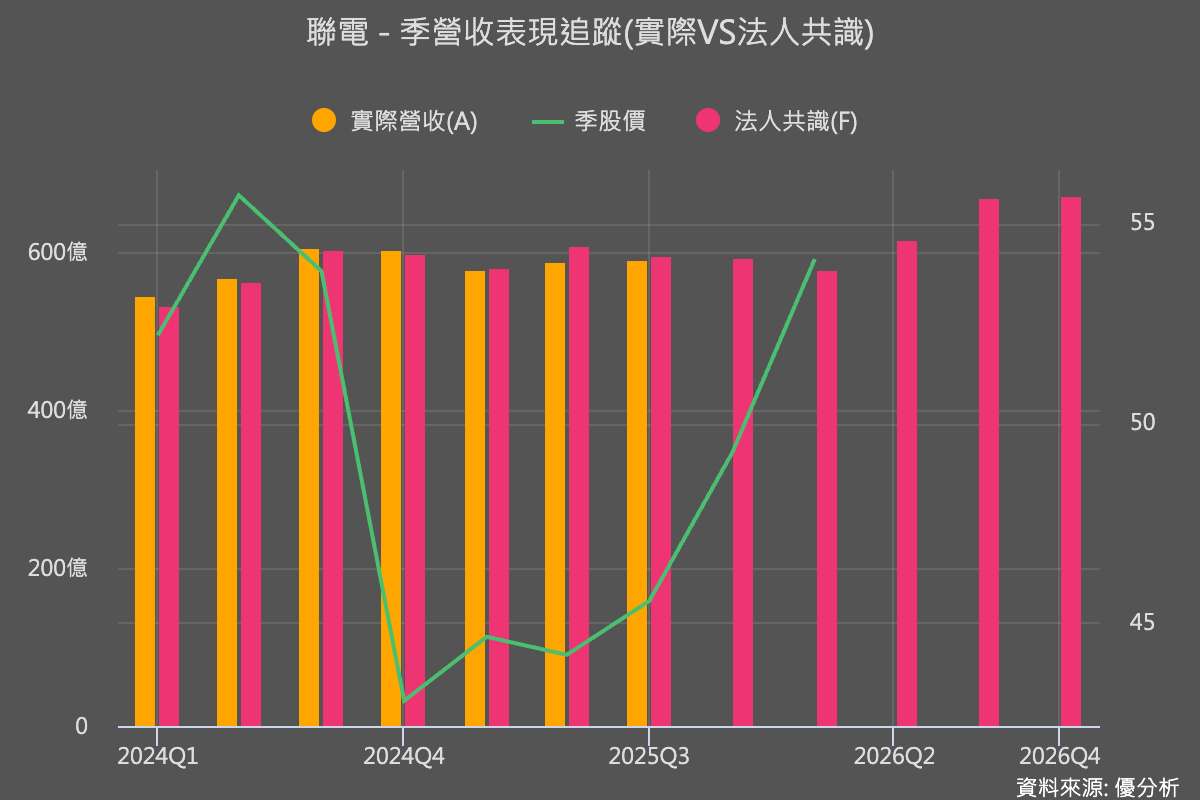

2026年01月08日(優分析/產業數據中心報導)⸺ 從基本面來看,聯電(2303-TW)近一季營運表現已明顯優於先前市場對成熟製程的保守預期。2025 年第四季營收618億,遠優於市場平均共識593億,季增 4.5%、全年營收年增 2.3%,顯示在消費性電子復甦有限的情況下,車用、工控與特殊製程需求,確實對稼動率形成有效支撐。

聯電的核心投資邏輯並不在「景氣反轉式成長」,而是成熟製程需求回歸常態、產品組合逐步優化。公司長期深耕 28 奈米以上製程,並在 eFlash、高壓製程、LDDIC、CIS 與車用晶片等領域建立穩定客戶關係,這類應用對可靠度與供應穩定性的要求高,有助於降低價格競爭的劇烈程度。

值得注意的是,AI 雖非直接驅動聯電先進製程需求的動能,但其外溢效應已逐步反映在成熟製程。包括電源管理 IC、網通晶片、邊緣運算與各類感測元件,仍高度依賴成熟節點生產,這使聯電在 AI 產業鏈中扮演「低調但必要」的角色,有助於支撐中長期接單能見度。

從產業角度觀察,近期國際同業動向亦釋出正面訊號。Microchip Technology(MCHP-US)上修財測,明確指出客戶庫存去化接近尾聲、訂單動能回升,對 MCU 與類比市場形成正向指引;同時,Texas Instruments(TXN-US)、NXP Semiconductors(NXPI-US)等成熟製程與車用晶片權值股股價強勢反彈,反映市場對工控、車用與工業需求落底的共識正在形成。這類訊號,對聯電的景氣定位具備參考意義。

展望 2026 年,市場預期聯電營運將呈現溫和成長而非高成長。22/28 奈米製程與 8 吋晶圓需求仍是主要成長來源,稼動率可望維持相對穩定。不過,需留意兩項結構性壓力:一是新產能帶來的折舊費用仍處高檔;二是全球成熟製程產能逐步開出,ASP 上行空間有限,獲利彈性相對受限。