股價創高的公司是否太熱太貴?這是投資者考慮買入或持有股票時的一個關鍵問題。

特別是如果這又是一檔很適合存股的標的!創高後到底該不該賣出?

之前敦陽科(2480-TW)的文章中(見此連結),藉由分析股息成長情況、對比對抗通膨的能力,提供給我們一個股價創高後的判斷依據。

根據國際貨幣基金(IMF)在10月中發布的展望報告預測,2022年全球通膨率為9.2%,2023年將降至5.9%,2024年會再進一步降至4.8%。

隨著12月聯準會(FED)承認利率高峰已過,後續有望再迎來全球通膨率下降。像是聯準會最關心的通膨數據PCE通膨率,市場預測該數據2023年底會降低到2.8%,2024年年底再降至2.4%,接近聯準會2%的目標。

而敦陽科有5%的現金殖利率,意味著已可打敗IMF早前預測的2024年的通膨率4.8%,顯示具有防守力道,此外更擁有8%的預估股息年增率,這樣看起來即使股價創高,仍有一定的吸引力!

本篇我們將延續敦陽科文章的邏輯概念,以至上(8112-TW)與宏全(9939-TW)為例,來看過去股息穩定上升、近期股價創高後,如何用數據看待整體投資吸引力。

至上(8112-TW)過去本業盈餘年複合成長率9%

至上是以記憶體產品銷售為主的IC通路商,記憶體應用以手機佔比約51%為最大、消費性12.7%、PC及電競為6.9%、通路12.4%、伺服器約13%,AI伺服器比重超過3%。

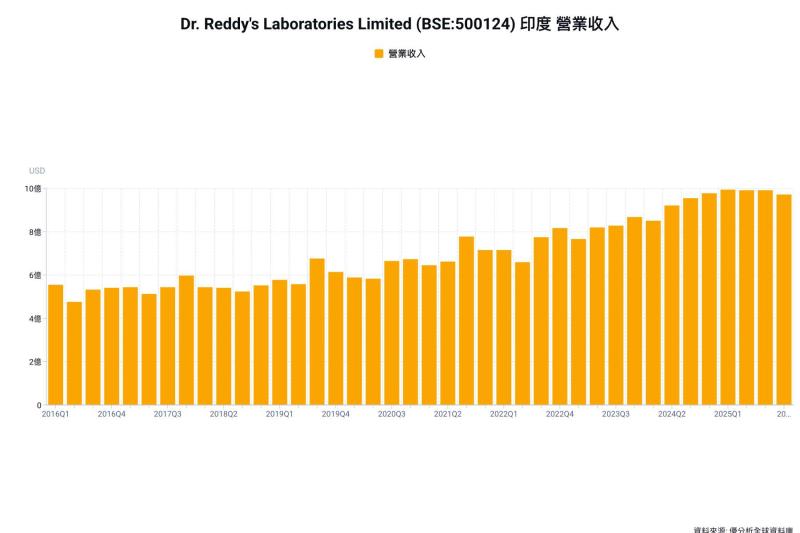

因景氣循環與記憶體相關度較大,2022-2023年是營運循環的相對低點,近期開始受惠記憶體漲價,帶動客戶一波較強的庫存回補需求,Q4營收預計季增20%以上,且需求趨勢被看好延續到2024上半年,也因此帶動至上的股價近期突破新高。

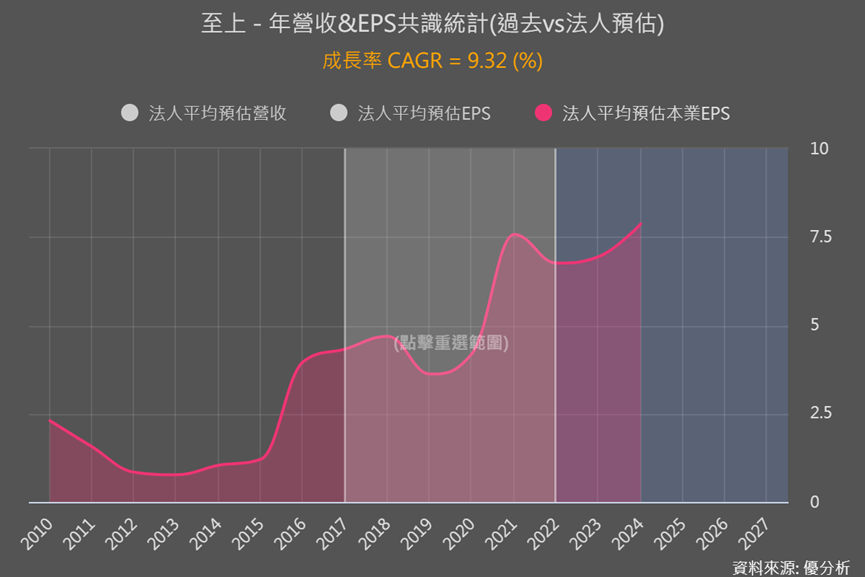

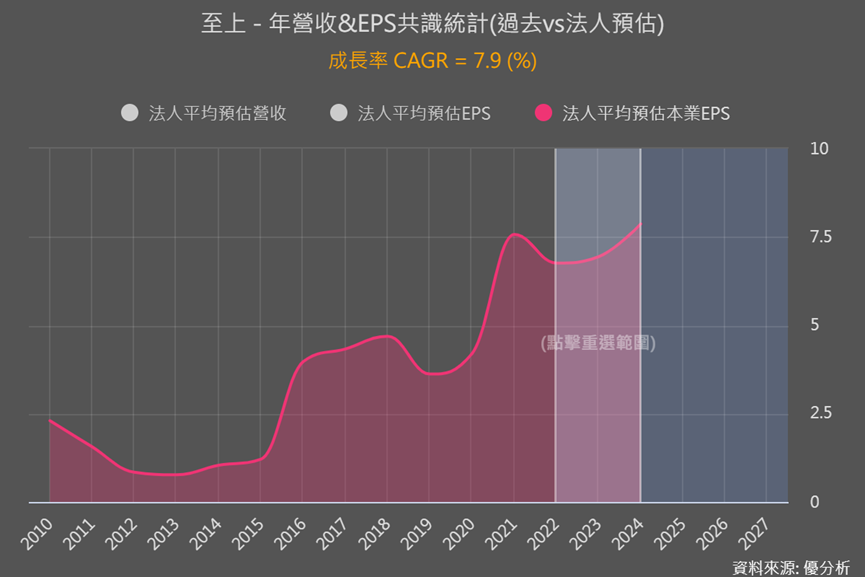

從下圖本業EPS的走勢可以看到,至上營運的確隨著景氣循環有所起伏,然而起伏的同時又有上升趨勢。2017-2022五年間的本業盈餘年複合成長率(CAGR)為9.32%。

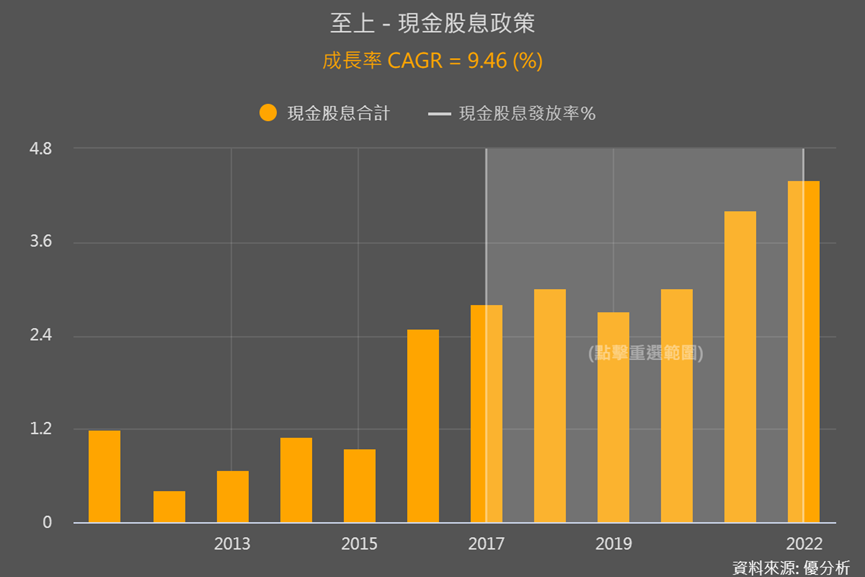

同時間至上股息平均每年也以9.5%成長,不但顯示至上整體獲利穩定且有能力持續增加對股東的回報,同時也表示至上股息成長率是跟著本業盈餘成長率走。

加上IC通路商都有高殖利率的特性,所以可以證明至上過去的確是很不錯的存股標的。

然而存股的要件是需要具有未來成長趨勢,讓股息與股價有機會越來越高。

所以我們接下來要進一步看,至上未來是否能持續成長,這時可以參考法人預估。

預估盈餘/股息成長率為8%

目前優分析統計法人對至上盈餘預估值是到2024年,而我們抓2022-2024年至上本業盈餘年CAGR為8%,相較過去五年的9.3%僅呈微幅下降,但也顯示整體營運成長步調有維持在一定水準。

而根據過去股息成長率是跟著本業盈餘成長率走,這個8%就約是至上未來一年股息成長率。

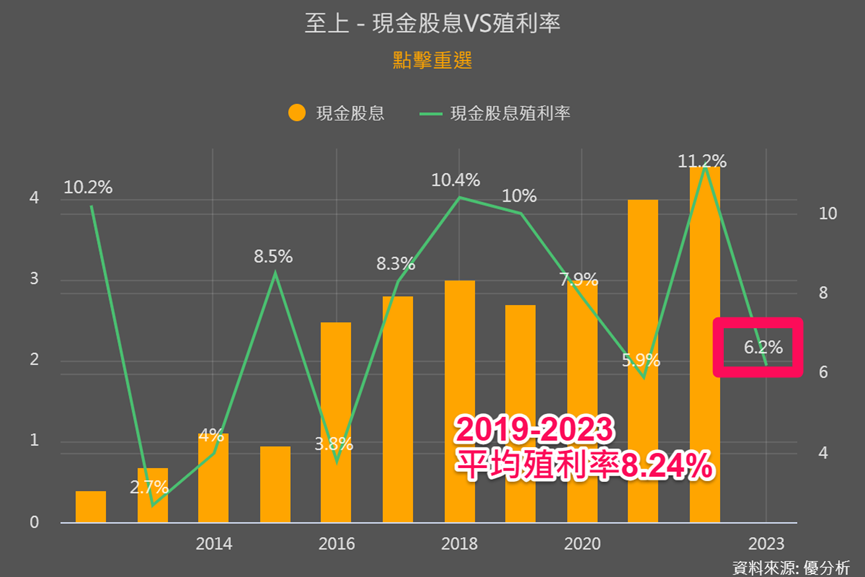

近五年平均殖利率則為8%,也因為近期股價創高,目前殖利率為6%吸引力弱了點,但仍優於開頭說到的2024年預估通膨率4.8%,且還偶8%的預估股息成長率!

此外,至上股息成長率還有望提升。

配息率有增加空間

至上近五年股息配發率平均為74%,相較於敦陽科的配發率已在90%以上,僅能靠營運成長帶動股息成長,至上則多了藉由提高配息率來讓股息增加的方式。

另一方面,法人對至上的盈餘預估值停留在7月、未見到新的上修或下調,尚未有更新的預估值。所以未來盈餘預估值是否能上調,就是至上股價創高後仍有吸引力的看點之一。

未來盈餘預估值上修可能性

11月至上的營收明顯上升,主要是因為記憶體產品的漲價,然而此漲價仍並非受到市場需求提升所帶動,依舊是三大記憶體原廠之前虧損太多、透過減產來控制供給、推動漲價來減少虧損,下游客戶怕之後漲更多的心理而提前備貨。

至上也表示大概在2024Q1-Q2時,買賣方針對漲價會出現拉扯;到時候就會需要觀察市場到底實質需求有無真的提升,若仍沒有那漲價走勢就很難持續。

而2024年被看好無論是手機還是消費性電子都會逐漸復甦,對記憶體產業來說,2024年也是上升週期,目前看來2024年市場對記憶體的需求有實質上提升可能性不小。

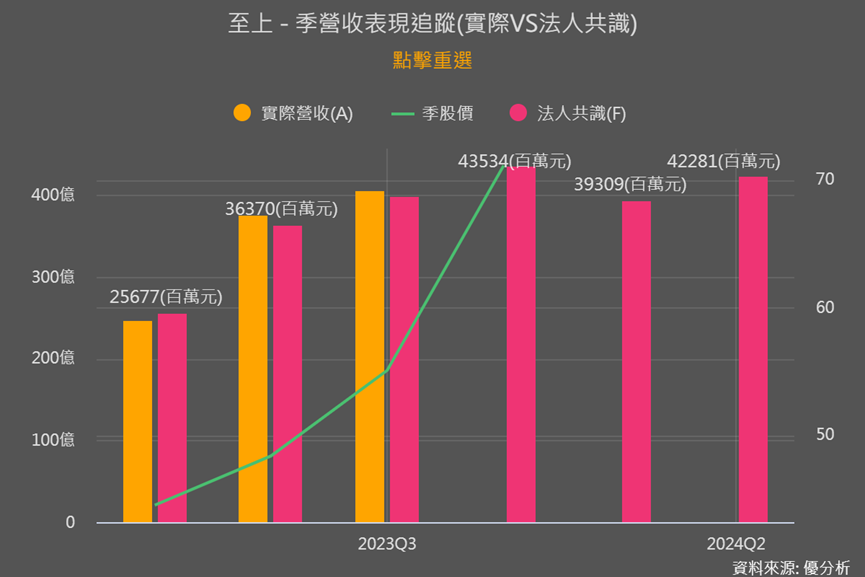

搭配「追蹤成長數據」可以看到,8月開始至上的營收開始略為超出法人預期,當時也是有一波記憶體價格回升引發下游客戶庫存回補需求,以及中低階4G手機在新興市場需求的復甦。

但營收超出法人預期的幅度很小,直到11月居然超出法人預期28%,帶動累積營收超出法人預期近4%。

再看到Q4法人共識認為至上將有435.34億的營收,而目前至上10-11月合計營收為331.1億,換算達成率為76%,已遠超出兩月合計達成率66.7,顯示後續法人有機會上修營收與盈餘預估。

接下來看台灣最大的飲料包材和飲料充填代工廠宏全。

宏全(9939-TW)

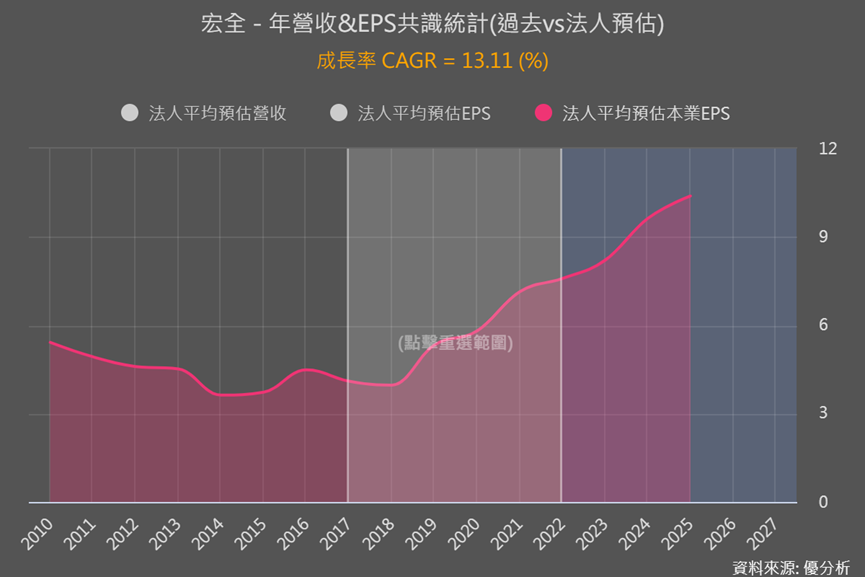

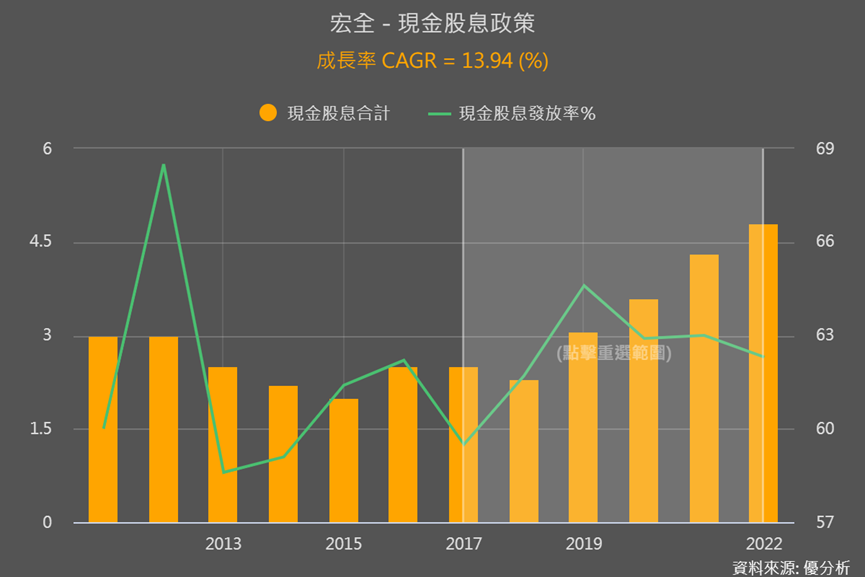

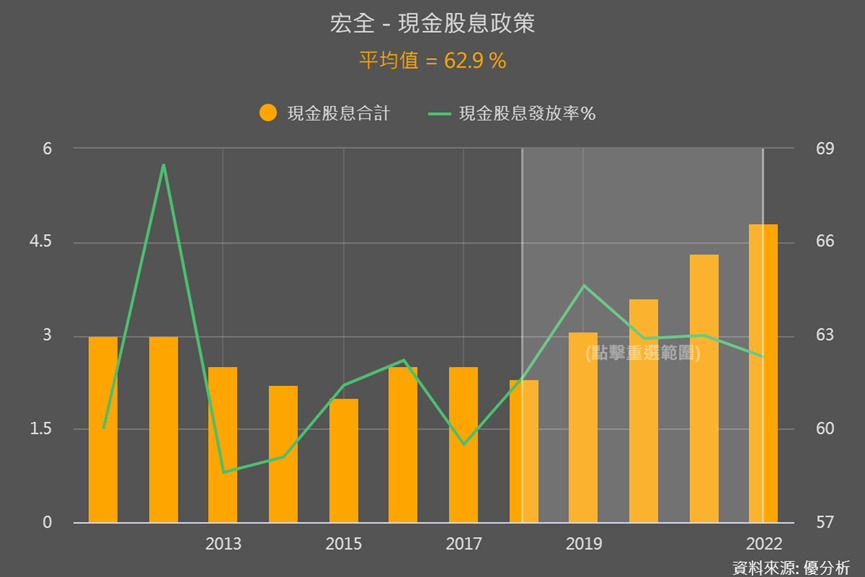

過去五年宏全本業盈餘年複合成長率為13%。

同期間也為投資人帶來14%的股息年複合增長率,顯示宏全股息也是跟著營運節奏穩定成長。

而根據優分析統計法人盈餘預估值,2022-2025年宏全本業盈餘年複合成長率(CAGR)為11%,那我們也將11%大致看為未來股息成長率。

而目前宏全殖利率為4%,近五年平均殖利率則為4.7%,目前殖利率吸引力同樣也比較弱,但宏全擁有11%的本業盈餘與股息成長率。

且五年股息配發率平均為63%,所以未來也跟至上一樣有望藉由提高配息率來讓股息增加。

宏全因應東南亞的快速成長持續擴充產能,是推動未來成長的重要投資。從ROIC上升趨勢來看,宏全持續投入產能的資本支出的確帶來更好的報酬,ROIC也是後續觀察宏全是否有面臨到競爭的一個重要數據指標。

但同時也因為宏全持續擴充產能,所以需要備有資金,宏全也因此要提高配息率來讓股息增加這點會比較難一點。

整體來看,儘管至上和宏全的股價達到新高,但從殖利率的角度分析,這兩家公司仍展現出堅實的防守能力,同時也顯示出股息增長的強勁潛力。

有較強循環性的至上,殖利率相對較高,供了一定的保護緩衝,其盈餘成長率在過去幾年也穩定增長,顯示出即使較低階手機記憶體占比較高,但仍有穩健的營運表現。

而宏全追求未來成長更為積極,雖然配息率較低,但法人也因此對宏全未來成長性預估較高。

在評估這些擁有高股價和穩定股息成長的公司時,考慮過去績效和未來潛力,尤其在當前通膨逐漸和緩,但仍充滿不確定因素下,這樣的分析能提供更深入的投資洞察。