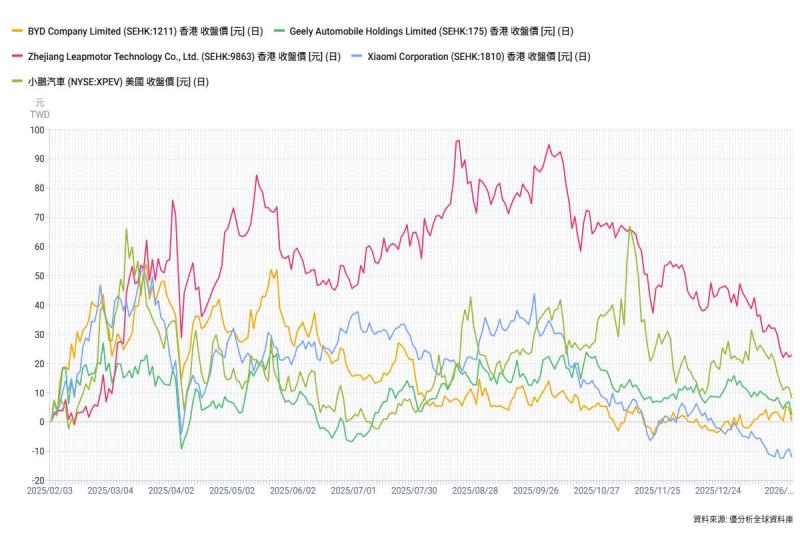

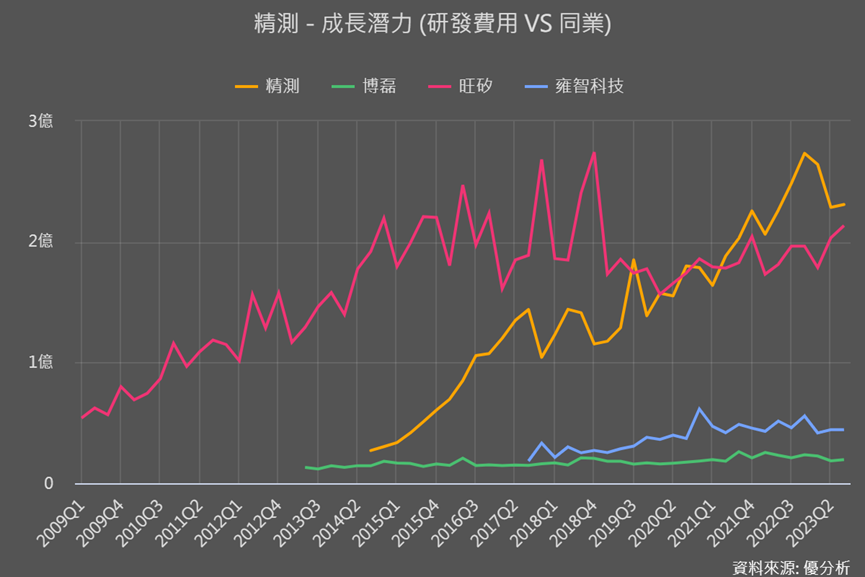

晶圓探針卡、測試卡隨著電子產品輕薄短小與節能省電等趨勢,以及高速運算等特性,使測試的複雜度提高,測試時間也拉長,帶動測試相關產品單價(ASP)也有提升的趨勢;下圖能看到相關業者本業獲利逐年上升。

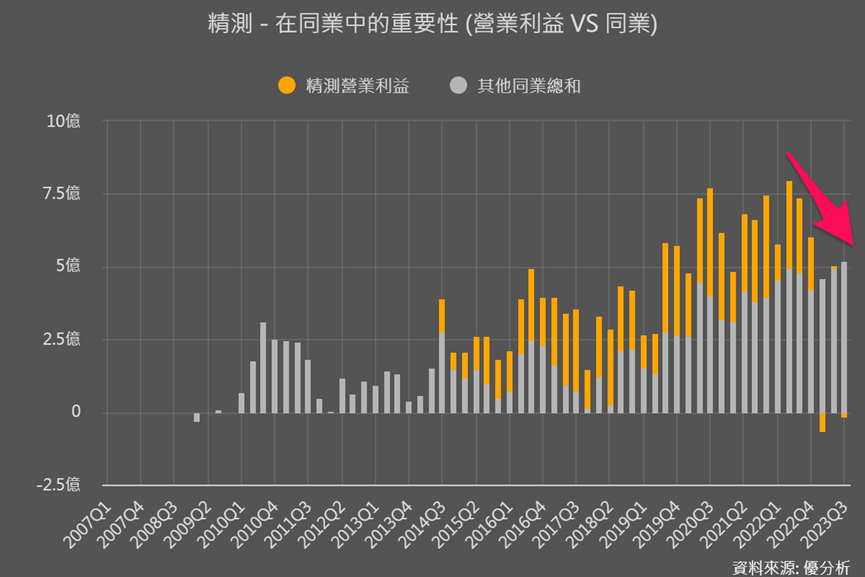

然而2023年是半導體產業低潮期,晶圓探針卡、測試卡又與半導市場興衰極為密切,所以2023年產業本業獲利明顯下滑,精測(6510-TW)更面臨虧損。

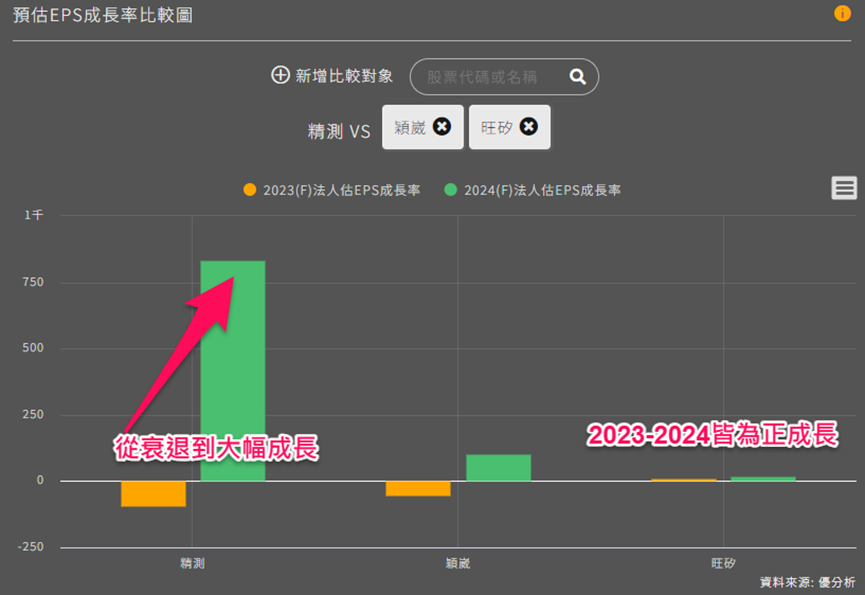

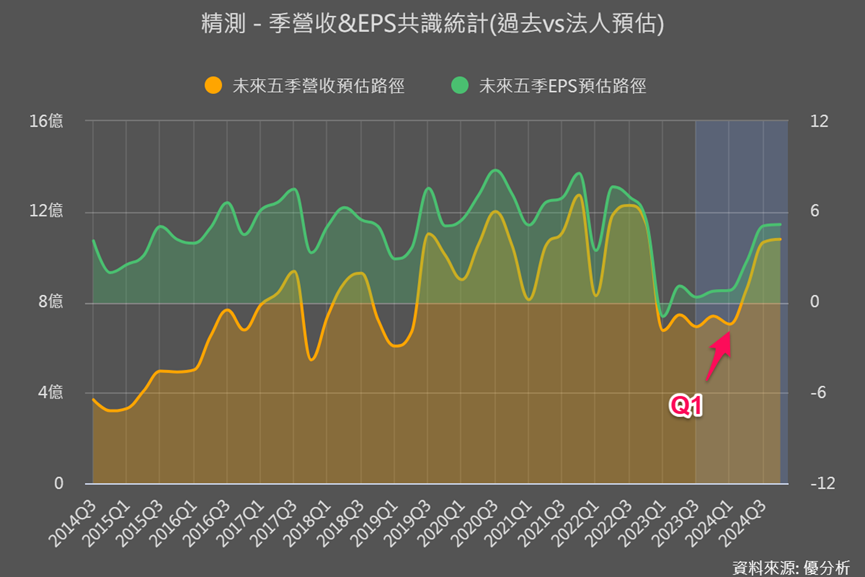

不過隨著2024年半導體產業將迎來復甦,下圖我們也能看到精測被看好有較大的復甦力道!

精測與穎崴營運的同與異

精測(6510-TW)產品主要用在高階AP處理器、佔營收比重約40%;AP主要應用在手機、平板等消費性電子領域;在手機AP測試板佔有全球80%以上市佔率。主要客戶是台積電,佔營收接近5成。

穎崴(6515-TW)產品主要應用在AI/HPC、手機與PC比重各約13%,全球前十大IC設計公司都是其客戶,也手握NVIDIA、超微(AMD)、博通(Broadcom)、Marvell等龍頭客戶訂單。隨AI晶片需求愈來愈強,未來高階運算將是穎崴營收主力。

半導體有兩大主要應用:通訊、運算,2023年半導體會衰退,正是因為通訊應用中、占比高達七成的手機在2023年需求明顯下滑,讓半導體相關供應鏈面臨庫存調整。

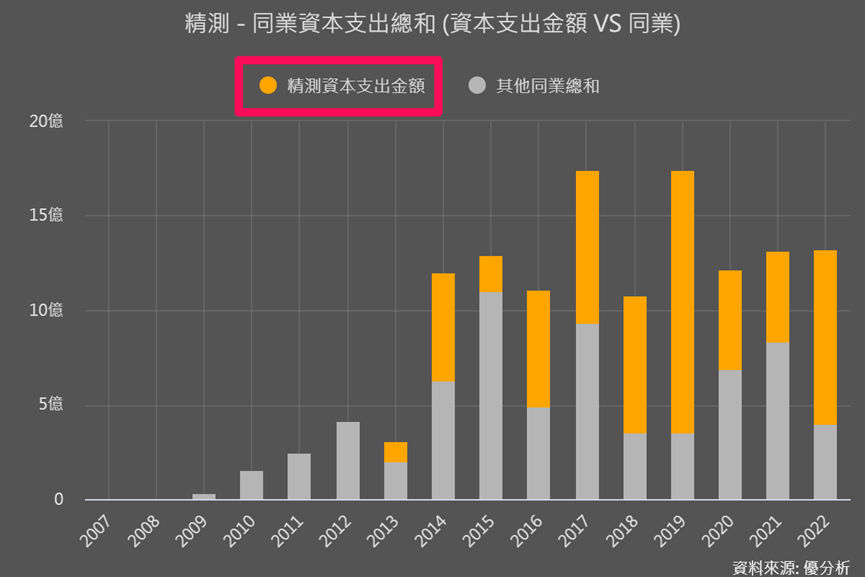

2023需求疲弱的同時,精測過去更因為積極投入資本支出,相關折舊費用又吃掉獲利,以及持續投資研發未來性產品,因此2023年獲利虧損、營運相對同業更為辛苦。

2024回升主力與復甦時程

好在隨著2024年景氣邁向復甦,需求將回歸正常並小幅成長的步調,市場看好半導體探針卡、測試座市場將迎來三大回溫:

1. PC和手機終端需求回升:有助於AP(應用處理器)/CPU(中央處理器)/GPU(圖形處理器)等消費性電子訂單的增長。

2. 伺服器出貨量回升:特別是英特爾(Intel)的Eagle Stream和Genoa新CPU平台以及AI GPU的需求預計將大幅增長。

3. 記憶體市場預計2024下半年逐步回溫:將刺激記憶體探針卡和插座產值增長。

此外,AI相關晶片所需的高速、大電流晶圓級測試,也會帶給半導體測試產業成長機會。

整體來說,AI/HPC都是引領測試探針卡業者未來成長很明確的一大動能,也是同業競相驗證產品、爭取訂單的領域;然而原本傳統晶片也將迎來復甦,加上2023年營運虧損,所以產品應用在傳統晶片的精測被看好回升幅度最大。

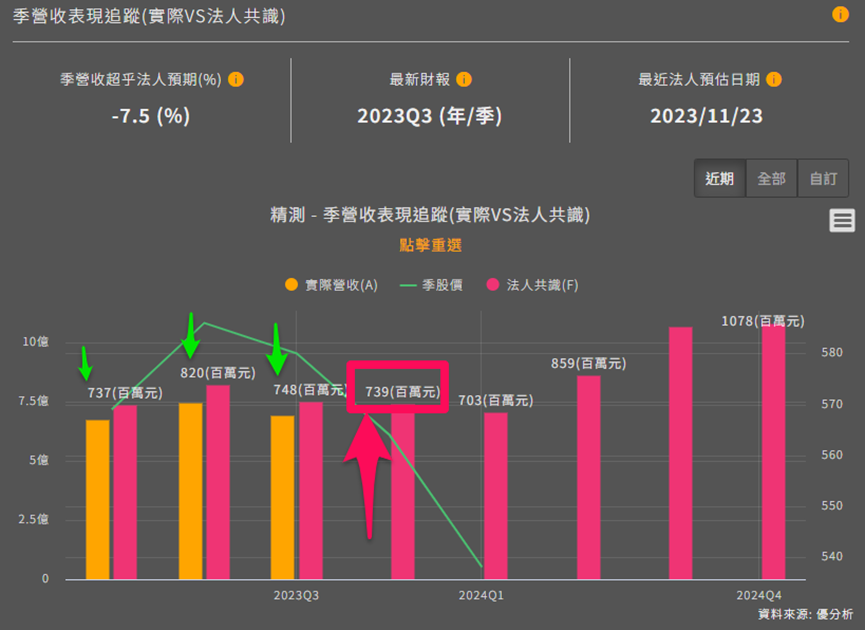

且法人共識預估成長路徑,2024年Q1仍處在營運低谷,Q2開始就會有較大幅度的回升,穎崴也類似的復甦路徑,顯示2024年測試、探針卡產業要步入上升週期。

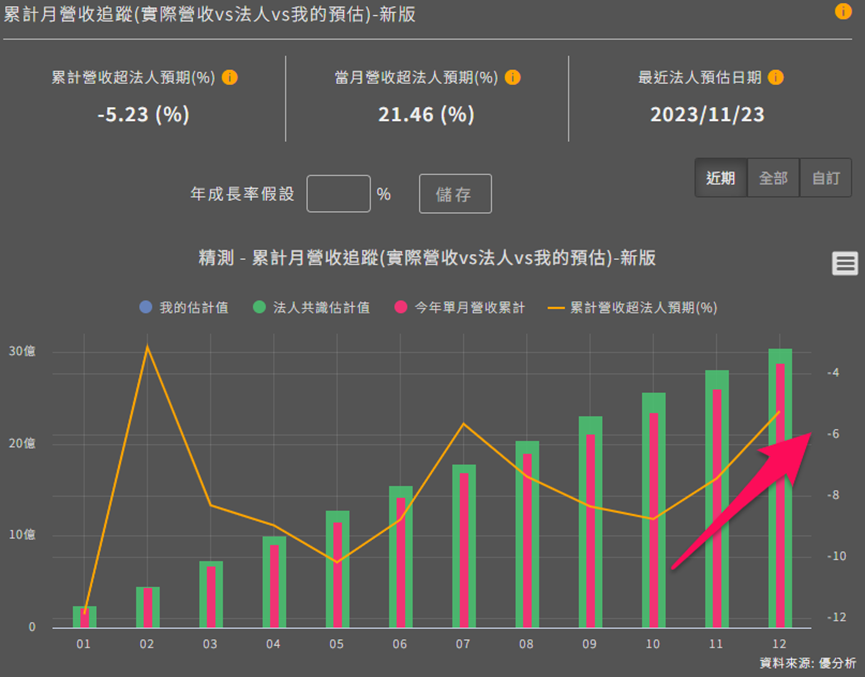

其實精測在2023Q4營收就已開始嶄露復甦,最新12月營收也回升至 2.81 億,是2023年以來的新高,且更超出法人預期21.5%,已連續兩個月表現超出法人預期。其表示主要是受惠高效能運算 (HPC)、手機處理器 (AP)、車用需求帶動。

總計Q4營收達7.72億,相比市場預期的7.39億超出了4.5%。

旺矽(6223-TW)營運特別之處

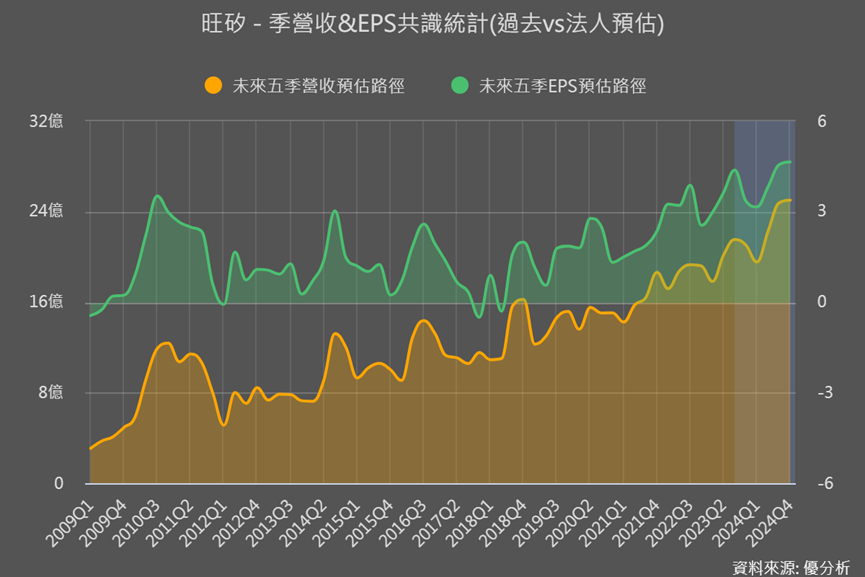

值得注意的是,2023營運創高、2024也被看好持續創高的旺矽,究竟相較同業有什麼不同的業務與布局。

旺矽探針卡產品營收約51%,垂直探針卡(VPC)、懸臂式探針卡(CPC)在台市占率居首位。更重要的是,旺矽還有新事業群(先進半導體測試設備)占比30%,以及其他LED業務。

近年來,旺矽在高端產品領域的布局效益持續展現。除了毛利率較高的新事業設備機台和垂直探針卡(VPC)出貨量增加外,2023年也受此帶動營運向上,旗下的LED設備也已拓展到垂直共振腔面射型雷射(VCSEL)、Micro LED等新應用領域。

展望2024年,除了設備業務穩健成長之外,還有上述網通、手機、PC與伺服器的回溫,且旺矽和穎崴一樣都和輝達(NVIDIA)有較深合作,所以今年看好將由高效運算(HPC)來持續帶動營運成長。

參考市場預估產業成長性

最後我們可以參考5G、AIoT、HPC、自駕車等各式半導體運算應用面發酵,帶動探針卡相關的成長性,並搭配復甦力道進行折現模型估值。

市場預估 2023-2027年:

●半導體市場規模年複合成長率(CAGR)達10%以上;

● 其中AI半導體市場規模CAGR則達20%以上;

也因為這些應用會對半導體測試規格要求提高,進而帶動探針卡需求成長,所以市場也預估 2023-2027年:

● 全球半導體探針卡市場規模CAGR達11.5%;

●全球MEMS探針卡市場CAG則達13.7%。