2024年9月19日(優分析產業數據中心)

隨著台積電全球設廠,廠務工程系統廠的前景也跟著亮眼了起來,2023年半導體景氣不佳,影響到各大廠商的設廠意願,但隨著先進製程需求上升,台積電不斷設立新廠,廠務工程系統廠的前景也跟著亮眼了起來。

其中,信紘科(6667-TW)因為具有綠色製程營收,且是國內目前唯一在這個領域領有專利認證的廠商,成為這幾家公司最具有特色的一家。

2023年,儘管大環境不佳,這家公司的獲利仍逆勢增長。

公司介紹

信紘科是台灣一家提供循環經濟綠色製程建廠解決方案的廠商。客戶群主要來自於半導體產業,包含台積電、力積電等知名大廠。根據 2023 年的資料,信紘科技單一最大客戶台積電的營收占比約為 55%。台灣同業公司包括:帆宣 (6196-TW)、朋億(6613-TW)、漢科(3402-TW)、銳澤(7703-TW)。

目前的成長動能

全球半導體產業擴廠需求持續增加,尤其台灣作為全球重要的半導體生產基地,晶圓廠持續投資,帶動廠務供應系統整合的需求。信紘科明確把握了 2024-2025 年的建廠需求,以主系統統包方案 (turnkey) 服務關鍵客戶,衝刺營收。

不只是台灣,國際半導體大廠未來在建廠的時候,都會將氣候變遷與能源管理、水管理、廢棄物管理、空氣污染防制列考慮在內,信紘科的綠色製程解決方案,包含製程機能水供應系統、製程廢液回收等,正好符合此一趨勢。

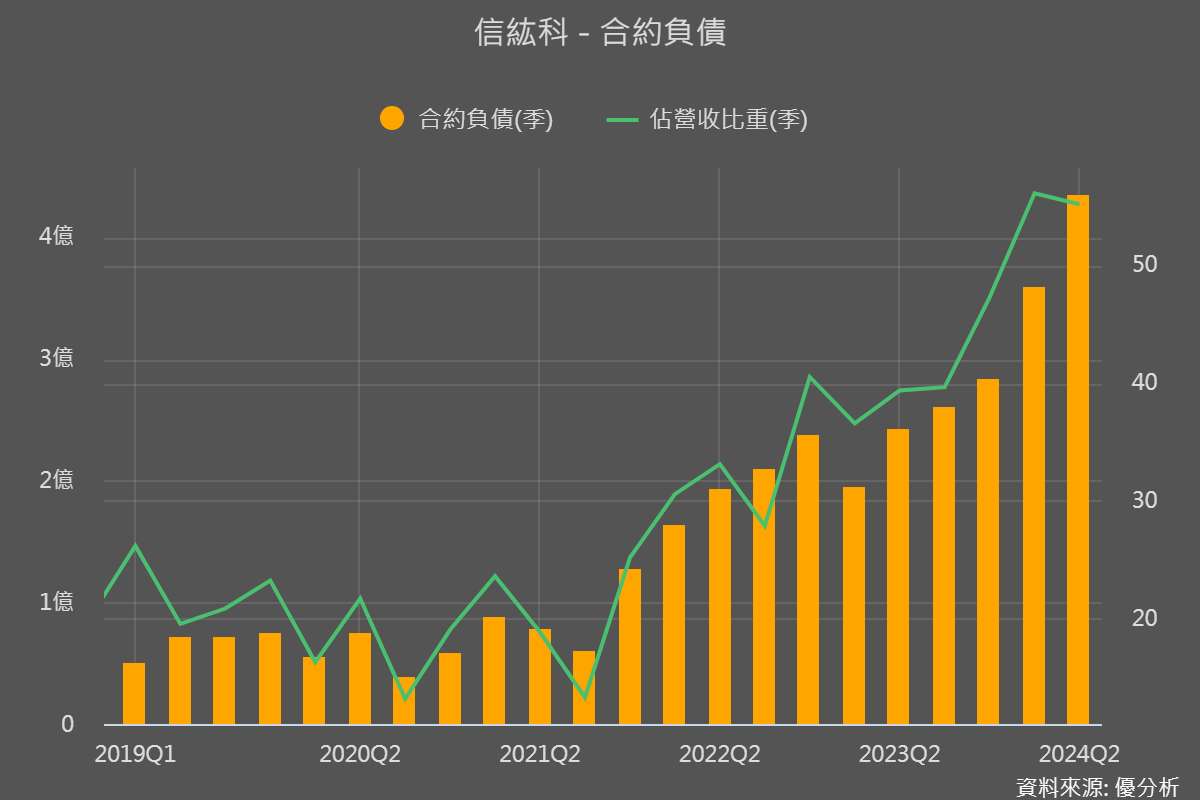

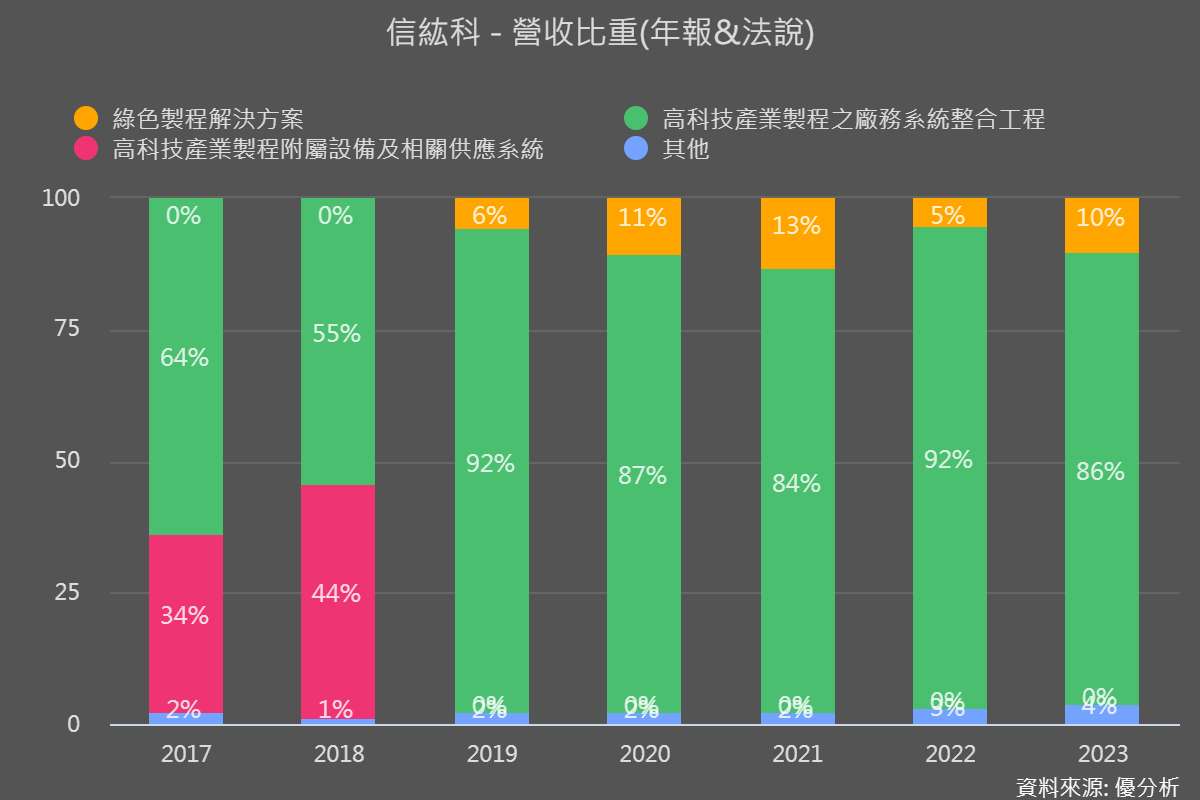

公司打算從原有客戶中,賺取更多營收,進而推動未來增長,而且已經有實績。2023 年全年綠色製程解決方案營收為 2.48 億元,佔總營收 24.13 億元的 10.28%。這種需求會應用在半導體製造、晶片封測、光電/面板等產業,因此未來前景光明,這也凸顯了在同業之中信紘科獨家特色,也成為後續最大關注重點。

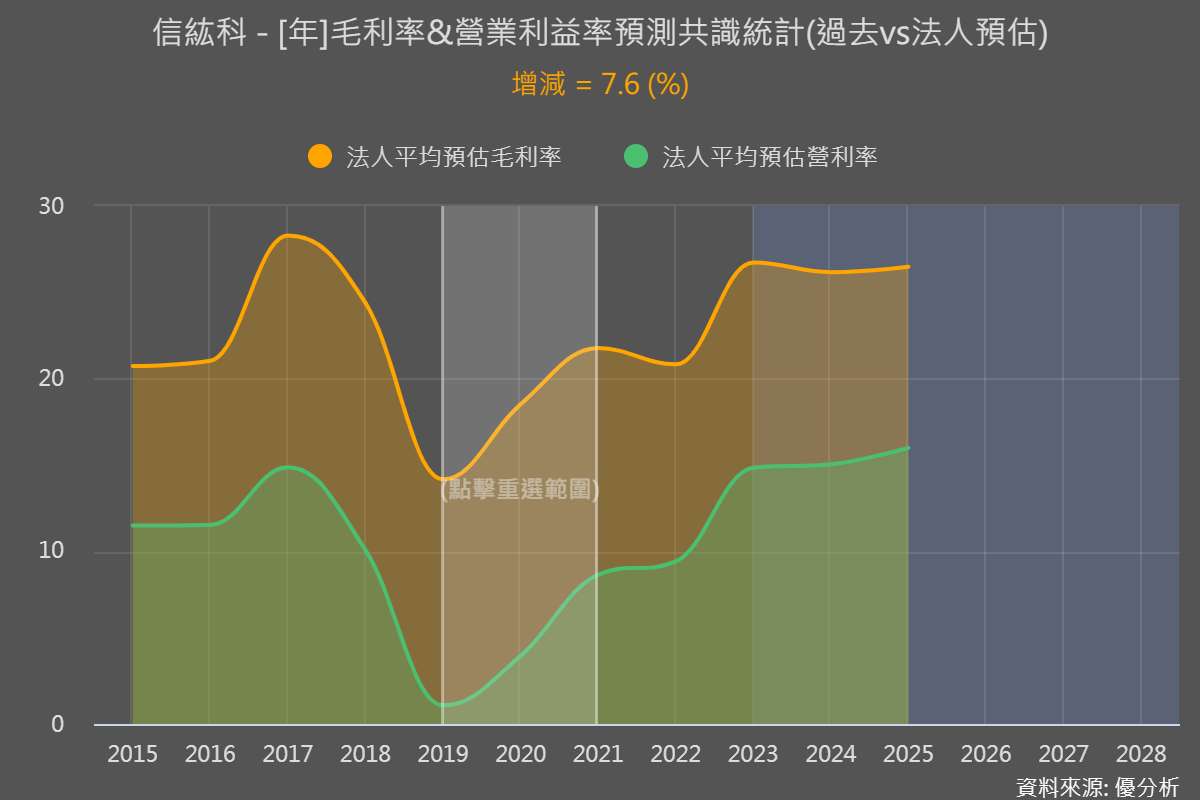

由於這是公司高毛利率的產品類別,預估區間在20至25%之間,能為公司帶來更高的盈餘成長率。根據優分析統計,法人平均預估2024年毛利率26.17%,略低於去年的26.73%,主要因為今年是一般廠務工程營收認列的大成長期,稀釋掉綠色製程的營收占比變低,也因此,當景氣高峰過了之後,未來的增長驅動力將落於綠色製程的獲利貢獻上。

綠色製程的獲利貢獻可於2023年的營運狀況看出來,去年營收衰退2.19%,可是當年度本業獲利卻大增了54.06%,就是因為當年度的綠色製程占比從前一年(2022年)的5%提升至10%。再往前回溯一些,2020至2021年綠色製程占比也偏高,那段時期的毛利率也是走揚(見下圖二),可見其業務對公司獲利貢獻的顯著性。

未來的成長動能

拆解了公司獲利的驅動因子後,就能更清楚看到未來成長的兩個關鍵:

-

一個是高毛利率的綠色製程的推廣進程。

-

另一個是整體半導體景氣,也是最需要注意之處。

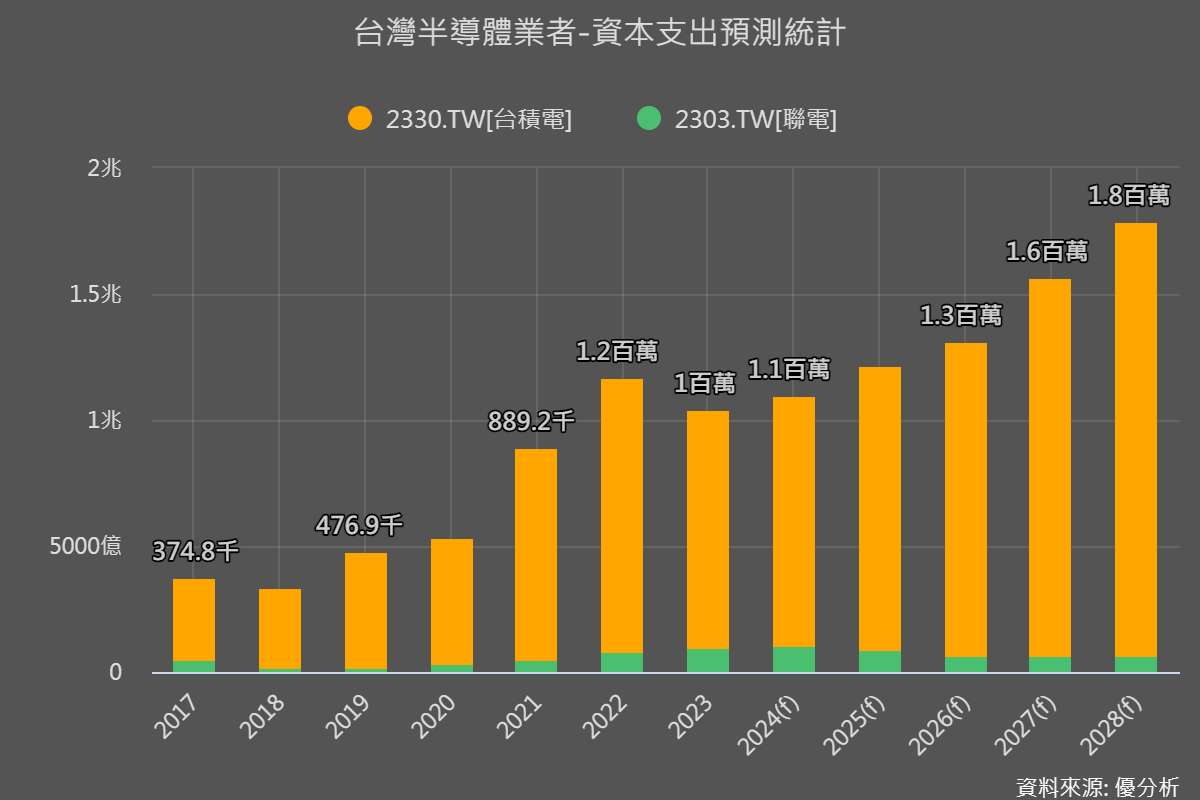

由於公司最大客戶為台積電,而台積電未來資本支出是全球目前最積極且明確的一家廠商,如下圖所示,目前市場認為到2030年之前台積電的資本支出都不會停止,而台積電肯定朝向綠色製程走,對於信紘科的前景有利。

但需要注意的是,台積電的資本支出增加主要是在先進製程的設備機台上,這並不一定代表信紘科的展望。廠務工程廠的營收來源主要在於客戶「新設廠房」的時候。

因此,即使大客戶是台積電,公司建廠的收入仍將具有週期性,早期的擴廠幅度高,後期會慢慢縮小。根據台積電的規劃,2026年之前都是大量建廠期間。但之後就可能要看到時候的狀況而定,目前仍有變數。

信紘科2023年在美國和日本設立了辦公室,目標為台灣及海外半導體廠商提供統包服務(turnkey),其實指的就是台積電,否則日本與美國半導體公司在當地都有配合廠商,信紘科應該是不太有機會爭取到太多訂單。

以下整理了台積電的建廠規畫:

1.美國廠計劃

台積電在美國的設廠計劃受到政府的大力支持,並與當地工會合作。根據最新的報告,台積電計劃在亞利桑那州建造三座廠房:

-

第一座廠房:預計在2025年上半年開始量產4奈米製程技術。該廠房的建設遇到了一些挑戰,主要是因為半導體設施中熟練安裝設備的專業人員數量不足,台積電已派遣台籍人員赴美實施培訓。

-

第二座廠房:將生產2奈米和3奈米的晶片,計劃在2028年開始大規模生產。這意味著與法人的預期相比進一步延遲,因為法人原本預期其第二座美國廠將在2027年底進入量產階段。

-

第三座廠房:計劃在2030年底前建造。

台積電將獲得高達66億美元的補貼和高達50億美元的CHIPS法案貸款,用於亞利桑那州的廠區擴建。亞利桑那州擴建的總資本支出從之前的400億美元增加到650億美元。

2.歐洲廠計劃

台積電在歐洲的設廠計劃主要集中在德國德勒斯登,與羅伯特博世(Robert Bosch GmbH)、英飛凌(Infineon Technologies AG)和恩智浦半導體(NXP Semiconductors N.V.)共同投資成立歐洲半導體製造公司(ESMC)。該計劃依據《歐洲晶片法案》的框架制定,總計投資金額預估超過100億歐元。該晶圓廠將由台積電營運,計畫興建的晶圓廠預計採用台積電N28、N22平面互補金屬氧化物半導體(CMOS),以及N16、N12鰭式場效電晶體(FinFET)製程技術,月產能約40K片12吋晶圓,將支援汽車和工業市場中快速成長的未來產能需求。該廠預計在2024年下半年開始興建,並於2027年底開始生產。

3.日本廠計劃

台積電在日本的設廠計劃主要集中在熊本:

-

第一座廠房:主要製程為N22/28和N12/N16,JASM晶圓廠初期採用22/28nm製程提供專業積體電路製造服務。該廠房已在2023年完工,2024年4月投產並自2024年12月起出貨。資本支出從原訂約70億美元拉升至86億美元,月產能也從最初目標45K片提升至55K片12吋晶圓。

-

第二座廠房:計劃於2024年底開始興建,預計在2027年底開始營運。JASM的總投資金額將超過200億美元,兩座晶圓廠每月總產能預計超過100K片12吋晶圓。

4.台灣廠計劃

台積電在台灣的設廠計劃主要集中在先進製程的擴充:

-

-

竹科寶山二期Fab 20:N2製程的主要生產基地,第一期預計在2024年開始風險性試產,2025年開始量產。第二期目前正在興建中,預期將在第一期量產後逐步開始進入風險性試產及量產。該廠區為四期規畫,後續並將擴至中科,共計有六期的工程。

-

南科晶圓18廠:N3製程將邁入量產以及後續擴充。

-

注意到很多廠房都是現在開始建設,2027年底完成,將安裝的時程往前推算一年來看,台積電這邊的商機大概目前只能看到2026年,後面則是斷斷續續的情況。

半導體景氣波動

由於台積電並非信紘科唯一的客戶,還有至少一半的營收是來自其他半導體廠商,因此公司的營運狀況仍與整體半導體景氣息息相關。

在半導體景氣良好的時期,其他半導體企業的設廠意願也會增加。然而,當市場轉冷時,這些建廠需求也會相應減少。因此,信紘科的短期營運表現很大程度上取決於整體半導體市場的變化。

台積電的部分,市場早已確認,但半導體支出的景氣變化,則大家都還在觀察。

根據SEMI的最新預測,2024年半導體市場預計將比2023年增長16%,營收預計達到6112.3億美元,但注意,這一增長主要歸功於記憶體部門的改善,泛用半導體的成長率是不佳的,要等到2025年才有機會出現較高的增長率。

不過可以從眾多訊息中察覺,其實除了台積電以外,其他廠商對於將來泛用半導體的需求是保守的,主要的建廠驅動力還是來自於各國半導體本土化的政策,但是如同以上所說的,信紘科的大部分客戶是台灣半導體業者,全球資本支出增加不一定直接帶動其營收成長,公司業績更多還是取決於其他台灣客戶的設廠計畫。

因此,儘管公司前景大好,成長過程中也並非沒有變數。如果將來其他半導體客戶如力積電(6770-TW)也積極設廠,那麼商機就有機會變大,否則就目前情況來看,這些商機還相對零星且有限,成長動能主要還是依賴台積電的設廠情形。