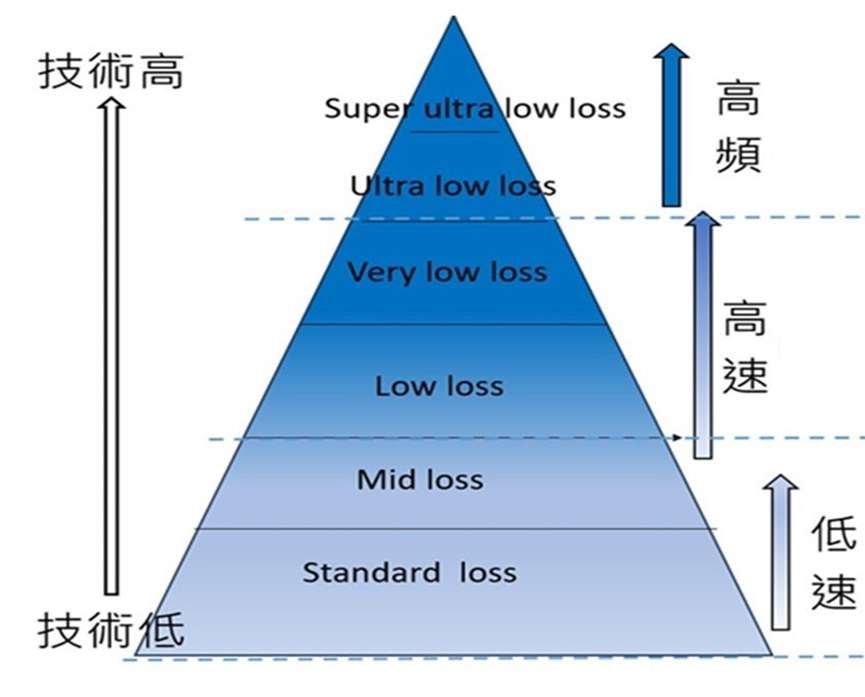

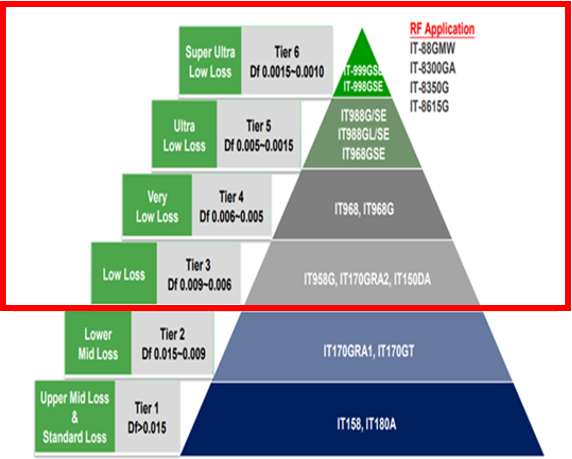

隨AI PC對於傳輸要求日漸提高,能夠承載耐高溫且低損耗的CCL 成為AI PC的首選,而目前等級將朝向 M4 low loss以上靠攏。

圖片來源:聯茂法說會

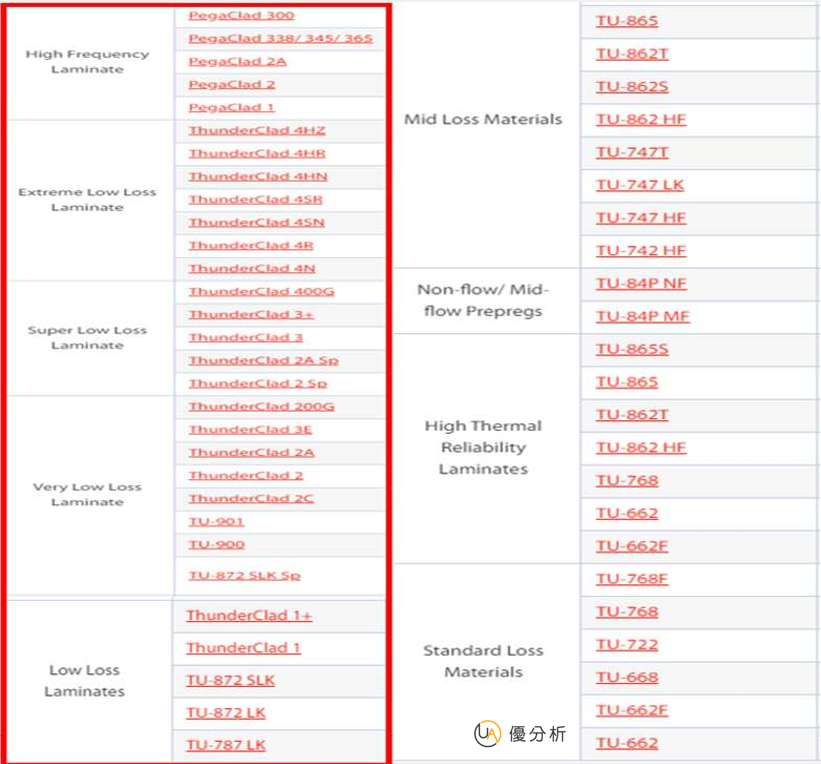

而Low Loss以上等級的CCL屬於高速部分,在高速CCL的DF值必須小於0.01,所以我們針對台廠CCL三雄的產品等級來做分類,看看他們在Low Loss以上的產品占比狀況。

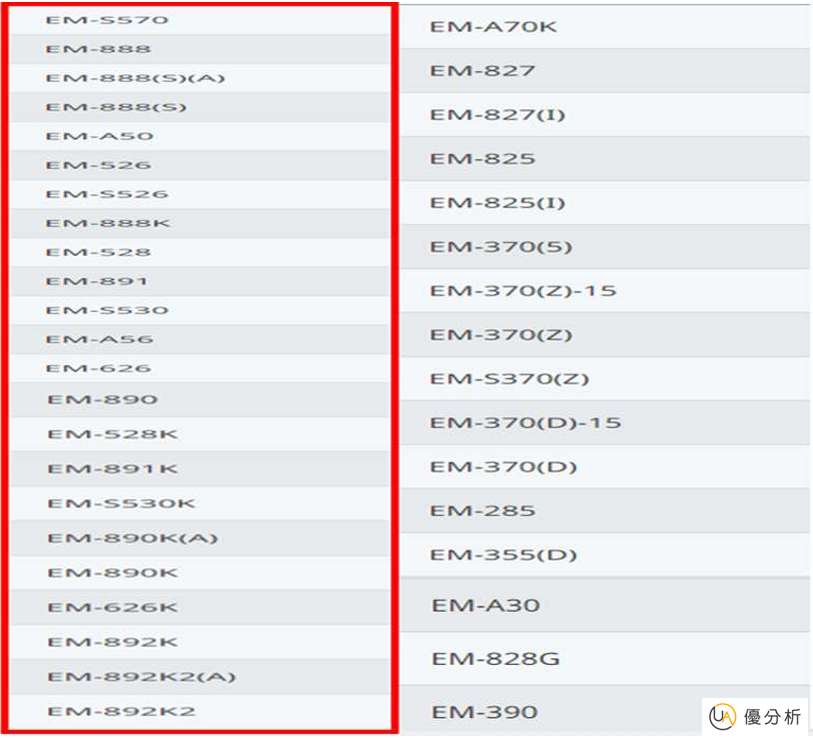

首先我們可以看到台光電在Low Loss以上等級的商品有23項,以下等級則有16項,整體仍然以高等級占比較重(紅框處)。

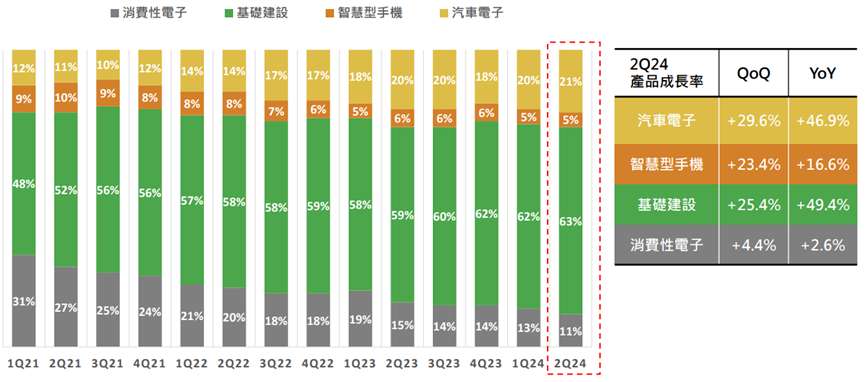

台光電2Q24營收占比中,基礎建設55-60%(包含伺服器、交換器與低軌衛星),手持式裝置25-30%,車用工業其他10-15%,第二季稼動率93%,第三季稼動率將滿載的主要原因為800G第三季開始量產與伺服器的提升,另外手機部分也會成長,而車用相對第二季下滑,整體毛利第三季比第二季好。

接著台燿的部分Low Loss以上等級的商品有30項(紅框處),以下等級則有24項,屬於產品多元性較高數量也最多的公司。

目前台燿以M8成長動能最強勁,也由於產品較為多元,在M6以上將供不應求,M6以下則會供過於求,所以銅價漲價幅度主要反應在M6以下。

聯茂部分Low Loss以上等級的商品有10項(紅框處),以下等級則有4項,相對來說產品數量較少,未來在供給與選擇上相對較少。

圖片來源:聯茂法說會

我們由聯茂的營收占比可以發現,2Q24的成長當中以車用與基礎建設兩項成長最大。

圖片來源:聯茂法說會

過去在伺服器高階領域當中,台光電受惠最大,而來到了終端,台燿與聯茂則有機會受惠,其中又以台燿因為產品較為多元化數量選擇也較多的關係,有望從中勝出。