之前我們提過了本益比估值, 那麼有些不適用本益比的虧損股或是景氣循環股,我們則介紹了另外一種方法使用股價淨值比。

但是這兩種方法其實都不太能去估值一種類型的股票:成長股。

為什麼要用本益成長比?

有的人可能會疑惑為什麼?

其實是因為成長股在高度成長的初期時,由於股價領先反應的特性,往往本益比會衝得超快又超高,而且常常會突破過往的本益比歷史區間上緣。

這就讓如果只看本益比去估值的投資人往往容易有錯估,而失去投資機會的可能。

所以今天就要來跟大家介紹另外一種考慮了未來成長率的估值方法:「本益成長比」

本益成長比介紹:

本益成長比(PEG)公式=本益比/成長率。

在使用本益成長比時,我們本益比的預估跟之前一樣,要留意使用的是未來的EPS而非過去的EPS,而在成長率的部分除了可以參考整個產業的成長率之外,也可以參考法人預估的成長率或是公司的指引。

當股價為100元,EPS為5元時,這樣子的本益比是100/5=20(倍)。

那麼如果該間公司的未來成長率為10%的時候,那麼根據本益成長比的公式(PEG):本益比20(倍)/成長率10%(請去掉%)=2(PEG)。

那麼就算知道數字是2又如何?

其實接下來就是要來談到本益成長比的解讀了!

在本益成長比中,當PEG為1時,表示本益比與成長率是一樣的,那麼代表目前的股價已經充分反映了未來的成長率,所以股價目前就是處於合理狀態。

而這套方法最早的提出者吉姆·史萊特(Jim Slater)則是認為PEG要低於0.75才算低估,甚至是低於0.66。

而一般來說當PEG >1.2倍時,就已經算是高估!

所以以上述例子來說,需要20倍成長率才算合理的股價,如果投資人只看到10%成長率就買進(PEG=2),那麼就是買貴了的意思。

不過還是要提醒一下,PEG並非越低越好,還是要留意到整個產業的狀況哦!

*這點根本益比有異曲同工之妙,之前有舉過本益比步是越低越好的範例,有興趣的朋友可以看以下文章。

那麼接下來用一個範例來帶大家了解:

我們先來看一下權值龍頭台積電,究竟台積電適不適用本益成長比呢?

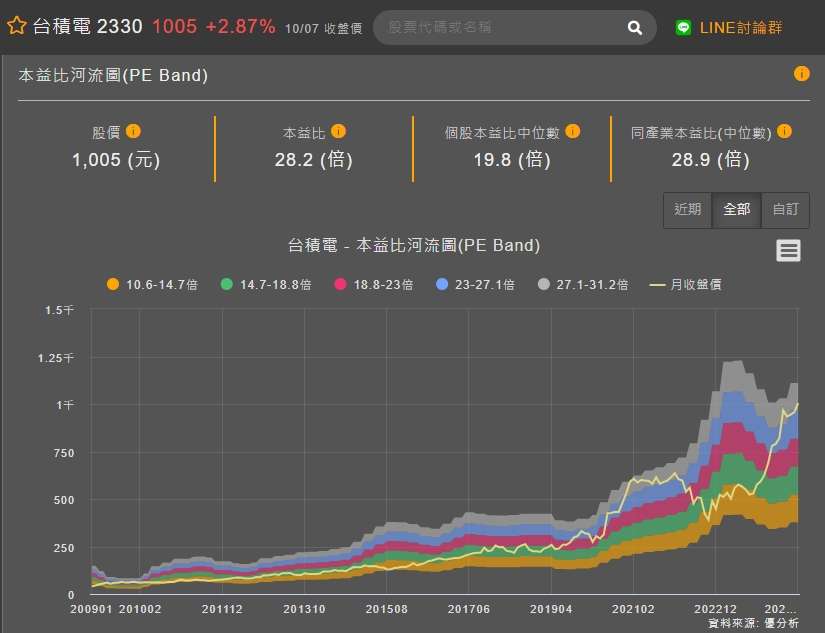

透過本益比河流圖中可以看到,台積電的股價現在基本上就是一直往上走,呈現在高本益比的圖中就是持續往歷史本益比上緣去攻擊。

可以看到,有別於過去2019年以前,台積電始終都維持在紅色區間的本益比下,現在的台積電絕對屬於高成長性的股票之一。

(圖片來源:優分析產業數據庫)

且目前以法人估到2027年的EPS來看,EPS都仍然是持續成長,到2027年的年複合成長率為:21.3%。

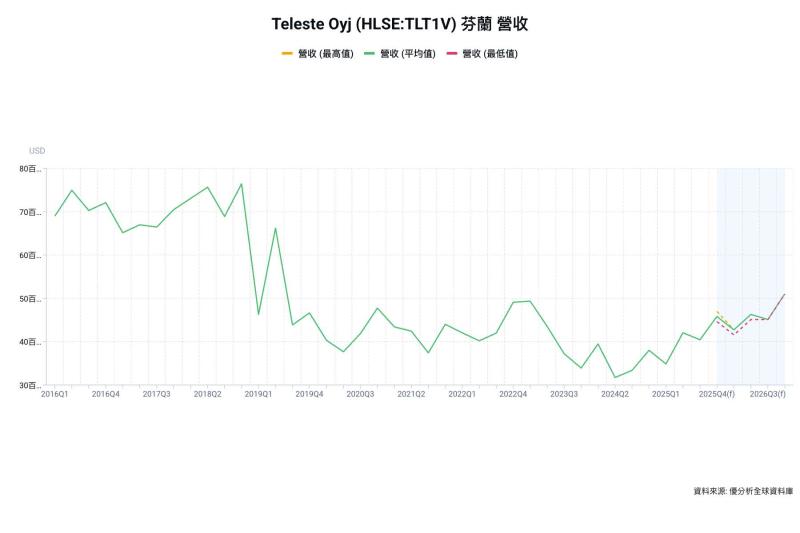

(圖片來源:優分析產業數據庫)

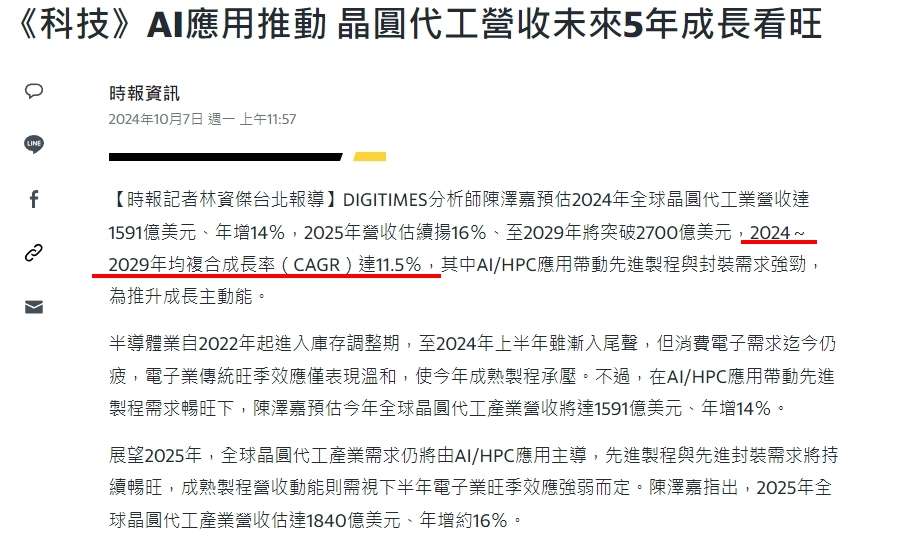

而且台積電還優於整個產業的成長率11.5%。

(圖片來源:時報資訊、新聞)

那麼透過本益成長比公式來計算,法人預估今年EPS:42.7元,目前股價1005等於本益比為:23.53。

而根據法人預估的未來3年年複合成長率來看21.3%,

23.53(本益比)/21.3(成長率)=1.10(PEG)。

目前台積電的本益成長比為:1.10,還沒有到昂貴價的地步哦。

而且明年EPS會持續往上走,也意味著等到市場開始用到明年的EPS預估時,本益比會下修,相對現在來說,PEG應該連1都還不到。

所以看完這個例子,你還會覺得1000元的台積電很可怕嗎?

不過舉這個例子,也不是要跟大家說可以買進,而是因為以(今年)來說,的確台積電反映到1000元是很合理的,至於明後年還能不能維持這樣的成長性,或是成長性是否會下修或是上修,就交給各位投資人去追蹤判斷了。