10/11直播內容QA:

1.如果一間公司的業外經常是虧損的,那麼我們跑折現時,僅以本業EPS來做,會不會有另外一種高估的偏誤呢?

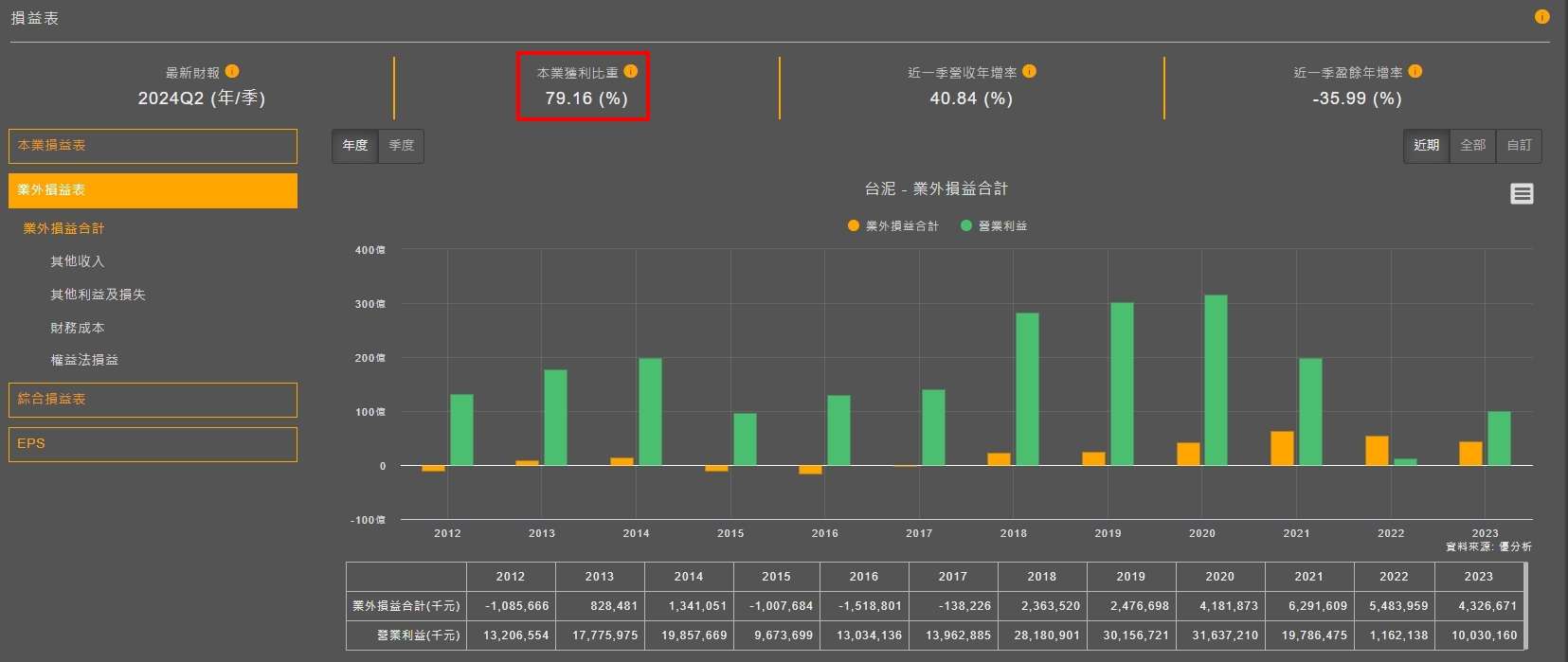

有可能,首先我們在選股時要先留意,公司的業外獲利佔本業的比重。

*個人認為超過30%就算高,但也是要看公司型態(像是有的關聯企業持股比不到50%,可能就會認列在業外。)

這個可以在哪裡查詢?

透過損益表選單點進去後,就能找到本業獲利比重。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

首先我們在看本業獲利與業外獲利時,可以先去觀察業外性質到底是比較常態性的?或是單一一次性的?

舉例來說,像是處分金融資產或是固定資產這種就屬於一次性質的並非常態性,但如果是像問題中常態性業外虧損的,那麼當然在給EPS的時候自然就要抓一下過去常態大概都會吃掉多少的本業獲利,所以在給估值時,就要給的保守一些。

不過法人在預估EPS的時候,其實大多也會考慮到長年的稅後淨利率,所以考量其實長年業外虧損這塊的EPS還是以法人估計的為主,如果公司營運是不如法人預期,那麼你在看這間公司時,自然也得去下修EPS了。

而前面也有提到,有些轉投資企業因為持股比例沒有高於50%,不用合併報表,這樣的子公司也是認列在業外,這部分就要另外觀察子公司狀況。

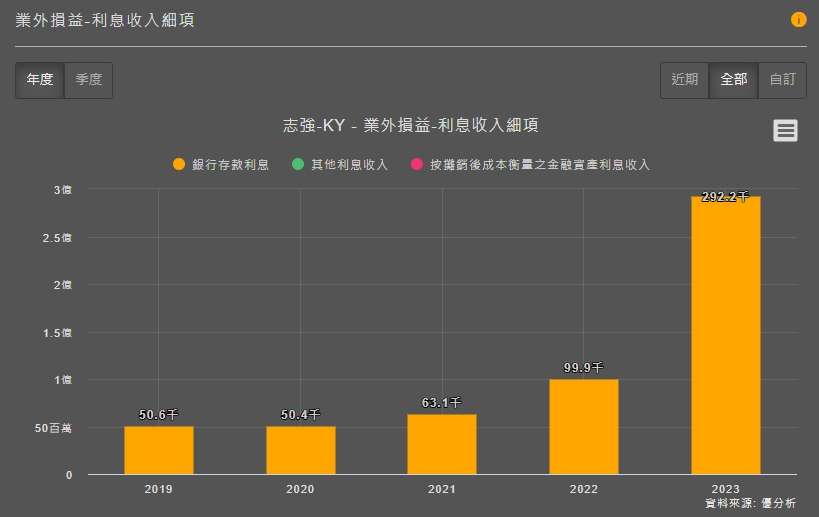

如果想要更進一步的觀察業外損益,可以透過優分析產業數據庫內的:業外分析選單,去觀察業外細項。

(圖片來源:優分析產業數據庫)

舉例來說,近期看到很有趣的志強-KY(6768),如果只看他的2023年本業EPS其實只有:1.75元,但2023年EPS其實是:2.78元。

(圖片來源:優分析產業數據庫)

當時看到這個有趣現象,我就有特別去看一下志強-KY的業外獲利,志強-KY,有一個特點跟別家製鞋廠不一樣就是他的公司現金特別多,而且光公司的銀行利息,就可以貢獻1元多的EPS,那麼像是這個特點,只要公司的帳上現金一直維持健康水準,那麼這個銀行利息就會是一個常態性的業外收入。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

*目前2024Q2志強-KY(6768),帳上現金為歷史高。

2.可以看一下金寶跟泰金寶展望嗎?

觀看文章↓↓↓

【代工廠】金寶(2312)-切入伺服器、低軌衛星! 這(指標)創新高!?

3.可以看一下華孚展望嗎 這幾個月營收越來越差

觀看文章↓↓↓

【車載機構件】華孚(6235)-營收一直衰退!後續到底怎麼看?

4.請問像采鈺這樣的公司,是很高本益比的公司,估值的第一個通常要用多少EPS比較適合?

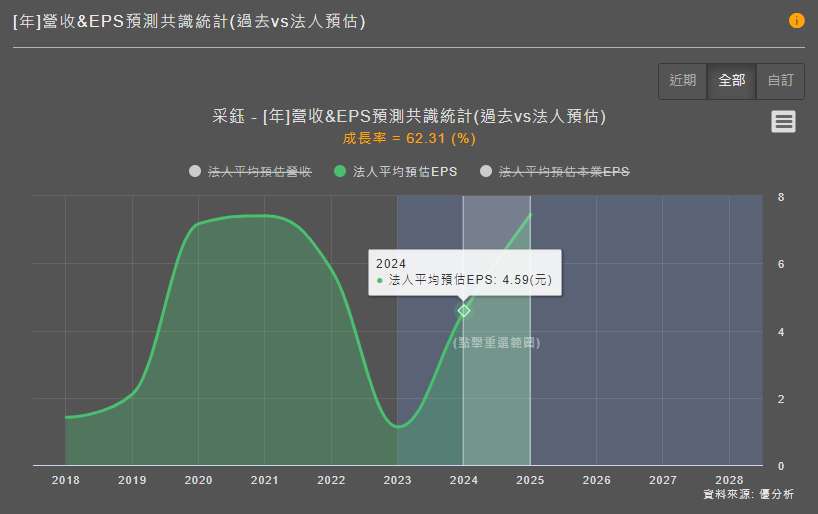

可以先參考法人是如何預估的!

舉例來說法人預估采鈺的EPS今年為:4.59元。

(圖片來源:優分析產業數據庫)

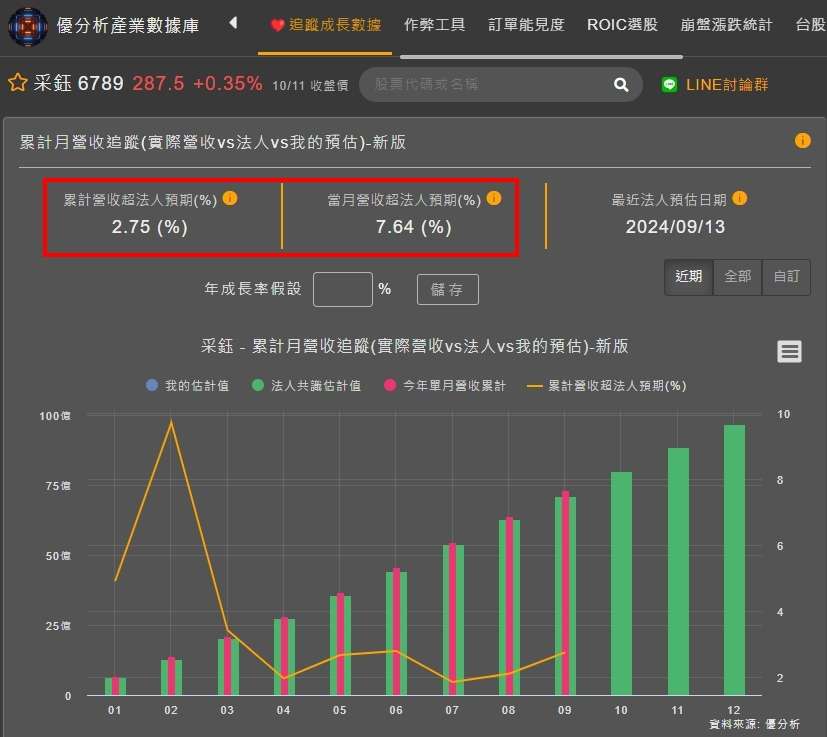

那麼此時我們就要先去思考,法人預估的EPS到底能不能達標?目前是優於法人預期還是低於法人預期?

從追蹤成長數據來看,目前采鈺的營收為優於法人預期的狀態。

(圖片來源:優分析產業數據庫)

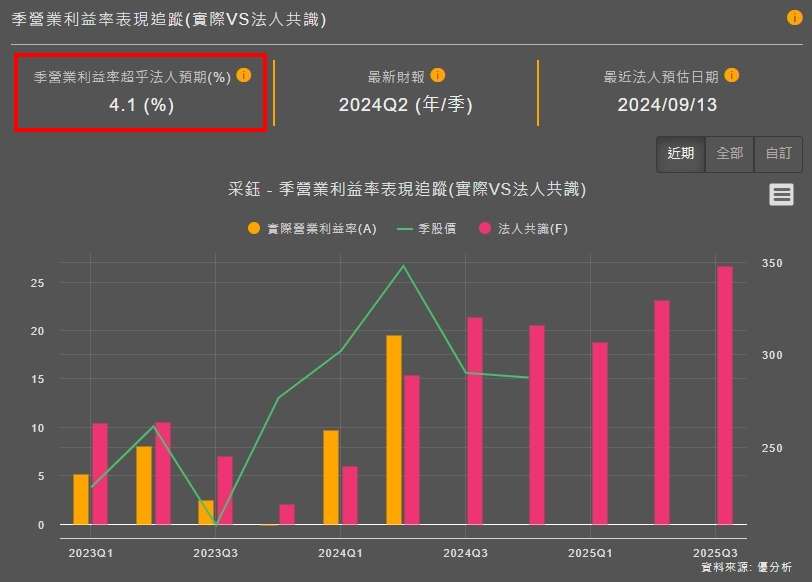

另外在毛利率以及營益率的部分也都優於法人預期。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

所以目前從營收、毛利率、營益率三方面來看,都是有優於法人預期的情況,代表法人預估的EPS采鈺是很有可能達到的,那麼我們此時就已經可以確認法人估的EPS數值是具有參考性的。

另外個人認為這個題目的另外一個問題應該是想問,這麼高本益比的公司,到底要怎麼看?

畢竟知道要看法人的EPS預估後,其實還是想知道為什麼他能夠享有這麼高的本益比原因吧?

其實高本益比的股票,通常都要具備高成長性或是高成長的題材性,這樣市場才能認同他的高股價。

像采鈺,我有特別把第一張采鈺的圖片用2024年與2025年累計成長率的計算,可以發現法人對采鈺的看法是明年EPS預估還能比今年成長62.31%。

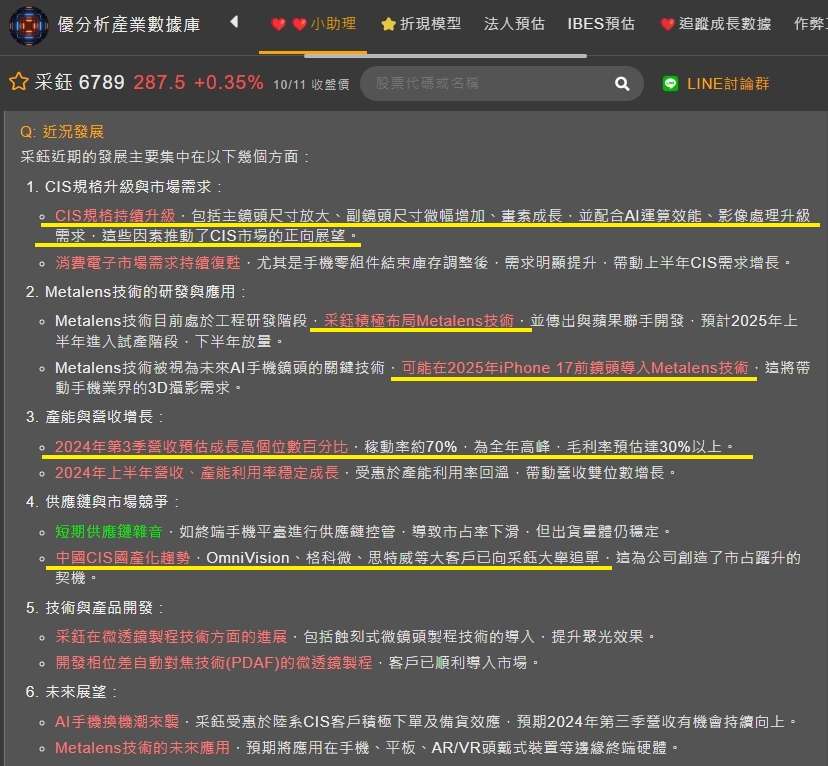

所以我們就要去知道,法人到底為何會那麼看好?

這部分其實透過小助理的功能就能可以知道原因!

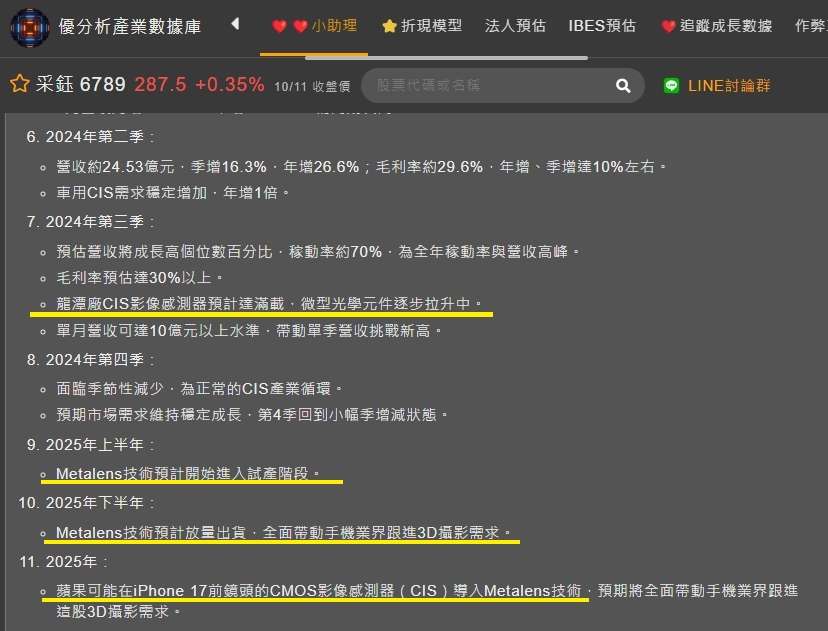

在下圖中的小助理主要有提到幾個重要點:

1.CIS規格持續升級

2.采鈺積極布局Metalens技術,且在2025年iPhone 17前鏡頭可能導入Metalens技術,這將帶動手機業界的3D攝影需求。

3.目前稼動率70%,在中國CIS國產化的趨勢下,大客戶已向采鈺大舉追單。

並且可以配合時間表,若這些因素均有照著時間表發展,加上營收成長率是持續往上走的情況(畢竟明年是大成長,營收一定要有表現),那麼采鈺就有持續追蹤的價值。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

5.請問如何判斷景氣是處於上行或下行階段,什麼時候反轉?

跟大家分享一個網站,是台灣經濟研究院寫的總體經濟預測,分別會在1/4/7/10月更新

除了台灣,他有很貼心的把各國的狀況都寫進去,大家可以在依照裡面內容提到的一些像是CPI、失業率、PMI等指標做逐月觀察,不過常看的內容主要不是會用到優分析的產業數據庫模組,所以就不在本篇多做探討。

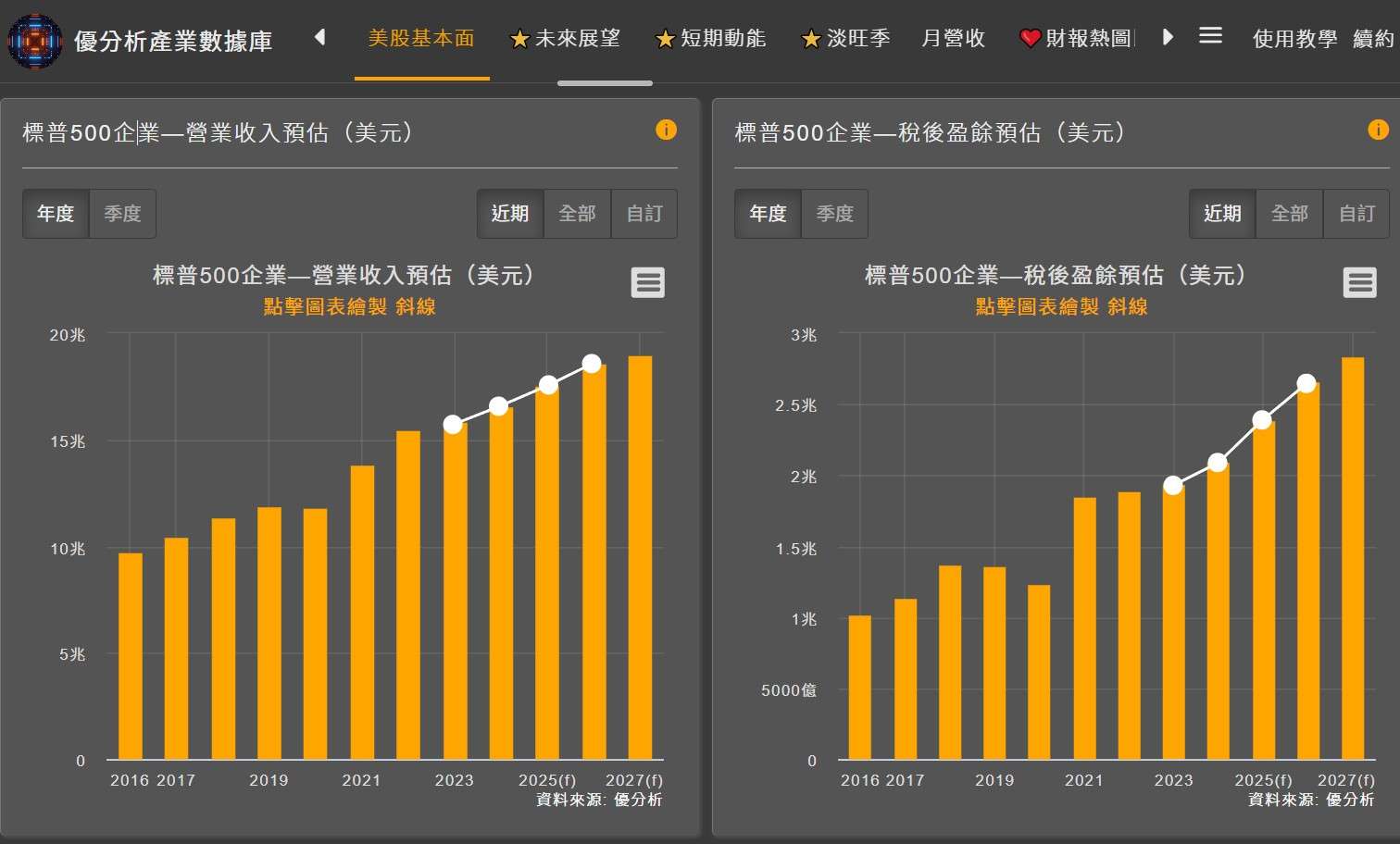

不過這裡還是要跟大家分享一下在數據庫中,其實也是可以去知道法人是如何去看未來的整體市場展望!

在美股基本面的頁面中,我們可以找到法人對未來標普500公司的收入預估,基本上也可以認為是基本面的整體走勢。

(圖片來源:優分析產業數據庫)

畢竟如果經濟狀況好,是上行的階段,那麼自然也會反映在公司的企業獲利上!

可以看到上圖中白色點的部分是持續成長,雖然這是預估,但若是有不如預期的情況時,當然預估也會跟著下修。

舉例來說,若是下圖中的2025年成長率從14%下修到7%,那麼自然也就意味著法人對於未來S&P500企業未來的獲利狀況看淡,那麼當獲利跟不上指數的成長時,自然指數也就容易被下修了!

(圖片來源:優分析產業數據庫)

以上就是上周五10/11的QA問答,在問題2與3的金寶與華孚的部分,之後會在寫成文章更新。