之前有跟大家分享過折現模型最常用的第一種方法:正估。

而今天就要來跟大家分享第二種方法:反推。

正估的成長率主要是從:產業成長率、法人預估成長率、內部成長率等三種方法來給,這種方法估出來的股票價值往往不會與目前的股價相同。

而反推的話則是要反過來,EPS數值一樣可以參考法人的估值,如果(真的)沒有法人估值就用近四季的EPS吧。

舉例來說:

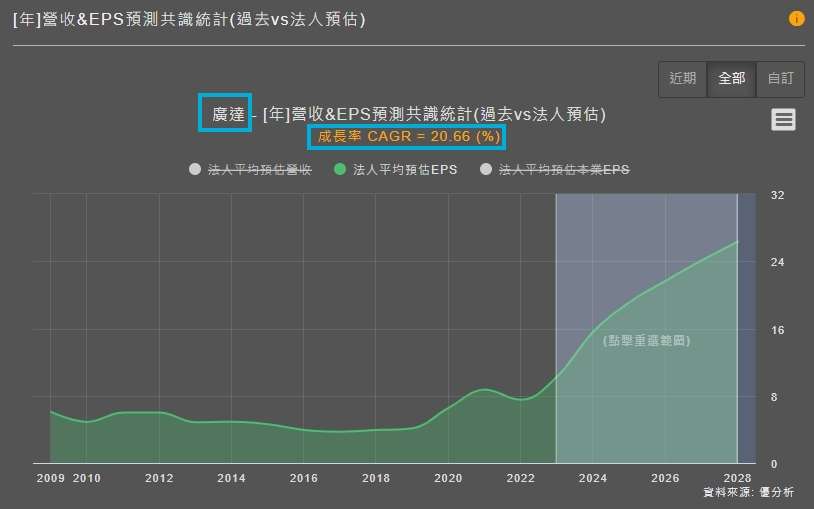

像廣達(2382),EPS我們使用法人預估的今年值,而我們的目標就是要把(左邊)黃色框的1~5年成長率跟(右邊)黃色框的股票價值去對齊目前的股價。

(圖片來源:優分析產業數據庫)

對齊之後,我們就可以知道,目前市場所認為的廣達隱含成長率為:11.8%。

那麼知道市場現在怎麼看之後,我們就可以去對比正估的數值。

像廣達的法人預估,1~5年成長率就為:20.66%。

比市場所認為的隱含成長率還高!

(圖片來源:優分析產業數據庫)

所以當未來廣達的獲利目標有走在法人預估的軌道上時,股價自然會往高成長率的方向靠近。

那麼只要後續營收能夠維持目前的成長速度成長下去,那麼股價自然也會往高成長率的估值方向靠近。

以上就是反推的重要用法!

反推法是幫助你去了解目前股價的成長率你認不認同!

以及去側面印證目前市場上所反映的成長率狀況!

舉例來說:

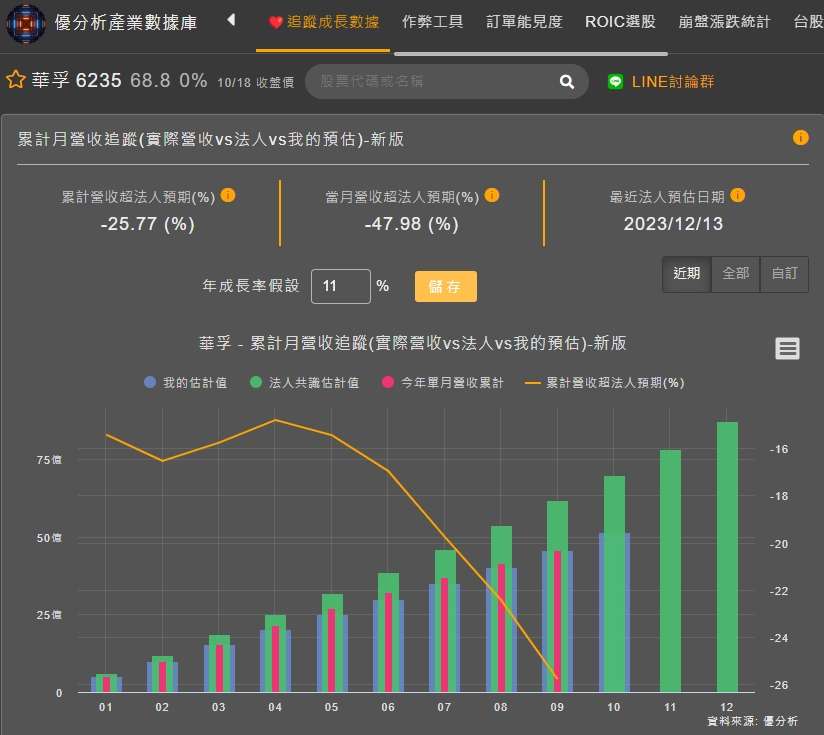

像是華孚(6235),他的追蹤成長數據就特別的爛,當月營收甚至比法人估的還要低-47.98%,不過這也是因為法人已經很久沒有更新這一檔標的的報告。

(圖片來源:優分析產業數據庫)

另外透過法人預估EPS可以知道,目前到Q2,華孚的EPS比法人預估的還要更低-37.7%。

而目前最新的7/8/9月營收也加大年減的幅度!

(圖片來源:優分析產業數據庫)

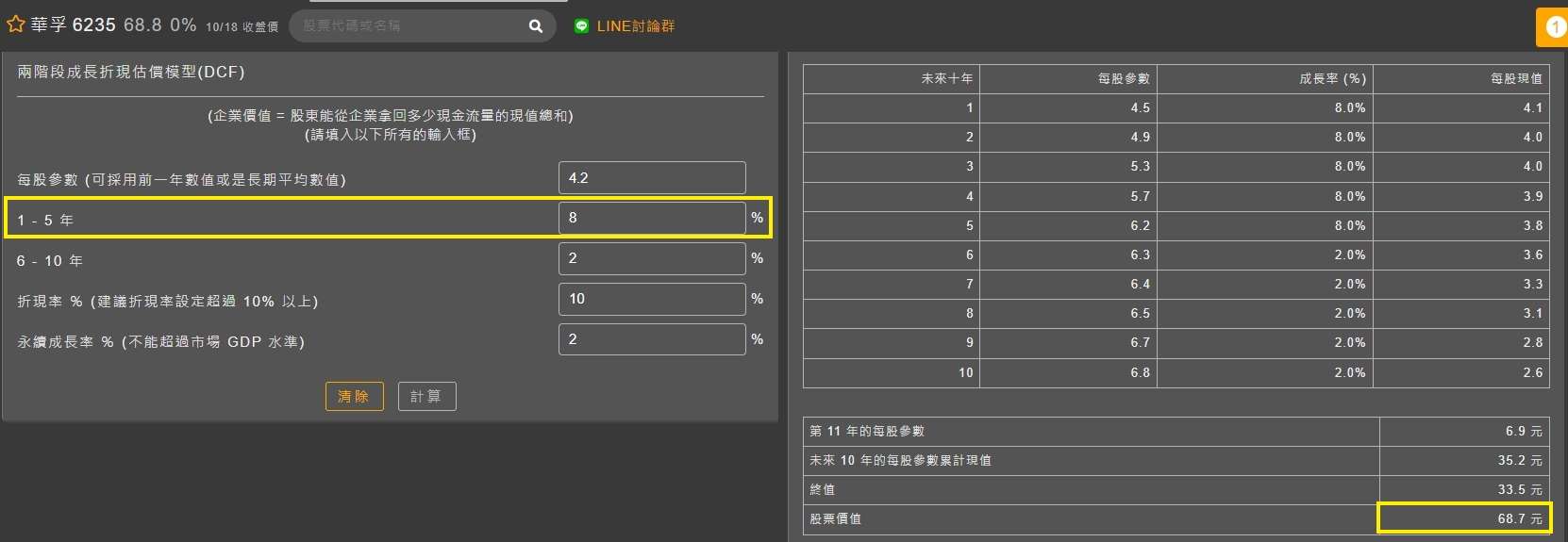

所以根據法人預估的EPS:7元來計算衰退,保守算比法人預估約衰退40%,等於今年華孚的EPS大約為:4.2元,那麼此時我們就可以透過反推法知道,目前其實市場大約是反映到8%的隱含成長率。

(圖片來源:優分析產業數據庫)

那麼此時去比對追蹤成長數據的成長率你就能知道,華孚現在大概是反映到11%,其實差不了多遠!

而且這也說明了其實市場是很有效率的!

你可能會說,11%不是比8%還多嗎?

對,但若是後面華孚的營收仍然不如預期,且年減幅度擴大,成長率自然會往8%靠近。

所以當何時營收不再衰退,或是市場跌到一個不合常理的地方時(如:8/5),就會是投資人值得留意的時候了!