對於大幅擴廠,市場怎麼看待?

市場通常對大幅擴廠這一舉動持正面態度,因為這往往意味著公司看好未來的需求。如果需求如預期般大幅成長,公司就能抓住這個絕佳的成長機會。然而,反過來看,當產能增加的幅度越大,需求必須同樣快速且大幅成長,才能填滿新增的產能。因此,大幅擴廠其實是一把雙面刃。

為了幫助大家更謹慎地評估其中的風險,我們以過去已經發生供過於求的ABF產業,欣興(3037-TW)為例,以下幾個思考點供參考:

一、資本支出佔營收比重

透過查看資本支出佔營收的比重,可以評估擴廠幅度是否過大,以及未來是否有可能出現供過於求的情況。當資本支出佔營收的比重(下圖中的綠色線)過高時,意味著公司正投入大量資金進行擴廠,這可能導致未來產能過剩,進而引發價格競爭,影響整體毛利率。因此,這是一個值得密切關注的重要指標。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

資本支出佔營收比重:

低於10%,幅度小,風險低

高於10%,幅度中,風險中

高於20%,幅度大,風險高

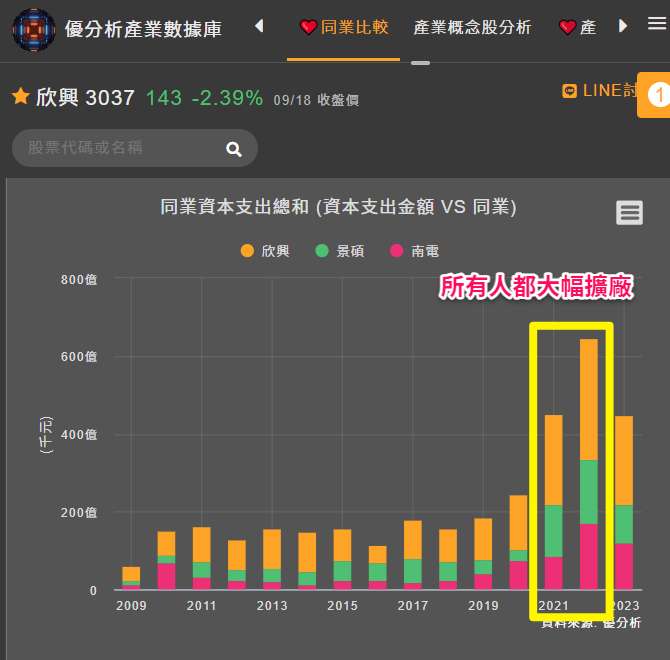

二、同業擴廠

如果同業都在擴廠,而且各家資本支出佔營收的比重都超過10%,這通常意味著風險正在上升。建議參考「同業資本支出」圖表,選擇要比較的公司,好更全面地評估風險。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

三、產業特性

假如是容易受景氣循環影響的產業,存在風險越高,擴廠後若遇到景氣下行,供過於求會更嚴重,甚至有可能要花五年以上才能填滿產能,那要如何判斷是否屬於景氣循環股,最簡易的判斷方法,看過去的『營業利益』是否忽高忽低,像波浪一樣的循環節奏。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

四、擴廠時間點

若企業選擇在景氣「連續大好」的時期進行擴廠,特別是對於景氣循環產業,同時符合這兩條件時風險越高。為什麼這麼說呢?因為景氣是循環的,當企業在景氣高峰時擴廠,等到新產線正式投入運營時,市場需求可能已經下滑,進入景氣下行週期。這將導致新產能無法充分利用,進一步影響公司的獲利能力。

五、參考歷史紀錄

確認該公司,甚至是同業過去的狀況。若過去資本支出佔營收比重大幅上升後,毛利率隨之嚴重下滑,這樣的情況出現得越多,風險就越高。這代表該產業特性容易因產能過剩導致殺價競爭,進而壓縮公司的利潤。透過參考歷史紀錄,可以幫助我們了解產業狀況以及可能的風險。

下圖欣興2011年資本支出大幅增加,2011年後毛利開始下滑。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

六、產業成長率

如果該產業的成長率並不高,例如只有 6%,但公司卻大幅擴增產能,風險相對較高。這意味著產業每年僅增加 6% 的需求量。除非你的產品具有獨特優勢,能從競爭對手那裡搶佔更多市場份額,否則新增的產能可能需要很長時間才能被充分利用,進一步影響公司的財務狀況。

以上六大思考面向提供給大家。