企業投入資產後,真的有在賺錢嗎?

企業經營時,常常需要投入大量資產,例如:購置設備、設廠、或建立庫存。這些資產是支撐企業營運的基礎,但我們該如何判斷這些資產是否「有效」的產生營收其實答案就是觀察:資產周轉率。

總資產周轉率:衡量整體資產的運用效率。

固定資產周轉率:針對固定資產的運用效益進行評估。

為什麼要關注資產周轉率? 因為要避免掉「資產堆疊」的陷阱!

資產堆疊 ≠ 經營效率提升

有時候企業不斷擴大廠房,購置設備,表面上看起來公司是在成長,但這些資產是否真正的有效產生營收?

若是資產增加,但營收增加幅度不大,其實也是代表了資產使用的效率低落,這會導致企業的可運用資金被大量固定資產綁死、折舊壓力增加、進而導致報酬率的下降。

所以只要瞭解這兩個指標,就能知道企業是否「物有所值」,而非只是資產堆疊的陷阱。

那麼總資產周轉率是什麼?

總資產周轉率=營收/平均總資產。

平均總資產=(期初總資產+期末總資產)/2

固定資產周轉率是什麼?

跟總資產周轉率有一個很相近的指標是固定資產周轉率,是僅考量到固定資產的部分,適合用在固定資產占比較高、或是若要驅動營收成長,很明確的是要依靠增加固定資產規模來去提升的產業。

固定資產周轉率=營收/平均固定資產。

平均固定資產=(期初固定資產+期末固定資產)/2

這是兩個都是衡量公司每單位(資產/固定資產),能創造多少營收的指標。

這樣形容大家可能會有點難理解,不過你可以想像成翻桌率的概念!

假設你開了一間餐廳,這間餐廳裡面有多少位置並不是重點,也不是越多桌子越好,關鍵是你的生意好不好!翻桌速度快不快才是重點!

桌椅=公司資產(廠房、設備、庫存等)

客人=公司營收(銷貨收入)

翻桌次數=總資產周轉率(資產被「周轉」、「利用」的頻率)

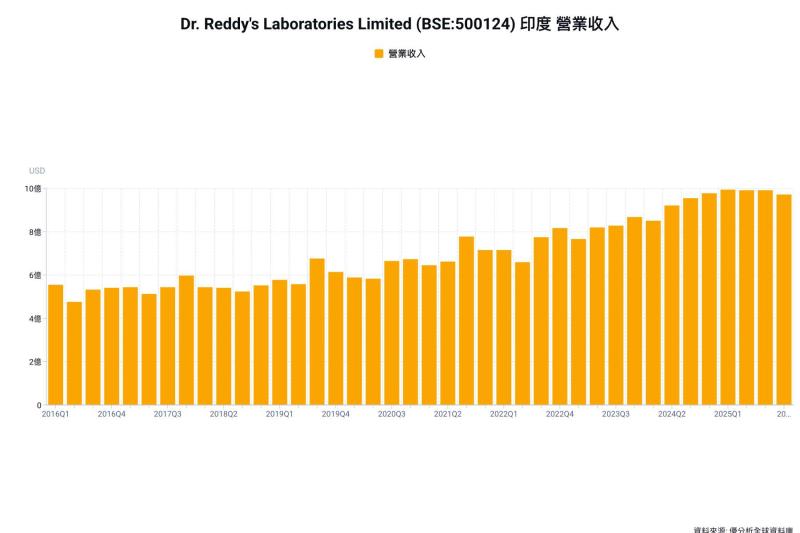

有兩家餐廳,菜單價格差不多、座位數也相同,唯一不同的就是只有「翻桌率」。那麼一張桌子能夠接越多的客人,所能產生出的營業額也就越高,所以資產使用的效率也就較佳。

反之就算是餐廳的桌子數量很多,但客人很少,根本就坐不滿,翻桌率很低,資產使用效率也就不好。那麼餐廳的房租、設備的成本攤銷壓力就會變大,進而壓縮獲利空間。

(圖片來源:優分析整理)

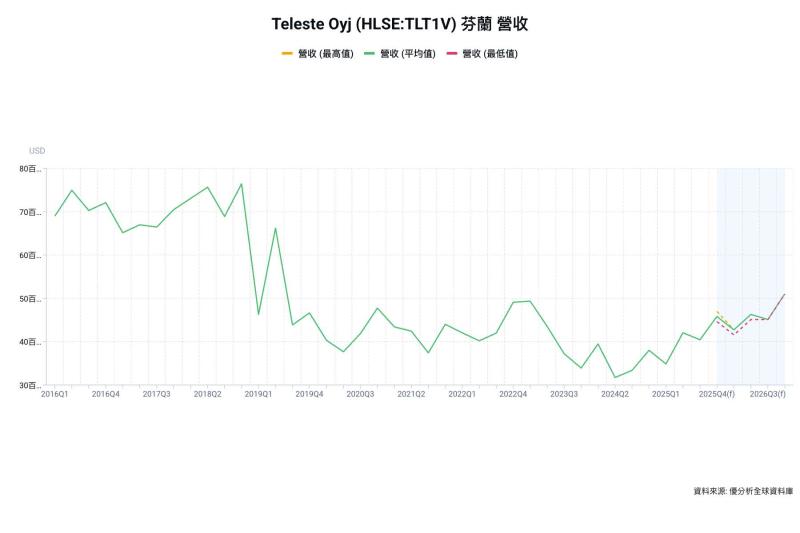

套用到企業的營收來看:

A公司總資產是:10億元、B公司也一樣是10億元,但A公司一年能創造15億的營收,總資產周轉率為:1.5次。B公司只能創造出8億的年營收,總資產周轉率為0.8次,那麼在企業的經營觀察上,A公司就明顯比B公司還要更有效率。

(圖片來源:優分析整理)

總資產/固定資產周轉率的迷思:

總資產/固定資產周轉率不一定是越高越好!

周轉率高只是代表企業的「經營效率」高,但未必等於「獲利能力強」

營收≠利潤

舉例來說,你開一家超市,商品便宜、賣得快,營收很大,總資產周轉率很高,但每件商品賺的毛利很低。

但你也可以考慮開一間精品店,客人雖然不多,營收規模不如開超市,但每件商品的毛利率超高,利潤很豐厚。

所以在評估企業時,不能只單看總資產/固定資產周轉率,還是要搭配其他指標一起去看!

總資產/固定資產周轉率的觀察要點:

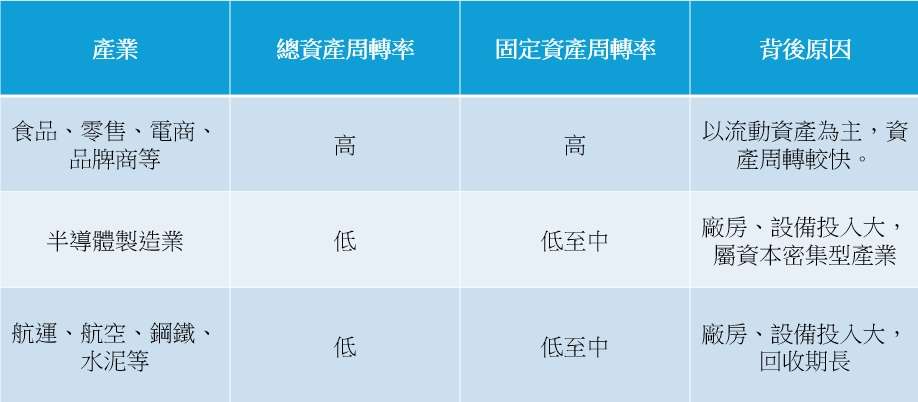

1.跟同業比較,避免數字迷思

總資產周轉率跟固定資產周轉率不能單看數值本身的高低就來去判斷好壞,因為每個產業的商業模式、資本結構的差異都很大,有些產業本質上就是需要大量投入資產與固定資產,這樣的產業其資產周轉率本來就會比較低,而有些則是以輕資產、拚快速周轉的為主。

舉例來說:

食品、零售、電商、品牌商等,這些產業的特性是以流動資產為主,資產周轉速度就很快。

但需要投入較多固定資產的產業,如:半導體製造業、航運、航空、鋼鐵、水泥等,光是建立廠房、買設備就需要投入大量的資金,這樣的產業投資回收期較長,當然資產周轉率的速度也就較低。

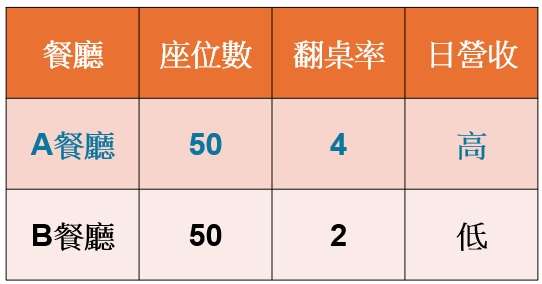

(圖片來源:優分析整理)

2.成長趨勢性

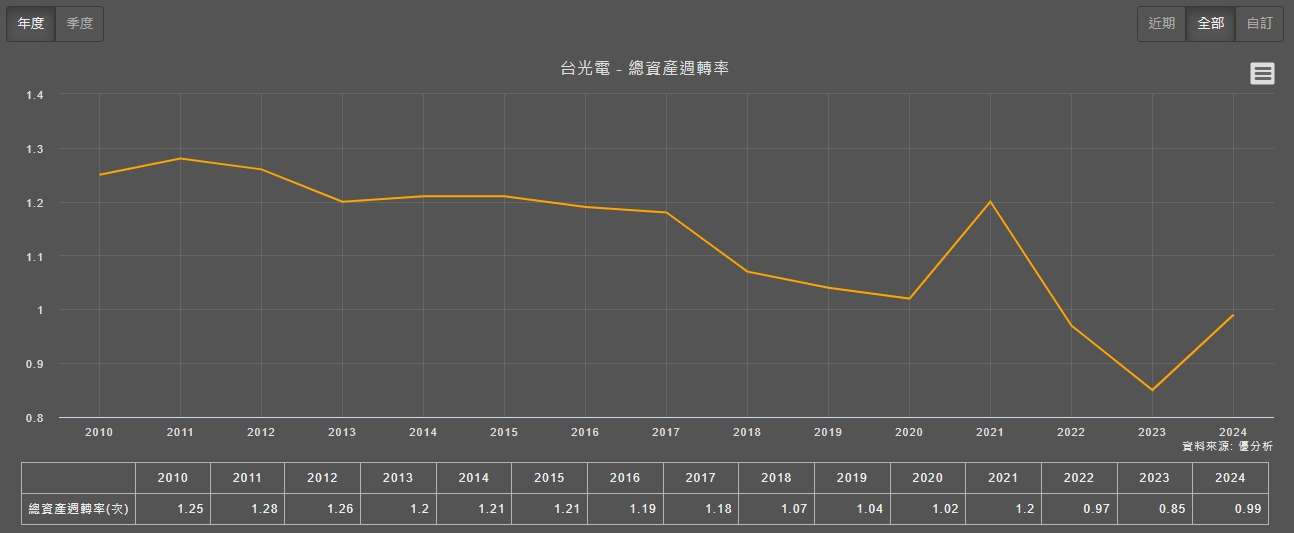

周轉率的意義更多是體現在長期穩定與趨勢的變化,而非某一次的高低!

因為營運會隨著市場需求、產能擴張、策略調整等因素波動,所以觀察短期間的變化意義不大,除非是有走出一個新的階段如創新高、創新低這樣。

像台光電(2383),在2021年Q3開始,到2023年Q1,這段期間的總資產周轉率就是不斷的下滑,意味著經營效率的不斷減少,而在2022年Q3走出了新低。

(圖片來源:優分析產業資料庫)

對應獲利跟股價其實就能發現到,當時那段時期的營收與股價也都是相對低迷的時間點。

(圖片來源:優分析產業資料庫)

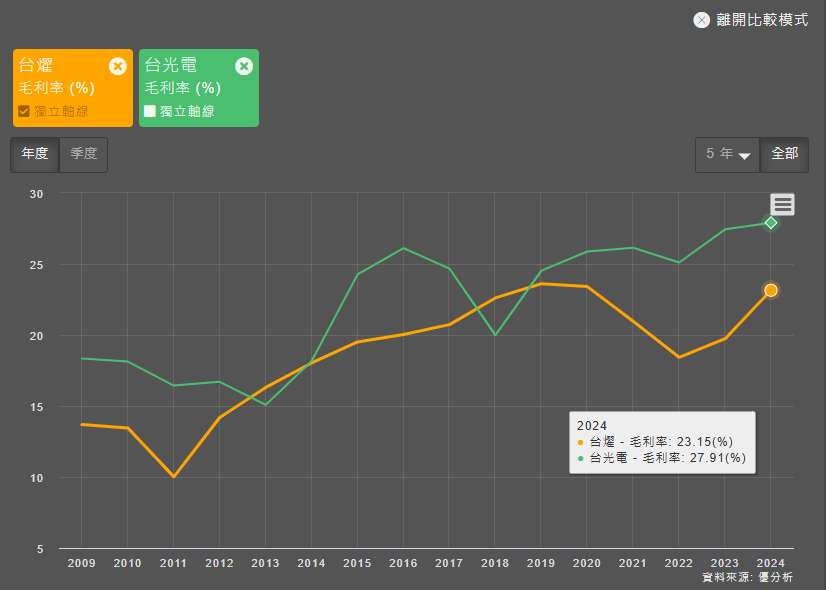

3.搭配獲利能力指標一起觀察

有效率,並不等於利潤很好!

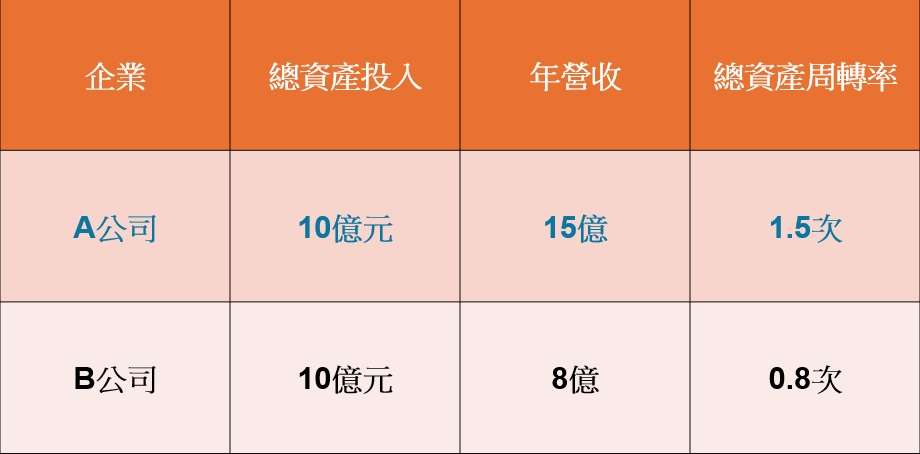

像是CCL的龍頭廠商台光電(2383)以及台燿(6274),若是光看總資產周轉率的話你會發現台光電2024年的總資產周轉率為0.99次。

(圖片來源:優分析產業資料庫)

但是台燿的總資產周轉率卻是1.02次,若以效率來看,的確是台燿的資產周轉速度更快!

(圖片來源:優分析產業資料庫)

不過若是看一下毛利率,你就會發現台光電的2024年毛利率是27.91%,而台燿卻只有23.15%,兩者的差異很大,當然最後造就出來的EPS跟市場評價也就會有很大的差距。

(圖片來源:優分析產業資料庫)