股價背後藏著什麼訊息?

投資人購買股票時,都是對這間公司的成長性有一個看法。比如三位投資人:A認為台積電每年成長0%,B認為成長5%,而C則認為成長10%。把所有投資人的看法集合起來,就是所謂的『市場看法』。這裡假設市場只有A、B、C這三位,那麼市場的看法就是台積電每年成長5%。

如何解讀股價,聰明投資

聰明的你可能想到了,如果我們能知曉市場預期的成長率(%),不就能判斷出市場是否「低估」或「高估」這家公司了嗎?這樣一來,我們就能判斷股價位階貴或便宜了,這個隱含在股價中對公司獲利成長率的預期,稱為『股價隱含獲利成長率』(簡稱隱含)。透過折現模型,我們將這個數字算出來,進而了解市場對於公司未來獲利成長的期望。

案例解析:台燿的前景是否被低估?

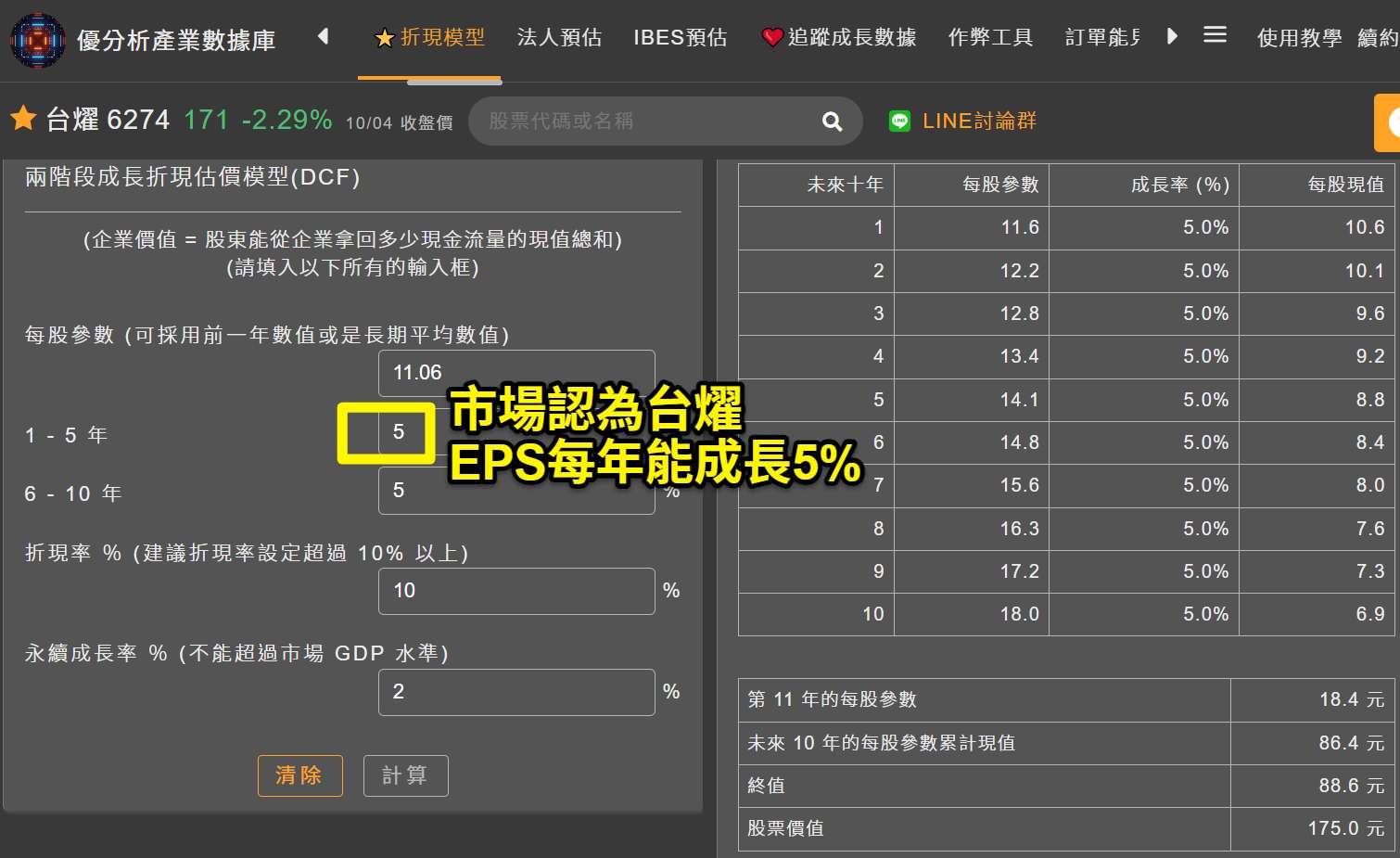

馬上算看看市場認為台燿(6274-TWO)未來每股盈餘(EPS)能成長多少,進而判斷市場是否高估或低估。

折現模型需要五個參數:

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)第一格每股參數:輸入EPS,如果未公佈Q2財報,就用去年本業EPS,公佈Q2財報後,則用今年本業EPS預估值。(本業EPS=不包含業外損益的EPS,因為業外損益通常沒有持續性,去除業外才不會高估/低估公司持續性獲利),參考法人預估的今年本業EPS為11.06元,直接填入。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

接下來先到第三格6~10年的EPS成長率,假如這個產業成長性高,可輸入5%。成長性低,輸入2%,用GOOGLE搜尋『CCL CAGR』(CAGR=年複合成長率),查到這是一個高成長性的產業,尤其是高階CCL成長率更高,超過20%。而台燿高階CCL佔比很高,保守估5%應該沒有問題,直接填入5。

第四、五格填法很固定,分別是10跟2。

回到第二格1~5年的EPS成長率,我們將輸入不同數值使最右下角的『股票價值』對齊目前最新收盤價,先填入10,再不斷上下調整數字,如下圖數字是5的時候,『股票價值』差不多對齊收盤價,這代表『股價隱含獲利成長率』為5%。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

算出估值後,比對法人看法和產業成長率

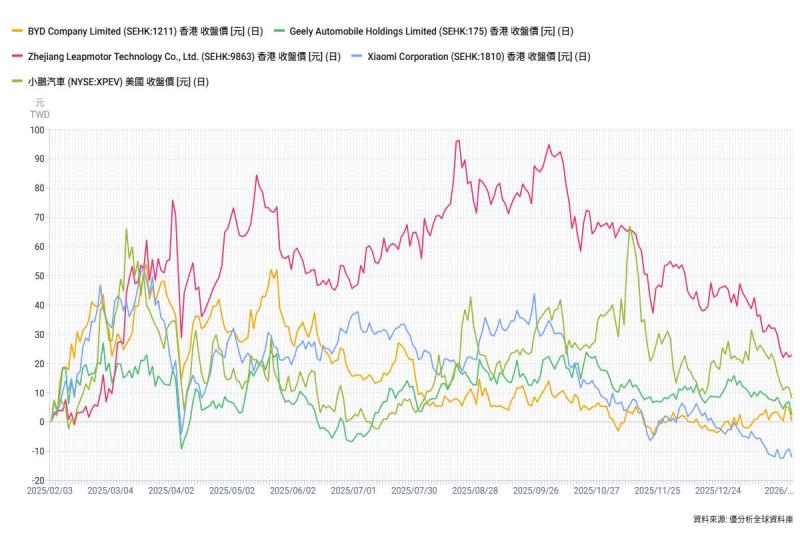

這代表市場預期台燿未來5年,每年EPS將成長5%。但這個5%的成長率,會不會低估了台燿的潛力呢?只要和一些關鍵數據比對,我們就能發現更深入的洞見。目前法人對台燿的平均看法是,預計未來兩年每年EPS成長率可達34%。雖然這個預估期間僅為兩年,但34%的成長率顯然遠遠超過了市場隱含的5%。

(圖片來源:優分析產業數據庫)

(圖片來源:優分析產業數據庫)

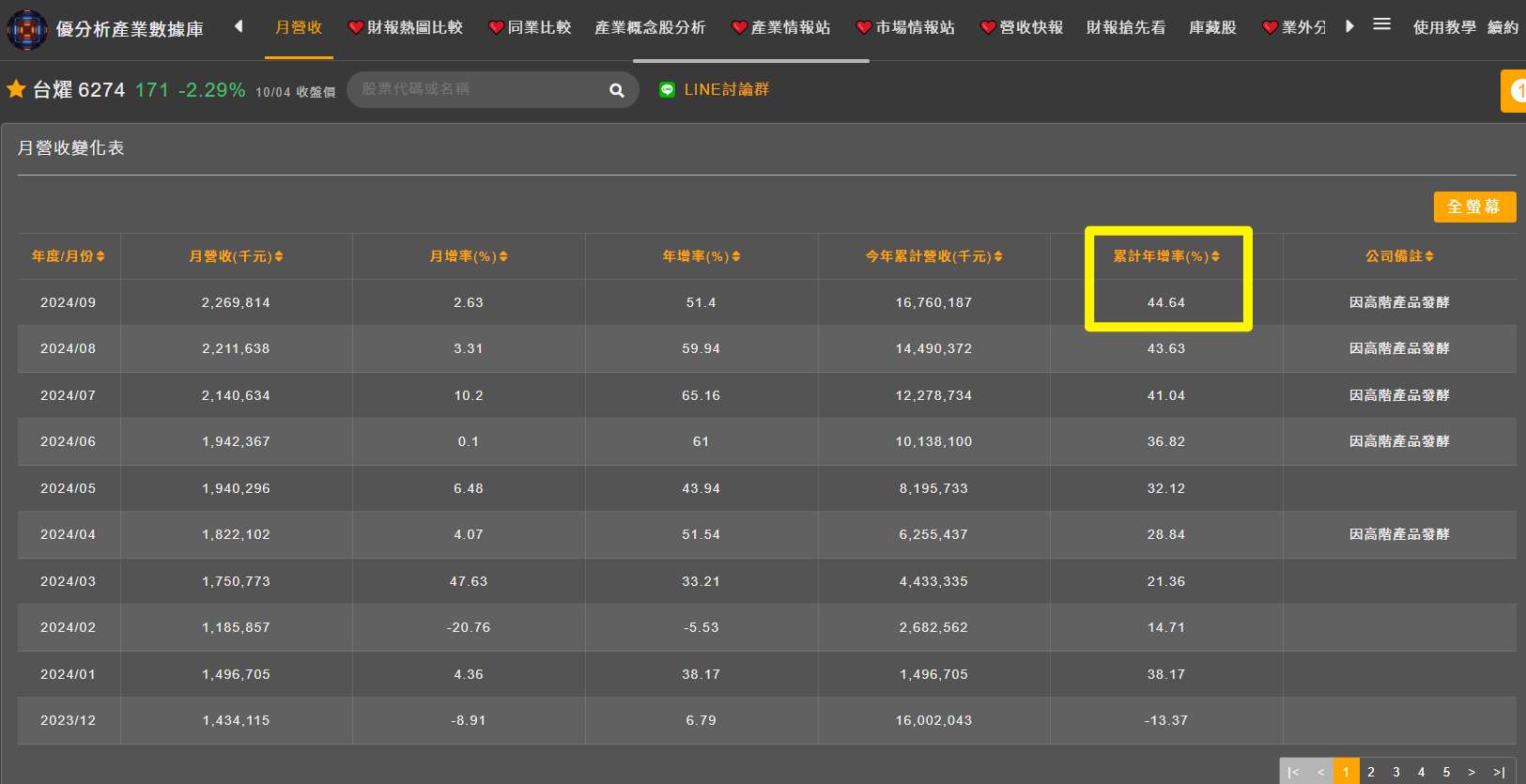

再來看看台燿最近的成長數據,最新累計月營收年增率高達44%,顯示出公司正處於強勁的成長期。

除此之外,若與CCL(銅箔基板)產業的成長率相比,整體產業的年成長率約為7.6%,而高階CCL的年成長率則接近25%。由於台燿的高階產品佔比相對較高,因此合理推論台燿的成長率應介於7.6%至25%之間,並且更接近25%。

讓我們整理剛才的數據:

- 台燿股價隱含的獲利成長率 = 5%

- 法人預估未來2年EPS成長率 = 34%

- 最新累計月營收年增率 = 44%

- CCL產業成長率 = 7.6% 至 25%(接近25%)

從這些數據來看,你認為市場是高估還是低估台燿呢!?